Земельный налог бюджетных учреждений и организаций с 2019 года претерпел некоторые изменения, в части касающейся признания их плательщиками земельного налога. Определён порядок исчисления срока, за который бюджетная организация уплачивает земельный налог. По общему правилу бюджетники не являются плательщиками земельного налога. Однако, при сдаче принадлежащих организации капитальных строений и их частей, бюджетные организации могут быть признаны плательщиками земельного налога.

Интересно о налогах — статья НАЛОГОВЫЕ ЛЬГОТЫ ПРИ ОБУЧЕНИИ ДЕТЕЙ В БЕЛАРУСИ

Вопрос. Бюджетная организация сдает в аренду капстроение с 27.07.2019 по 02.08.2019, как исчислить земельный налог?

Ответ. За период с 01.08.2019 г. по 31.08.2019 г. В 2020 году на момент публикации также.

Если правильно заключить договор налог можно не платить.

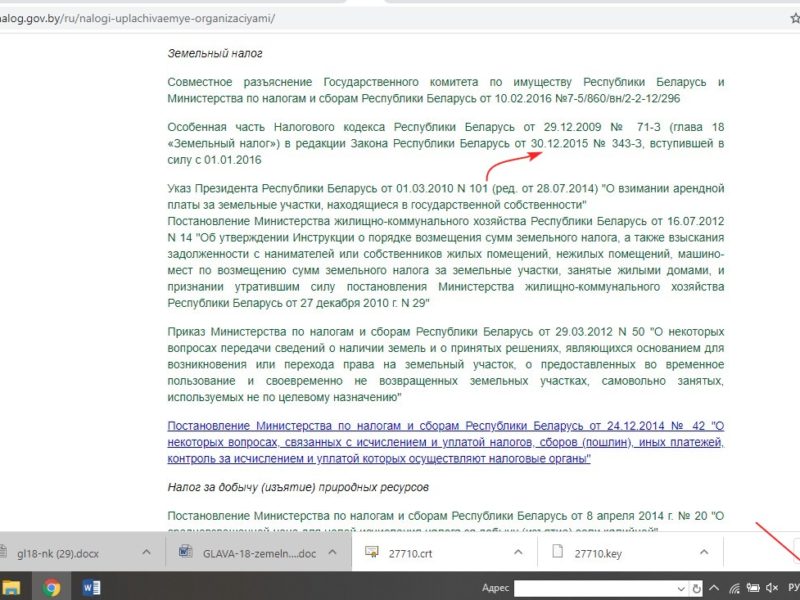

Внимание на сайте МНС, на 05.02.2020 года, в разделе налогообложение организаций размещена старая глава НК о земельном налоге.

Ссылка на актуальную редакцию НКРБ .

В каких случаях уплачивается земельный налог бюджетных учреждений

В соответствии со ст. 237 Налогового кодекса РБ бюджетники уплачиваю налог на землю в случае передачи зданий (их частей), машино-мест, находящихся на земельных участках, предоставленных бюджетным организациям в:

- аренду;

- иное безмездное пользование;

- безвозмездное пользование.

За исключением:

- Сдачи в пределах одного месяца.

- Сдачи следующим субъектам:

- бюджетным организациям

- организациям культуры

- организациям, осуществляющим социально-культурную деятельность и получающим субсидии из госбюджета;

- организациям и индивидуальным предпринимателям для организации питания воспитанников, учащихся и студентов в учреждениях образования;

- юр-лицам и ИП для организации образовательного процесса при реализации образовательной программы доп-образования детей и молодежи, а также для подготовки детей в специализированных учебно-спортивных учреждениях;

- дип. и консульским учреждениям;

- специализированным учебно-спортивным учреждениям профсоюзов, финансируемым за счет средств государственного социального страхования;

- научным организациям, научно-технологическим паркам, центрам трансфера технологий.

Сдача в аренду зданий бюджетными организациями в пределах календарного месяца

Аренда может быть как длительной, так и посещения бюджетники могут сдавать на условиях дневной или почасовой аренды. Очень часто бюджетники сдают помещения для выставок, ярмарок, концертов и других аналогичных однодневных мероприятий.

В соответствии со ст. 237 НК:

Бюджетные учреждения не признаются плательщиком налога за землю в отношении участков земли (их частей), на которых имеются капитальные строения (здания, сооружения), их части, переданные указанными бюджетными учреждениям в аренду иное возмездное (безвозмездное) пользование, в случае, когда дата передачи в аренду, иное возмездное или безвозмездное пользование капитальных строений (зданий, сооружений), их частей и дата их возврата бюджетному учреждению приходятся на один и тот же календарный месяц .

Следовательно, если срок аренды будет с 01.03.2020 года по 31.03.2020 года, налог платить не треба.

Как исчислить срок по земельному налогу с бюджетных организаций

Срок за который бюджетное учреждение должно заплатить налог определяется по следующим правилам установленным частью 8 статьи 243 НК РБ:

- начало срока — первый день месяца следующего за датой заключения договора аренды, например, если договор заключён с 27.07.2019 года, то срок будет начинаться с 01.08.2019 года;

- окончание срока — прекращается с первого дня месяца следующего за датой окончания договора аренды, например, если срок аренды истекает 02.08.2019 года, то срок, за который уплачивается налог, будет уплачиваться по 31.08.2019 года.

В соответствии с частью 2 ст. 245 суммы полученной арендной платы бюджетная организация относит на внерелизационные доходы.

Налоговая декларация представляется ежегодно до 20 февраля уплата ежеквартально до 22 числа следующего за кварталом месяца, либо раз в году до 22 февраля. Для бюджетных организаций, предоставляющих помещения в дневную аренду, предпочтительнее сдавать только годовую декларацию.

Интересно о налогах — статья РОДСТВЕННИКИ И НАЛОГИ

Вопрос. Подскажите, в налоговой декларации по земельному налогу в части I гр. 11 «тип расчета коэффициента по периоду пользования»рассчитывается по месяцам и по дням. В чем отличие? Если, например, сдаем капстроение в аренду на несколько дней в году, то правильнее выбирать расчет по дням?

Ответ. Коэффициент используется в формуле расчёта налога. В случает сдачи в аренду бюджетной организацией здания в период с 27.07 по 08.08, земельный налог будет исчисляться не за этот период, а за период с 1.08 по 31.08., именно это период надо учитывать. В соответствии с п. 50.12 Инструкции по заполнению налоговой декларации организациями в графе 1 части 1 и графе 6 части 2 отражаются в долях единицы (в виде десятичной дроби) с точностью четыре знака после запятой. 1/12 = 0,0833

Всегда будет ровно месяц, либо ровно 2, 3…

Если год коэффициент — 1.

Вопрос. При сдаче в аренду бюджетной организацией капстроения, для расчета налогооблагаемой площади учитываются площади всех капстроений, расположенных на участке, либо только несамортизированных?

На одном участке стоят два здания и каждое занимает часть земли, вне зависимости от амортизации, поэтому на общую площадь всех зданий.

(площадь участка / сумма площадей двух зданий) х (арендуемую площадь)

Вопрос. Мы бюджетная организация. Сдаем капитальное строение в аренду унитарному предприятию (не в субаренду). Данное капстроение находится на земельном участке, находящимся в госсобственности. Мы данный участок не арендуем, это наша территория. Кто, в соответствии с указом №160 от 12.05.20 г., является плательщиком арендной платы за зем. участок, на котором находится сданное в аренду капстроение? И платится ли вообще ар.плата за зем.участок в таком случае?

Ответ. Ели данный участок не в аренде, то он отведен в установленном порядке в пользование бюджетной организации. Плата за землю взимается либо в форме земельного налога либо в виде арендной платы (при предоставлении земельного участка на основе договора аренды). Указ 160 распространяется только на аренду.

По земельному налогу при сдаче в аренду бюджетники в соответствии со ст. 237 обязаны уплачивать земельный налог.

Бюджетная организация сдает в аренду капстроение унитарному предприятию. (не в субаренду). Данное капстроение расположено на зем.участке, находящимся в госсобственности. Мы (арендодатель, бюджетная организация) особождены от арендной платы за свой зем.участок, т.к. мы территория аэродрома. Скажите, после того, как мы сдали капстроение в аренду, являемся ли мы плательщиками арендной платы за зем.участок в соответствии с указом №160 от 12.05.20? до данного указа мы никогда не платили за свой участок ар.плату

и у нас не заключен договор аренды на наш участок с исполкомом, он просто нам выделен государством, т.к. мы подразделение МЧС

У Вас льгота по земельному налогу, которая отменяется при сдаче капстроения в аренду.

Платежи за землю взимаются в двух формах:

— арендной платы;

— земельного налога.

Подробнее в конце статьи.