Ребенок учеба, платное обучение, налог? Подоходный налог можно уменьшить применив социальный вычет по подоходному налогу за платное обучение в РБ! Социальный налоговый вычет — не единственный вычет на обучение детей. Вычеты налога при обучение в РБ применяются как при платном обучении так и при обучении за счёт бюджета. В статье Вы найдёте ответ на вопрос как правильно сделать перерасчет подоходного налога при обучении.

Социальный вычет на обучение ребенка в 2020 в РБ

СТАТЬЯ ОБНОВЛЕНА НА 20.08.2021 ГОДА

По сравнению с 2019 годом по социальному вычету на обучение в 2020 году различий нет. Стандартный вычет на иждивенца увеличен с 32 до 34 рублей в месяц.

В 2021 году — 37 руб.

Вопросы рассмотренные в статье:

- налоговые вычеты при обучении детей;

- социальный вычет на обучение;

- вычет на учёбу, когда родители не работают;

- как ИП получить вычет на обучение детей;

- социальный вычет при получении кредитов и займов на обучение;

- особенности получения вычета на учёбу одинокими родителями;

- что делать если не хватает дохода для полного вычета на обучение;

- получение вычета на учёбу не по месту основной работы;

- получение образования в РФ и льготы по налогу в РБ;

- налог при обучении в магистратуре, аспирантуре, докторантуре;

- очерёдность применения различных налоговых вычетов;

- вычеты на обучение при работе по договору подряда;

- работа родителей за границей;

- права на вычет на учёбу иностранным гражданам;

- как получают вычет на обучение квартиросдатчики;

- академический отпуск, призыв в армию и льготы по налогам;

- ребёнок вступил в брак и социальный вычет для родителей;

- студент работает льгота по подоходному налогу для родителей;

- оптимизация социальных вычетов по подоходному налогу;

- что делать если забыли получить вычет на обучение;

- примеры и ответы на вопросы по применению вычета налога при платном обучении в РБ;

- законодательство о социальном вычете;

- практика применения вычетов на учёбу в России.

Вопрос: на какую сумму уменьшается подоходный налог при обучении на бюджете вузе в РБ. Ответ: Только родителям положены стандартные вычеты на детей и только при очной форме обучения.

Вопрос: на какую сумму уменьшается подоходный налог при платном обучении. Ответ: стандартный вычет родителям при очной форме обучения и самому либо родственникам на суммы затраченные на обучение, в том числе погашение кредитов и процентов по ним.

ВНИМАНИЕ -КРЕДИТЫ ДОЛЖНЫ БЫТЬ ЦЕЛЕВЫЕ НА ОБУЧЕНИЕ

Налоговые вычеты при обучении детей (платном и бюджетном) в РБ

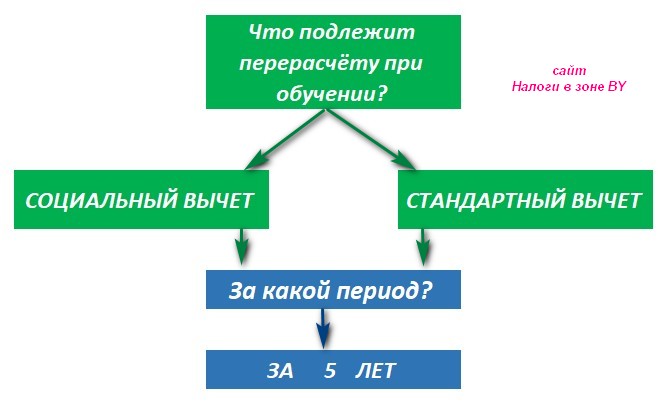

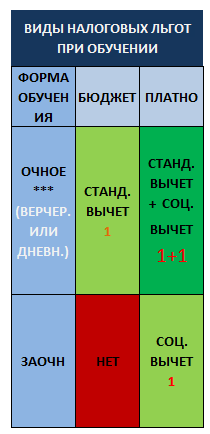

При обучении могут быть применены ДВА ВИДА вычетов (ЛЬГОТ ПРИ ОБУЧЕНИИ ДЕТЕЙ):

1.Социальный налоговый вычет на учёбу (вычет налога на платное обучение в РБ) — при получении первого среднего или высшего образования на платной основе — доход, облагаемый подоходным налогом подлежит уменьшению на суммы, затраченные на обучение (экономия — 13% от суммы оплаты за обучение).

2.Стандартный налоговый вычет (вычет налога как при платном, так и при обучении на бюджете) — при обучении детей на очной форме обучения (ПТУ, колледж, техникум, ВУЗ …)- ежемесячно облагаемый доход уменьшается на определенную, на каждый календарный год фиксированную сумму(экономия примерно 2019 году 32 руб х 13% = 4,16 руб. в месяц каждому родителю).

Стандартный вычет на учёбу детей могут получить только работающие родители, причем каждый из них. Бывают случаи, когда дети поступают в учебное заведение до 18 лет, в этом случае родителям положен стандартный вычет на каждого ребенка до 18 лет, а после 18-летия — стандартный вычет на иждивенца, получающего образование на очной форме обучения. Данное правило имеет значение, если в семье есть ещё дети, и вычет на двоих и более детей до 18 лет будет предоставляться почти в «двойном» размере на каждого ребенка до 18 лет.

Пример: в 2019 году матери и отцу, имеющим двоих детей в возрасте до 18 лет, предоставляется стандартный вычет в сумме по 128 рублей (по 64 руб. на каждого ребёнка до 18 лет), а матери и отцу, имеющим одного ребёнка в возрасте до 18 лет и одного ребенка старше 18 лет обучающегося на очной форме стандартный вычет предоставляется в сумме 63 рублей (32 руб. на одного ребёнка до 18 лет и 32 руб. на студента-иждивенца)

Социальный налоговый вычет вправе получать: сам обучающийся, супруг, родители, сестра, брат, бабушка, дедушка. Несмотря на то, что в квитанции указана фамилия обучающегося, вычет может получить любой из вышеперечисленных лиц по отдельно взятым платежным документам. Например, за первое полугодие вычет получает отец, за второе полугодие мать и тому подобное.

СОЦИАЛЬНЫЙ ВЫЧЕТ НА ОБУЧЕНИЕ (ВЫЧЕТЫ НАЛОГА ЗА ПЛАТНОЕ ОБУЧЕНИЕ В РБ)

А Ребенок получает первое высшее или среднее образование на очной форме и за счет бюджета — в этом случае применяется только один стандартный вычет, и только родителями

Пример: Студент имеет обоих работающих родителей учится в институте на очной форме обучения и за счет бюджета — каждый из родителей по месту работы получает стандартный вычет, социальный вычет ни кто не получает.

Б Ребенок получает первое образование на очной форме обучения и на платной основе — в этом случае могут быть применены оба вычета, стандартный родителями и социальный вычет самим обучающимся и (или) — родителями, опекуном, попечителем и любым его близким родственником

Пример: Студент имеющих обоих работающих родителей учится в институте на очной форме и платной основе — каждый из родителей по месту работы получает стандартный вычет, один из родителей по месту работы также получает социальный вычет.

В Ребенок получает первое высшее образование на заочной форме и платной основе — в этом случае социальный вычет может быть получен самим обучающимся и (или) — родителями, опекуном, попечителем и любым его близким родственником

Пример: Студент имеет обоих работающих родителей учится в институте на заочной форме и платной основе

— один из родителей по месту работы получает социальный вычет на учёбу, стандартный вычет ни кто не получает.

Предел вычета на обучение

Вопрос. Вычет на обучение ребенка в 2019 году предельная величина?

Ответ. В РБ нет предела по вычету на обучение.

ОБУЧЕНИЕ НАЛОГ — ИНЫЕ СИТУАЦИИ ПРИМЕНЕНИЯ СОЦИАЛЬНОГО НАЛОГОВОГО ВЫЧЕТА ЗА ОБУЧЕНИЕ В РБ

Платное образование в СССР -НЕТ! А в РБ только частичная компенсация затрат на первое высшее или среднее образование и то только по подоходному налогу, т.е. не ВСЕМ!

ВАЖНО! ПЕРЕРАСЧЁТ НАЛОГА ЗА ОБУЧЕНИЕ МОЖНО СДЕЛАТЬ И ЗА ПРОШЛЫЕ ГОДЫ, ДАЖЕ ЕСЛИ УЖЕ ОКОНЧИЛИ ОБУЧЕНИЕ!

1) РОДИТЕЛИ НЕ РАБОТАЮТ, ВЫЧЕТЫ ЗА ПЛАТНОЕ ОБУЧЕНИЕ В РБ?

Родители ребенка не работают и сам ребенок не работает (т.е. нет плательщика подоходного налога) — в этом случае стандартный вычет после достижения ребенком 18 лет ни кто не получает, социальный вычет может быть получен любым работающим близким родственником, если невозможно получение вычета и близким родственником, то необходимо собирать и хранить все документы, и в последующем когда сам ребенок может устроиться на работу либо один из родителей или близких родственников устроится на работу можно будет получить этот вычет, трехлетний срок давности начнет течь с момента трудоустройства, точнее, с момента уплаты подоходного налога.

ПРАВИЛО — стандартный вычет предоставляется за каждый месяц, когда гражданин работал и на другие месяцы не переносится, т.е. если родитель в каком-то месяце (месяцах) не работал, вычет за эти месяцы пропадает.

ПРАВИЛО — социальный налоговый вычет на учебу переносится по месяцам и по годам, т.е. если не работали или размер зарплаты не позволил полностью воспользоваться социальным вычетом, вычет можно получить в последующие месяцы и годы.

Пример: ребенок получает первое высшее образование на платной форме, родители не работают, но есть работающая сестра — сестра по месту работы получает социальный вычет, стандартный вычет, ни кто не получает

СОТРИ РАЗДЕЛ САЙТА О ТУНЕЯДЦАХ В БЕЛАРУСИ

2) РОДИТЕЛЬ — ИНДИВИДУАЛЬНЫЙ ПРЕДПРИНИМАТЕЛЬ, ОБУЧЕНИЕ НАЛОГ МОЖНО УМЕНЬШИТЬ НЕ ВСЕГДА.

В этом случае если предприниматель применяет общую систему налогообложения (уплачивает подоходный налог с доходов от предпринимательской деятельности), он имеет право по доходам от предпринимательской деятельности, применить как стандартный вычет, так и социальный вычет. Если предприниматель является плательщиком налога при упрощенной системе налогообложения, либо уплачивает единый налог он вычеты применить не сможет, так как это вычеты только по подоходному налогу.

Но социальный вычет может применить иное лицо, например работающая сестра, бабашка и т.д. Если у родителя (или у любого лица имеющего право получать социальный вычет) будут доходы, облагаемые подоходным налогом как у физического лица, он сможет применить социальный вычет при подаче в налоговую инспекцию декларации (см. ниже).

Пример: студент имеет обоих родителей, один из которых предприниматель другой работает в РФ и работающую бабушку учится в институте на очной форме и платной основе — стандартный вычет ни кому не предоставляется, социальный вычет получает бабушка.

И у моих знакомых ИП, работающая дочь была очень довольно когда ей отдали документы по вычету за платную учёбу брата.

Вопрос. Возврат подоходного налога за обучение в Вузе. Добрый день, дочь 19 лет поступила в ВУЗ в 2019 году на платное дневное отделение в БГУ на момент поступления дочери в ВУЗ я была ИП работала по единому налогу. В июле 2020 года устроилась на работу и у меня были вычеты подоходного налога с основного места работы. На возврат каких сумм подоходного налога я могу подать по месту основной работы? Возврат можно подавать с 2019 года или с того дня как я устроилась на работу и стала отчислять с ЗП подоходный налог.

Ответ. Возврат подоходного налога по всем суммам уплаченным за обучение (по суммам уплаченным с 2019 года и далее), срок давности 5 лет, в данном случае срок соблюдается. А вот получить вычет можно по доходам с момента трудоустройства, т.е. с июля 2020 г., т.к. ранее не было уплаты подоходного. Т.е. берёте все квитанции с 2019 года и отдаёте на работу, разово должны вернуть налога уплаченный за период с июля 2020 по день обращения, а далее уже ежемесячно с зарплаты по мере предоставления документов. Раз дочь учится на дневном обучение есть ещё право на ежемесячный стандартный вычет, соответственно только с момента трудоустройства.

Как применяет вычет учеба ИП плательщики подоходного налога

ИП, применяющие общую систему налогообложения, применяют социальный вычет учеба при условии, что у них нет основной работы. Вычет применяется путём внесения соответствующих данных в налоговую декларацию по подоходному налогу с индивидуальных предпринимателей (п. 2 си. 210 НК РБ).

Если один из супругов ИП на подоходном налога, а второй работает по трудовому договору, то выгоднее получать вычет родителю ИП. Тут надо ответить на вопрос: на какую сумму уменьшается подоходный налог при обучении на бюджете вузе в РБ? Сначала уменьшается налогооблагаемых доход на сумму затраченную на обучение, а с оставшейся суммы берётся налог. Так ка ИП платит 16%, а при работе по трудовому договору облагается налогам 13%, у ИП на большую сумму уменьшится налог.

3) ЗАЙМЫ И КРЕДИТЫ НА ПЛАТНОЕ ОБУЧЕНИЕ, ВЫЧЕТ НА ОБУЧЕНИЕ ЕЩЁ И НА ПРОЦЕНТЫ

Социальный вычет также предоставляется на суммы направленные в погашение кредитов и займов, взятых на обучении (ПОЛУЧЕНИЕ ПЕРВОГО ОБРАЗОВАНИЯ) включая суммы процентов, за исключением просроченных процентов.

Пример: взят кредит в банке на обучение. Сумма кредита сразу переведена учебному заведению. При погашении кредита (т.е. когда несутся реальные расходы, кредит взят в 2019, а погашается, например в 2020 году) и уплате процентов возникает право на социальный вычет по этим суммам.

Если заем на обучение (получение первого образования) работнику выдает организация:

- подоходный налог с займа на обучение организация не удерживает, при условии предоставления организации либо ИП документов подтверждающих право на вычет, в том числе документов об оплате обучения (п. 46 ст. 208 НК РБ);

- работник по мере погашения займа и процентов по нему имеет право на социальный вычет.

Заем на обучение может быть выдан организацией либо индивидуальным предпринимателем любому лицу, в том числе не работающему в организации (у ИП).

По мере возврата кредита или займа и процентов по ним работник имеет право на вычеты, т.е. когда у него возникают реальные затраты на погашение займа, направленного на обучение.

Если заем работнику предоставлен для получение второго образования, в этом случае не может быть представлена справка о получении первого образования:

- при выдаче займа организация удерживает с работника подоходный налог;

- по мере возврата займа перечисленный в бюджет подоходный налог берется организацией к зачету, возврату из бюджета;

- работник права на социальный вычет не имеет.

4) ОДИНОКИЙ РОДИТЕЛЬ, СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ НА УЧЕБУ, ЗА ПЛАТНОЕ ОБУЧЕНИЕ + ДВОЙНОЙ СТАНДАРТНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

Стандартный вычет одинокому родителю при обучении ребенка предоставляется в повышенном «двойном» размере, так в 2019 г. вычет одинокому работающему родителю составит 64 рубля в месяц, а вычет обоим работающим родителям составит 32 рублей в месяц каждому. По социальному (ВЫЧЕТУ ЗА ПЛАТНОЕ ОБУЧЕНИЕ ДЕТЕЙ) вычету отличий нет.

Кто в целях налогового вычета считается одиноким родителем?

Ранее женщина считалась одиноким родителем если она либо вообще не состояла в браке, либо не вступила в новый брак. В настоящее время женщина в целях стандартного налогового вычета будет считаться одиноким родителем если она вступила в брак, но муж ребёнка не усыновил.

5) НЕБОЛЬШАЯ ЗАРАБОТНАЯ ПЛАТА, ВЫЧЕТ ЗА ПЛАТНОЕ ОБУЧЕНИЕ МОЖЕТ БЫТЬ БОЛЬШЕ ДОХОДА

Если у родителей не большая заработная плата то вычет предоставляется за несколько месяцев, в этом случает для ускорения получения льготы можно по разным квитанциям (платежным документам) получать вычет обоими супругами и другими близкими родственниками, но при этом необходимо будет представлять по месту работы каждого отдельный пакет документов.

6) ПОЛУЧЕНИЕ НАЛОГООБЛАГАЕМЫХ ДОХОДОВ НЕ ПО МЕСТУ ОСНОВНОЙ РАБОТЫ И СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ. АРЕНДА, УСЛУГИ, ПРОДАЖА ИМУЩЕСТВА.

Социальный налоговый вычет можно применять.

Стандартный вычет не применяется. Применение его возможно только по доходам, полученным по месту основной работы.

С 2019 года социальный вычет на обучение может быть применен при выплате организациями и ИП любых доходов облагаемых подоходным налогом: доходов от аренды имущества (квартир, автомобилей), доходов от продажи имущества и т.д.

Например Вы даёте квартиру ИП или юрлицу и других источников дохода не имеете. При выплате Вам дохода юрлицо удерживает 13% подоходного налога. Вы можете юрлицу представить документы на вычет и сумма к выплате Вам увеличится.

За 2018 год социальный вычет может быть применен при подаче декларации в налоговую инспекцию.

7) ОБУЧЕНИЕ НАЛОГ С РОДИТЕЛЕЙ В РБ И ПОЛУЧЕНИЕ ДЕТЬМИ ОБРАЗОВАНИЯ ЗА ПРЕДЕЛАМИ РЕСПУБЛИКИ БЕЛАРУСЬ

Стандартный вычет применяется и при обучении ребенка за границей, например в РФ. В этом случае надо получить справку из учебного заведения о получении первого образования (бывают сложности когда ВУЗ в России отказывается выдавать такую справку, вопрос можно решить через МИД РБ).

Вопрос: Какой срок действия справки для предоставления вычета на иждивенца в РБ студенту очнику обучающемуся в России.

Ответ однозначно дать не можем, в ст. 209 НК РБ данный вопрос не урегулирован. Лучше сразу обратиться в Контакт-центр Министерства на налогам и сборам РБ (тел. 189 для стационарной сети и 017 — 229 -79 -79). Согласно нашему законодательству справка должна содержать указание об обучении на дневной форме и о получении первого образования. Отражение в справке вопроса о получении первого высшего образования российским законодательством не предусмотрено. Нам известен случай когда ВУЗ РФ отказался выдавать справку о получении первого высшего образования, вопрос решался через МНС и МИД Беларуси. Срок действия справки ВУЗов РБ установлен белорусским законодательством об административных процедурах — 6 месяцев. Письмом Минфина РФ от 11 августа 2011 г. N 03-04-05/7-561 определено, что в справке должны содержаться ведения об обучении в конкретном налоговом периоде (с 1 января по 31 декабря), это связано с особенностями получения вычетов в РФ через налоговые органы. Для белорусского нанимателя и для родителей лучше получить официально разъяснение от МНС, чтобы избежать в последующем санкций налоговой. Смысл законодательного срока справки в том, что студент может прекратить обучение, взять академический отпуск, уйти в армию, переход на заочную форму обучения и т.д., а вычеты будут дальше предоставляться необоснованно. Когда срок справки установлен в этот период предоставление вычетов законно.

Как вариант решения проблемы. При условии что ВУЗ РФ не отказывает в указании в справке о получении первого высшего образование, брать справку за прошлые периоды. Например, в январе 2020 года берёте в ВУЗе РФ справку об обучении в период с 01.01.2019 по 31.12.2019, соответсвенно с указанием получения первого образования на дневной форме обучения. Отдаёте эту справку в бухгалтерию, которая обязана будет пересчитать Вам подоходный налог за 2019 год. Обязана! Право на вычеты может быть заявлено в течении 5 лет.

Социальный вычет предоставляется только при получении образования в РБ, по иностранным ВУЗАМ расположенным в РБ надо уточнять.

(Перечень учреждений образования Республики Беларусь, обеспечивающих получение среднего специального и профессионально-технического образовании, оплата за обучение в которых дает право на получение социального налогового вычета, свежую редакцию, которого можно найти на сайте http://www.nalog.gov.by/ )

8) НАЛОГ ПРИ ОБУЧЕНИИ В МАГИСТРАТУРЕ, АСПИРАНТУРЕ, ДОКТОРАНТУРЕ

При обучении в магистратуре применяются оба вычета (магистратура — это вторая ступень высшего образования). Аспирантура и докторантура не являются ступенями высшего образования и соответственно права на получение вычетов нет.

9) СТАНДАРТНЫЙ ВЫЧЕТ И СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ НА ОБУЧЕНИЕ, И ВЫЧЕТЫ ПРИ СТРОИТЕЛЬСТВЕ И ПРИОБРЕТЕНИИ ЖИЛЬЯ

Есть одна особенность, связанная с установленным порядком применения вычетов, так сначала применяется стандартный вычет (т.к. он на другие месяцы не переносится), потом применяется имущественный вычет на строительство жилья, потом применяется социальный вычет на обучение — следовательно, при наличии большого вычета на строительство жилья, вычет на обучение м.б. отложен на значительный период времени, рекомендация в этом случае распределить вычеты между несколькими лицами имеющими право их получать.

10) ПЛАТНОЕ ОБУЧЕНИЕ НАЛОГ И РАБОТА ПО ДОГОВОРУ ПОДРЯДА

При работе по гражданско-правовому договору стандартный вычет при обучении применяется только на основании заявления работника с приложением копии трудовой книжки, подтверждающий, что работник не имеет места основной работы.

Социальный вычет учеба при работе по договору подряда по месту работы до 2019 года не применялся, получить социальный вычет можно подав по окончании календарного года декларацию в налоговую инспекцию. Но при обучение налог мог уменьшить любой из близких родственников, тогда нет необходимости подавать годовую декларацию и соответственно вернуть свои деньги из бюджета раньше.

С 2019 года социальный налоговый вычет может применить любой налоговый агент. Из это следует, что вычет на обучение можно получить и работая по договору подряда.

СМОТРИ ЗАПИСЬ — ОСОБЕННОСТИ РАБОТЫ ПО ДОГОВОРУ ПОДРЯДА

11) РАБОТА ЗА ГРАНИЦЕЙ И ВЫЧЕТ НА ОБУЧЕНИЕ

Вычеты и льготы по месту работы предоставляются в соответствии с законодательством страны, где Вы работаете.

Но если Вы проживали в РБ 183 дня и более, то у Вас возникает обязанность представить годовую налоговую декларацию, о доходах, полученных за границей, и при подаче декларации, если в иностранном государстве уплачено налогов меньше чем по законодательству РБ может быть предоставлен социальный вычет (редкая ситуация).

Можно воспользоваться описанной в этой статье схемой передачи права на вычет близкому родственнику.

12) ИНОСТРАННЫЕ ГРАЖДАНЕ, РАБОТАЮЩИЕ В РЕСПУБЛИКЕ БЕЛАРУСЬ И ВЫЧЕТ НА УЧЕБУ

Пользуются правами, как и граждане РБ.

14) Сдача квартиры в аренду и вычеты за платное обучение в РБ

Если Вы в 2019 году сдаёте квартиру физлицу и уплачиваете фиксированную сумму налога то вычет не получите. А за 2018 год существовала обязанность при превышении годового дохода от сдачи квартиры 6116 рублей подавать декларацию и доплачивать 13% с суммы превышения, соответсвенно можно было по суммам превышения получить вычет.

15) Академический отпуск, призыв в армию…

Вуз за этот период не даст справку об обучении. Перерасчета походного налога не будет.

16) Ребёнок вступил в брак и социальный вычет для родителей

Положены и стандартный и социальный вычет. Для социального вычета одно условие — это Ваш ребёнок либо близкий родственник.

Для стандартного вычета условия:

- ребёнок старше 18 лет

- получает первое образование

При соблюдении данных условий, вычеты налога за обучение детей будут предоставляться даже если:

- у Вашего ребёнка есть свои дети

- Ваш ребёнок работает

- ребёнок получает пенсию, речь идёт прежде всего о социальных пенсиях

17) Студент работает льгота по подоходному налогу для родителей в РБ

Еще раз отдельно остановимся на вопросе когда ребёнок студент сам работает. В принципе работать студент может как при очной форме обучения, так и чаще по заочной форме обучения. Социальный вычет в любом случае могут получить родители и другие близкие родственники. А вот предоставление стандартного вычета обусловлено обучением на очной форме обучения, и работа или её отсутствие у студента значения не имеет. В принципе студен может быть и ИП и учредителем юридического лица. Статья 209 НК не содержит ограничений, в том числе в перечне представляемых для вычета документов, о работе ребёнка студента. Государство исходит из того, что при обучении на очной форме, у большинства студентов, времени и сил для работы нет. В тоже время для студентов — индивидуальных предпринимателей существует льгота по уплате взносов в ФСЗН, то есть государство даёт им возможность подработать. И нельзя не отметить работу в стойотрядах, которая также для вычетов значения не имеет.

18) Льготы родителям инвалидам I и II группы при обучении детей

Эта льгота не по подоходному налогу, а по единому налогу с ИП и иных физических лиц, если родители занимаются предпринимательской деятельностью или уплачивают единый налог по видам деятельности для физлиц. Условие в том, что инвалидами 1, 2 группы являются оба супруга.

При получении их детьми их детьми образования на дневной форме — льгота — освобождение на 100 процентов (п. 1.6 ст. 340 НК РБ).

ИНТЕРЕСНАЯ СТАТЬЯ — КАК ИЗБЕЖАТЬ НАЛОГА ПРИ ПРОДАЖЕ ДВУХ МАШИН

19) Оплата обучения за счёт семейного капитала

Вопрос. Помогите, разобраться: работнице назначен семейный (материнский) капитал в 2017 году, исполком дал разрешение на досрочное использование капитала на получение 1 ступени высшего образования дневной формы обучения старшего ребенка ( уже 18 лет) в 2020, денежные средства на счет государственного учреждения образования перечислены в безналичном порядке за один год обучения согласно договору на оказание платных услуг. Какие льготы по подоходному налогу имеет работница по основному месту работы?

Ответ. Тут нет права на социальный вычет при обучении, так как это государственная поддержка а не расходы самой работницы. Социальный вычет не предоставляется.

20) Социальный вычет на обучение в декретном отпуске

Вопрос. Добрый день, имею ли я право на социальный вычет с 2018 по 2020 г.г ( период когда я находилась в декретном)? Получаю первое высшее образование на платной основе.

Ответ. Надо иметь доход чтобы с него вычесть вычет. Конечно имеете право на вычет сумм уплаченных за обучение в период декретного, но так как у Вас доходов а это период не было, поэтому вычет будет на все уплаченные суммы предоставляться по доходам полученным после выхода из декрета. Вычет может предоставляться супругу и любому близкому родственнику , они могли его получать и в 2018 г., могут получить и сейчас сразу на всю сумму по доходам прошлых лет и произвести возврат налога на руки.

СОВЕТЫ ПО ОПТИМИЗАЦИИ ВЫЧЕТОВ ПО ПОДОХОДНОМУ НАЛОГУ

Социальный вычет должен получать родитель или иной родственник, который получает большую заработную плату — это позволит сэкономить на инфляции, так как льгота будет предоставлена раньше.

При наличии одновременно права на имущественный и социальный вычет, можно разделить их между супругами так что у супруг с меньшим доходом применяет меньший по размеру вычет — социальный вычет

Для ускорения получения социального вычета он может быть разделен между обоими родителями и другими близкими родственниками.

Для ускорения получения вычетов должны документы должны своевременно представляться в бухгалтерию.

ЧТО ДЕЛАТЬ ЕСЛИ ВЫ ЗАБЫЛИ ПОЛУЧИТЬ СОЦИАЛЬНЫЙ ВЫЧЕТ? КАК ВЕРНУТЬ НАЛОГ?

В этом случае Вы имеете право в течение пяти лет получить положенные Вам вычеты!!! Возврат производится по месту работы на момент несения расходов на обучение.

Вопрос. Вышла из декретного отпуска в августе 2017 года. В октябре 2018 представила в бухгалтерию документы на вычет за обучение сына, при этом бухгалтерия одну квитанцию за сентябрь 2015 года не оплатила, так как на момент обращения прошло три года. Можно ли получить вычет по этой квитанции.

Ответ. До 1.01.2019 года налоговым кодексом срок возврата налога был установлен 3 года, а с 01.01.2019 — 5 лет, фактически это смягчение налогового законодательства. Вычет получить можно. Тут несколько ответов:

- В соответствии с частью 5 статьи 66 Общей части налогового кодекса РБ заявление о возврате излишне уплаченной суммы налога подаётся не позднее пяти лет (ранее трёх лет) со дня уплаты указанной суммы, в соответствии с частью 7 статьи 66 возврат подоходного налога может осуществляться нанимателем. Как видно из вопроса выход из декретного отпуска был в августе 2017 года, соответсвенно первая зарплата была получена в августе 2017 года, в в этом же месяце уплачен налог, который может быть возвращён. Считаем, что женщина во время декрета ни каких доходов облагаемых подоходным налогом не получала. Срок исчисляется не с момента оплаты обучения, а с момента уплаты налога! Например, если человек купил квартиру за наличные 40 тысяч долларов, он будет возвращать налог лет двадцать. В статье 66 НК РБ ничего про даты документов на льготы не сказано. Таким образом отказ в возврате подоходного налога был неправомерным, так как на момент обращения (октябрь 2018 года) со дня именно уплаты налога прошло чуть больше года.

- На сегодняшний день (ноябрь 2019 года) по действующему законодательству есть юридический состав для возврата налога — была оплата обучения и не прошло 5 лет.

В данной ситуации, если бухгалтер не соглашается вернуть налог, написать письменное заявление нанимателю, указав вышеописанные моменты.

Документы представляемые в бухгалтерию для получения вычета налога за платное обучение в РБ:

- Справки (копии) учреждения образования, подтверждающей получение первого высшего, среднее специального или профессионально-технического образование, с указанием периода получения образования. Справка об обучении на очной форме имеет срок действия 6 месяце (по п. 6.3. Указа 200) такую справку надо брать и отдавать в бухгалтерию каждые полгода, даже если бухгалтер не просит. Справка о получении образования на платной основе установлена п. 6.5 Указа 200, справка действует бессрочно т соответсвенно берётся только один раз. В том случае если Вы забыли получить вычет, в ВУЗ надо писать заявление о выдаче справки с указанием прошлого периода обучения.

- копии договора о подготовке специалиста (рабочего, служащего) на платной основе, заключенного с учреждением образования

- копии приказа (выписки из него) руководителя учреждения образования о стоимости обучения (ее изменении) за соответствующий период обучения — в случае отсутствия стоимости обучения в договоре на обучение

- копий документов о браке и родстве

- документов, подтверждающих фактическую оплату услуг в сфере образования, погашение (возврат) кредитов, займов (включая проценты по ним)

- копии кредитного договора — при получении кредитов банков, кредит должен быть выдан на получение первого образования

- копии договора займа — при получении заемных средств от белорусских организаций или белорусских индивидуальных предпринимателей

Вопросы по применению вычета налога при платном обучении в РБ и перерасчёте походного налога при обучении

Вопрос 1. Мы с супругой развелись. Я оплачиваю обучение сына в ВУЗе. На какие льготы по налогам я имею право?

Ответ 1. Вы имеете право и на социальный вычет и на стандартный вычет. Если бы Вы не оплачивали обучение то имели бы право на один стандартный вычет, и право на этот вычет Вы имели и до достижения ребёнком 18 лет и во время его учёбы в ВУЗе.

Вопрос 2. У нас двое сыновей. Старший в 17 лет поступил на очное бюджетное обучение в ВУЗ. Какие нам положены вычеты при обучении детей в РБ?

Ответ 2. Вам и супругу должны предоставить:

- до достижения старшим сыном 18 лет, вычеты в размере 61 рубль (2019 год) на каждого ребёнка. 2 х 61 = 122 рублей. Так как согласно п. 1.2. ст. 209 НК РБ если в семье два и более ребёнка до 18 лет вычет на каждого предоставляется в почти двойном размере;

- после достижения ребёнком 18 лет, предоставляется вычет на одного ребёнка до 18 лет в размере 32 рублей и вычет на одного иждивенца (ребёнок который учится на очной форме) 32 рубль. Итого 32+32 = 64 р.

Вопрос 3. Я работаю и обучаюсь на заочном, получаю на работе вычет по подоходному за себя, брат поступил на платное очное обучение, могу ли я получать вычет и за брата (перерасчет подоходного налога за обучение)?

Ответ 3. Да можете получать социальный вычет, единственно смотрите чтобы хватило дохода. А вот положенный в данном случае стандартный вычет вправе получить только родители. Т.е. может быть такая схема Вам — социальный вычет, родителям — стандартный.

Вопрос 4. Положен ли учебный вычет на обучение в РБ (перерасчет подоходного налога при обучении) на ребёнка при интернатуре?

Ответ 4. В соответствии со ст. 57 Закона о здравоохранении интерны, уже получившие высшее медицинское или фармацевтическое образование, принимаются в медицинскую организацию на основании срочного трудового договора. Так как договор трудовой интерны имеют право на все вычеты связанные с обучением, как правило это стандартные вычеты на самого работника, если уже есть дети то и на детей. Интерн может получить вычет и за обучение своей сестры. А вот родители интернов вычет не получают.

Вопрос 5. Я предоставила в бухгалтерию документы о платном обучении сына и мне предоставили и социальный налоговый вычет и стандартный вычет по учебе, а мужу прекратили предоставлять вычеты на учебу после достижения сыном 18 лет. Можно ли вернуть удержанный налог с моего супруга.

Ответ 5. Да можно в течении 5 лет есть право на перерасчет подоходного налога при обучении. Надо предоставить в бухгалтерию справку о том, что сын обучается на очной форме. Такая ситуация возникает часто, надо самим следить о предоставлении своих вычетов.

Вопрос 6. Я оплатила в январе обучение ребёнка в ВУЗе за полгода, в феврале меня переводят в другую организацию, доход который я получу ха этот период меньше суммы оплаченной за учёбу сына, как мне лучше сделать перерасчет подоходного налога за обучение.

Ответ 6. Вы должны получить вычет частями в двух организациях, для этого требуется собрать два комплекта документов, включая справку ВУЗа. А вот квитанция останется одна, в ней бухгалтерия по старому месту работы сделает отметку о размере полученного вычета и заверит подписью и печатью, себе оставят копию, а Вы по месту новой работы предоставите эту квитанцию с отметкой об частичном предоставлении вычета на обучение.

Вопрос 7. Как выдаётся справка о том что социальном налоговом вычет не предоставлялся РБ?

Ответ 7. Такая справка не предусмотрена законодательством об административных процедурах, в том силе на предприятиях. Но если нет справки в администативных процедурах, при необходимости можно выдать любую справку. Однако, по закону если работник имел право получить вычет по прежней работе, он должен обратиться за получением вычета сначала по прежнему месту работы. А если по платёжному документы социальный вычет по прежнему месту работы социальный вычет за обучение будет предоставлен не полностью, бухгалтер, по старому месту работы, на квитанции делает запись о размере полученного социального вычета и заверяет подписью и печатью, себе оставляет копию, а оригинал отдаёт работнику для представления по прежнему месту работы.

Вопрос 8. Предоставляется ли вычет по оплате консультационных услуг преподавателями учебного заведения и за плату за пересдачу зачётов и экзаменов.

Ответ 8. Нет не предоставляется. Только по суммам указанным в договоре на обучение, с учётом индексаций.

Вопрос 9. Подскажите, если ребенок получает первое высшее образование в белорусском вузе на платной основе. Льготы по подоходному налогу имеют право один или оба родителя?

Ответ 9. В вопросе не указана форма обучения, поэтому два ответа:

- При очной форме обучения оба супруга (если работаю) имеют право на применение стандартного вычета на обучающегося ребёнка в размере 34 рублей в месяц, и можно получить социальный вычет в сумме расходов на обучение его может получить любой и родителей, либо оба, но в сумме не превышающие оплату за обучение, например сумма за обучение 1000 рублей, либо один родитель получает вычет 1000 рублей, либо оба по 500 рублей, или в дрогой пропорции. Как правило ситуация такая жена получает ежемесячные стандартные вычеты по 34 руб. в месяц и получает социальный вычет по всем расходам на обучение (1000 р.), а муж получает только стандартный вычет 34 руб. в месяц. Дополнительно см. статью СТАНДАРТНЫЕ ВЫЧЕТЫ

- При заочной форме обучения права на стандартные вычеты нет, один из супругов либо оба в любой пропорции вправе получать социальный вычет.

Вопрос 10. Студент платного дневного отделения получает первое высшее и дополнительно обучается на платных курсах. Имеют ли родители право на налоговый вычет за его обучение на платных курсах?

Ответ 10. По платным курсам вычет не предоставляется, только получение высшего, среднего и профессионального образования.

Вопрос 11. Здравствуйте, я работаю учителем в школе и также ещё учусь заочно в университете, получаю первое высшее на бюджете. Скажите пожалуйста, у меня подоходный налог должны высчитывать или так как я студентка, нет?!

Ответ 11. Тут нет льгот. Социального вычета нет т.к. обучение не платное, стандартных вычетов нет т.к. обучение заочное.

Вопрос 14. Здравствуйте, подскажите с какой периодичностью нужно предоставлять справку с места учебы ребенка, родителям на работу, для получения льготы по уплате подоходного налога. Каждый год или один раз с указанием срока обучения.

Ответ 14. Налоговым законодательством не предусмотрены сроки для этой справки. Однако, в соответствии с законодательством об административных процедурах (Указ 200) срок действия справки установлен 6 месяцев, соответсвенно и справ надо представлять раз в шесть месяцев.

Вопрос 17. Здравствуйте, я нахожусь в декрете и обучаюсь заочно в университете, первое обучение. Обучаюсь с 2015 года, в 2019 два года была в академическом отпуске. Сейчас продолжила обучение. Положен ли мне налоговый вычет либо же моему мужу? За сколько лет ? Что для этого нужно?

Ответ 17. Нужно что бы Вам вернули налог или уменьшили его начисление, больше денег получите в «карман». Если обучение платное, то вычет положен либо вам либо супругу. По суммам уплаченным после выхода из декрета нет вопросов. А вот по суммам уплаченным до июля 2016 года надо смотреть могли ли получить вычет до этой даты, например, если не работали и не было налогооблагаемого дохода, то вычет не могли получить и можно получить сейчас (отдельно рассматривается в отношении Вас и в отношении супруга), а если была возможность получить вычет, то сейчас есть право вернуть налги уплаченные с июля 2016 года.

Вопрос 18. Два родителя или один имеет право уменьшение подоходного налога при обучение ребенка на платном в вузе.

Ответ 18. Есть два вида вычета на который имеют право родители при обучении:

- стандартный вычет на ребёнка обучающегося в вузе на очном отделении, данный вычет по 37 р. в месяц (2021 г.) предоставляется одновременно обоим родителям

- социальный вычет в размере суммы затраченной на обучение, предоставляется одному из близких родственников, или одному из родителей, но можно и обоим родителям но тогда надо вычет делить, например, за обучение оплачено 1000 р., можно одновременно получит вычет матери 500 и отцу 500, но как правило получает один из родителей все 1000.

Вопрос 19. Здравствуйте, скажите пожалуйста, на какие льготы может рассчитывать молодая семья в которой один из супругов получает первое высшее образование(очная форма, бюджет)? Влияет ли это на подоходный налог?

Ответ 19. Сами молодые супруги тут льгот по подоходному не имеют. А вот родители супруга (оба) который обучается на очном отделении на бюджете имеют право получать стандартный вычет за обучение ребёнка даже если он состоит в браке. Вычет (необлагаемая налогом сумма) в сумме 37 рублей в месяц может получить каждый родитель, если не получали, то могут сейчас пересчитать налог за 5 лет, с института берётся справка об обучении на очной форме.

Вопрос 20. Здравствуйте. Имею ли я (отец) на социальный налоговый вычет при возмещении затрат на полученное первое высшее образование дочери на основании приказа ВУЗА по окончании ВУЗА , добровольно в полном объеме одним платежом. Куда мне обратиться.

Ответ 20. Вы имеете право получить социальный вычет и на стандартный вычет если по соответствующим месяцам не истекло пять лет. Надо брать в ВУЗе справку о периоде обучения и платёжные документы и представить это по месту работы, и за пять лет должны пересчитать налог и вернуть налог единым платежом. Вычет по оплате можете получить если этот вычет никто другой не получал, а стандартный вычет имеете получить в любом случае.

Вопрос 21. Здравствуйте, подскажите, пожалуйста, в течении какого времени после окончания ВУЗа, где обучался на платной основе, можно получить социальный налоговый вычет?

Супруг окончил в 2019 году, можем ли мы получить вычет сейчас?

Если да, то его выплата будет осуществляется по месту работы, где работал в процессе обучения или работает на данный момент?

Ответ 21.

Прекращение обучение и налог

Вопрос 22. В 2020 году ребенок поступил в колледж на платное отделение. На работе я писала заявление на компенсацию, в связи с чем приносила чеки об оплате и справку о том, что ребенок обучается (три чека и две справки). Последнюю справку предоставила 25.02.21г.: указаны в ней срок обучения (до 30.06.23) и срок действия справки (6 месяцев). А 7.07.21 ребенок забрал документы из колледжа. Соответственно ни чеки, ни справки на работу я не предоставляла и считала, что налоги высчитываются в полной мере, т.к. никто из бухгалтерии не сказал сообщать об изменениях и ничего такого я не подписывала, то была уверена, что льгота только по справке и чекам, и это контролируется бухгалтером. А сейчас меня ставят перед фактом, что будут взыскивать с меня недостающие налоговые взносы за период с июля 2021г. по апрель 2022 г. Я понимаю, что можно пересчитать за два месяца (июль и август 2021, срок действия февральской справки 25.08.21), но за весь период… Правомерны ли такие действия бухгалтера? И кто должен нести ответственность по компенсации налоговых вычетов?

Ответ 22.

- Стандартный вычет имели права получать по июль 2021 т.к. документы забрал 07.07.21 (до конца месяца в котором обучался ребёнок), а с августа 2021, если ребёнку уже было 18 лет права на стандартный вычет нет, и бухгалтерия должна пересчитать налог за все месяцы. А бухгалтер да не следил за сроком действия справки по август 21 года, но вот они сейчас без справки пересчитают вычет и заплатят налог в бюджет. Вычет то предоставлен неправильно и налоги в бюджет не поступили, сейчас их надо перечислить и именно за август 21 — апрель 22, ст. 107 Трудового кодекса об ограничении удержаний тут не применяется. Применяется п. 5 ст. 216 Налогового кодекса — 5. При обнаружении факта неудержания (неполного удержания) подоходного налога с физических лиц налоговый агент обязан удержать такой налог из любых денежных средств при их фактической выплате плательщику либо по его поручению третьим лицам. Удержание производится, если со дня выплаты таких доходов не истекло пять лет.

- Социальный вычет по затратам на обучение, можно получить за тот период который ребёнок обучался получается за 2021-2022 учебный год, тут надо смотреть за что оплатили, и по этим суммам вычет можно получить и по доходам после отчисления.

Вопрос 23. Здравствуйте. Подскажите пожалуйста, доя получения вычета по подоходному налогу,, что должно быть указано в справке из колледжа РФ если моя дочь 18 лет, учиться на бюджете, поступила в 2021 году сразу после окончания 11 классов в РБ, и как часто её нужно обновлять. Справку которую выдали в колледже моя бухгалтерия не принимает.

Ответ 23. Имеете право на стандартный вычет. Надо попросить колледж РФ выдать справку по форме как требует ст. 209 Налогового кодекса РБ — справки (ее копии) о том, что лицо старше восемнадцати лет является (являлось) обучающимся и получает (получало) в дневной форме получения образования общее среднее, специальное, первое профессионально-техническое, первое среднее специальное или первое высшее образование, с указанием в ней периода, в течение которого это лицо является (являлось) обучающимся. Но вот колледж может отказывать в выдаче такой справки, т.к. по их законодательству это не предусмотрено, сталкивались с таким случаем, когда российский ВУЗ отказывал писать что ребёнок получает первое образование. Родители обращались в наше Министерство по налогам а далее решали через консульство РБ в РФ.

Вам лучше сделать копию справки и послать обращение в свою налоговую, в течении 15 дн. дадут ответ, если ответ будет отрицательным, то ответ можно будет дать дочери она в колледже попросит справку, но там свои законы…

Вопрос 24 Здравствуйте! Обучалась в колледже на дневной бюджетной основе. После обучения для избежания обязательной отработки выплатила средства за обучение самостоятельно. Можно ли это использовать для налогового вычета?

Ответ 24. Нет. Тут даже документов для вычета не будет. Но тут отрицательный ответ и мы всегда советуем обращаться нпосредственно в госорганы, напишите запрос в свою налоговую инспекцию и они чере 15 дней дадут официальный ответ. У нас же частный блог.

Вопрос 25. Ребёнок 17лет получает первое высшее образование, форма обучения дневная, бюджет. Есть ли вычеты по подоходному налогу для родителей и какие документы нужно собрать?

Ответ 25. До 18 лет стандартный вычет на ребёнка и без справок положен и отцу и матери. А далее надо взять в ВУЗе стандартную справку что обучается на очной форме и передать еёё в бухгалтерии отца и матери и до оконцания ВУЗа будет стандартный вычет. В вопросе не указано есть ли ещё дети, там есть различия.

Социальный вычет на учебу, законодательство по вопросу перерасчёта походного налога при обучении

Смотрите статьи 209, 210 Особенной части Налогового кодекса Республики Беларусь.

Право на социальный вычет на обучение прекращается при прекращении обучения (прекращении договора на обучение)

А КАК В РОССИИ ПРИМЕНЯЮТ СОЦИАЛЬНЫЙ ВЫЧЕТ НА ПЛАТНОЕ ОБУЧЕНИЕ?

C 2021 ГОДА ВОЗМОЖНО ПОЯВЛЕНИЕ ЕДИНОГО НАЛОГОВОГО КОДЕКСА ДЛЯ РФ И РБ! ТАК КАК ОБУЧЕНИЕ ДЕТЕЙ ПРОЦЕСС ДЛИТЕЛЬНЫЙ НАДО БЫТЬ ГОТОВЫМИ К ВОЗМОЖНЫМ ПЕРЕХОДНЫМ ПОЛОЖЕНИЯМ ПРИМЕНЕНИЯ НАЛОГОВОГО ВЫЧЕТА НА ОБУЧЕНИЕ.

У нашего соседа также есть возможность применить социальный налоговый вычет при обучении. Приведём некоторые примеры отличий от белорусского закона, для большего понимания темы:

- В РБ вычет на учёбу можно получить при обучении в ВУЗах, средних учебных заведениях, профессиональных училищах. В России за любое обучение: платные детсады и школы, курсы языков для детей и взрослых, обучение в кружках натуралистов, курсы повышения квалификации, автошколы и т.д.

- В РБ социальный налоговый вычет на обучение переносится по годам. В РФ вычет на обучение не переносится по годам. Например, гражданин в РФ в 2019 году оплатил сразу обучение в ВУЗЕ за 5 лет, вычет он может применить только к доходам за 2019 год, а если они маленькие вычет пропадает.

- В РФ существует возможность работающим получать социальный налоговый вычет на обучение как по месту работы, так и через налоговую инспекцию. В РБ если у человека есть место работы, то вычет применяется по месту работы. Другой вопрос если есть дополнительные доходы налогообложением которых занимаются налоговики.

Здравствуйте! У меня трое детей. Двое детей до 18 лет+1 ребенок студент старше 18 лет. В каком размере стандартные налоговые вычеты мне могут быть предоставлены по основному месту работы

Доброго времени суток, Татьяна. Порядок предоставления стандартных налоговых вычетов установлен ст. 209 Налогового кодекса, размеры вычетов на 2020 год установлены в Приложение 9 к Указу Президента РБ 31.12.2019 № 503 ссылки есть на странице https://nalog-belarus.by/?p=2089.

В 2020 году Вам положены следующие вычеты:

— 117 руб. на себя

— по 65 на каждого ребёнка до 18 лет

— 34 на ребёнка обучающегося на очной форме обучения, после достижения им 18 лет, до исполнения ему 18 лет 65 руб.

— если обучение платное после применения стандартных вычетов применяется вычет на обучение.

Т.о. размер стандартных вычетов в 2020 году после достижения студентом обучающимся на очной форме 18 лет 117 + 65 + 65 + 34 = 281 рублей.

Спасибо за ответ!

Здравствуйте,такой вопрос. Я обучаюсь на очном обучении в ВУЗе.учебу оплачиваю себе самостоятельно. С вузом подписан документ о том,что учебу я оплачиваю помесячно. С сентября 2019 по май 2020 я не предоставляла на место работы чеки об оплате, снимали подоходный налог. в мае 2020 предоставила,но мне отказывают в перерасчёте. Говорят,что подоходный налог снимался и мне не вернут ту сумму,которую они снимали в качестве подоходного налога. Правомерно ли это? Неужели нельзя сделать перерасчёт?

Доброго времени суток, Екатерина

Организации нарушает закон. В соответствии с п. 5 ст. 66 Налогового кодекса возврат налога может быть произведён в течении 5 лет (а это именно возврат налога, т.к. у Вас налог уже удержали), в соответствии с п. 7 ст. 66 НК это правило распространяется и налоговых агентов (организаций удерживающих подоходный у работников). Должны вернуть, пересчитав зарплаты с сентября 2019 года. Однозначно организации не права.

Можно написать письменное заявление на имя руководителя — «в соответствии со статьями 66, 210 Налогового кодекса РБ прошу провести перерасчёт подоходного налога за период с сентября 2019 по май 2020 в связи с оплатой мной получения первого высшего образования».

Вопрос элементарный, поэтому либо полная неграмотность бухгалтера либо лень делать перерасчёт.

Хорошо, спасибо. Имею ли я право написать заявление,чтобы мне тот подоходный налог,который не должны были снимать, перевели на банковскую карту за весь период?

Если зарплату перечисляют на карточку, то и налог должны вернуть на карточку. Немного не дописали в ответе. Работник вправе написать заявление о возврате ему излишне удержанного налога либо о зачёте в счёт следующих платежей (по выбору работника). Это надо отразить в заявлении.

Здравствуйте. Моя внучка поступила на платное дневное очное отделение в ВУЗ. Вопрос — имеет ли право на налоговый вычет моя разведенная работающая дочь (мать моей внучки) , если оплачивать учебу буду я по своей банковской карте (в чеке указывается мои Ф.И.О.)? Спасибо.

Доброго времени суток, Юрий

Ответ даём с учётом того что Вы ещё не оплатили. В соответствии с п. 5 ст. 210 Налогового кодекса РБ — документы, подтверждающие фактическую оплату услуг в сфере образования, погашение (возврат) кредитов, займов (включая проценты по ним), должны содержать информацию о фамилии, имени, отчестве (если таковое имеется) плательщика, либо лица, получение образования которого оплатил !плательщик.

По нашему мнению так нельзя оплачивать обучение

Добрый день.Я учусь дистанционно и уже 4-ый курс. Хочу вернуть деньги через учебу, как мне раситать сколько я верну. К примеру за 4 курса я заплатил в общей сумме 4000рублей получаю зп 2000, как и сколько я себе верну с учебы? как это подсчитать?

Доброго времени суток, Валерий

Дистанционная форма получения образования – вид заочной формы получения образования. Вычет предоставляется если получается первое высшее (средне) в учебных заведениях РБ.

Вернут налог в сумме 4000 х 13% = 520

Давность срока возврата 5 лет, подавайте документы на вычет.

Доброго времени суток, Валерий

Дистанционная форма получения образования – вид заочной формы получения образования. Вычет предоставляется если получается первое высшее (средне) в учебных заведениях РБ.

Вернут налог в сумме 4000 х 13% = 520

Давность срока возврата 5 лет, подавайте документы на вычет.

Сын получил профессиональное образование, ему 28 лет сейчас он получает первое высшее образование заочно, можно ли вернуть налог?

Доброго времени суток, Татьяна

Если это платное образование и первое высшее то можно получить на суммы израсходованные на обучение социальный вычет. Вычет можно получить родители, сам, близкие родственники. Можно вернуть налог за 5 лет (если обучались в этот период)

Добрый день, помогите, пожалуйста, разобраться в ситуации: работнице назначен семейный капитал в 2017 году, получено разрешение от местного исполнительного комитета на досрочное использование на получение высшего образования 1 ступени дневной формы обучения старшего ребенка ( уже 18 лет) в 2020, перечислены денежные средства на счет государственного учреждения образования в безналичном порядке за 1 год обучения согласно договору на оказание платных услуг. Какие льготы по подоходному налогу имеет работница по основному месту работы?

Доброго времени суток, Светлана

При использовании семейного капитала на получение образование детьми или на улучшение жилищных условий налоговые вычеты не предоставляются, так как это государственная социальная помощь, а не расходы самого работника. Льгот по подоходному нет.

Обучение на платной основе заочно, оплачивала обучение 3 раза и уволилась, можно ли подать документы на старую работу, на социальный вычет ?

Доброго времени суток, Яна

Да можно, если сейчас не работаете, то получите возврат налога. И если работаете можно подать по старому месту работы. А можно подать по новому месту работы.

Добрый день как понять. Родителям, имеющим двух и более детей в возрасте до восемнадцати лет или детей-инвалидов в возрасте до восемнадцати лет, установленный в настоящем подпункте стандартный налоговый вычет предоставляется в размере 52 белорусских рублей на каждого ребенка в месяц;

Доброго времени суток, Вадим

Посмотрите запись МТАНДАРНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ https://nalog-belarus.by/?p=3249

И если у Вас есть дети представьте документы на работу и будете меньше платить налоги.

В 2021 году вычет 70 р. на каждого ребёнка, если двое детей, то сумма 70+70= 140 ежемесячно не будет облагаться налогом

Добрый день!подскажите сотрудник устроился в 2019 году,только в 2021 он принес документы что получает первое высшее образование на платной основе.социальную льготу я ему окажу за 2020-2021 год(предоставил все документы).могу ли я оказать льготу и за 2019-2020 учебный год?(если предоставит все чеки,договор с учреждением образования,справку и выписку из приказа о стоимости обучения)

Доброго времени суток, Анастасия

Да можно вернуть налог за 2019 год. В соответствии с п.5, 7 ст. 66 Налогового кодекса возврат налога (в том числе в связи с предоставлением имущественного вычета) может быть произведён за проведшие пять лет.

Здравствуйте! У меня есть 2 вопроса.

1.Я учусь на заочном отделении, платно. Также работаю. Куда лучше подать документы на подоходный налог к родителям на работу или к себе? Или разницы не имеет? (писали выше про сумму зп: у кого выше зп, туда лучше подавать документы, не совсем поняла, как это работает).

2.Учусь с 2019, планирую сейчас только подавать документы, могу ли я я запросить чек об оплате с места учебы (тк за 2019 год уже утерян)

Доброго времени суток, Лиза

Да, можно взять справку от получателя средств об оплате за обучения (в учебном заведении).

Если зарплата выше, то больше и удерживаемый подоходный налог, соответственно при большой сумме оплаты за учёбу можно быстрее получить вычет, например, с одной зарплаты а не с двух, трёх… (бывает что маленькая зарплат и маленький подоходный и получение вычета растягивается на несколько месяцев) Если Вашей зарплаты хватает для получения вычета, получайте сами.

Здравствуйте1 За какой период времени можно вернуть стандартный вычет из подоходного налога при бюджетной форме обучения ребенка

Доброго времени суток, Светлана

Если забыли получить стандартный вычет при обучении ребёнка на очной форме обучения, вычет и отцу и матери можно получить за прошедшие 5 лет. Надо взять с учебного справку о периоде обучения и написать заявление в бухгалтерию о возврате налога, но максимум за 5 лет.

Добрый день! Я являюсь студентом ВУЗа, 4 курса, заочной формы обучения. Получаю первое высшее образование на платной основе. Работаю и оплачиваю обучение сам. Могу ли я получить социальный налоговый вычет за прошедшие 4 года? И как быть, если документы, подтверждающие оплату обучения (квитанции) утеряны? Заранее благодарю за ответ.

Доброго времени суток, Иван

Вычет можете получить. Срок давности 5 лет. Можно получить вычет за 4 года, даже если работаете только последние, к примеру, два года. Собирайте документы, если квитанции не сохранились надо у получателя, в учебном заведении, взять справку.

п. 6 ст. 210 НК В случае утери плательщиком документов на оплату налоговому агенту или налоговому органу представляется письменное подтверждение получателя денежных средств о поступлении таких средств с указанием фамилии, имени, отчества (если таковое имеется) плательщика, либо лица, получение образования которого оплатил плательщик, либо лица, за которое произведены оплата или возмещение страховых взносов, сумме и дате оплаты или возмещения, назначении платежа.

Спасибо за ответ! И еще вопрос: А как должны в данном случае поступить с излишне удержанной суммой подоходного налога ?

Сделать перерасчет за предыдущие месяцы или зачесть в счет уплаты предстоящих платежей по подоходному налогу.

По Вашему желанию.

1. Либо пересчитать и вернуть на карточку. Так и надо написать в заявлении.

2. Либо пересчитать и брать к зачёту.

По Вашему желанию.

1. Либо пересчитать и вернуть на карточку. Так и надо написать в заявлении.

2. Либо пересчитать и брать к зачёту.

Добрый вечер! Месяц назад подал заявление в бухгалтерию на возврат налога (получение первого высшего образования на платной основе).

В течение какого срока должны сделать перерасчет и вернуть излишне уплаченную сумму?

В течении 15 рабочих дней со дня подачи заявления п. 5 и п. 7 ст. 66 Налогового кодекса. Но как правило при начислении зарплаты.

Добрый день! Я работаю на предприятии. Учусь на платных онлайн курсах в РФ (Яндекс). Могу ли я получить налоговый вычет. Для граждан РФ такое действует, а для нас? Спасибо.

Доброго времени суток, Вячеслав

Для нас белорусов такое не действует. Зарубежное обучение -нет, т онлайн-курсы — нет, только получение среднего, общего и высшего образования в Беларуси, а не за рубежом. А в России действительно можно вычет получить и по курсам.

Здравствуйте! Мой сын работает и получает первое высшее образование на вечернем(очном) отделении на платной основе. Могу ли я получить налоговый вычет?

Доброго времени суток, Лилия

Очное образование может быть как дневным так и вечерним. Стандартные ежемесячные вычеты родителям положены только при дневной форме обучения (ст. 209 Налогового кодекса).

Есть право получать вычет по суммам затраченным на обучение (социальный вычет), но это вычет может получать и сам сын, тут вычет получает только один, по выбору либо сам обучающийся или один из его близких родственников.

Здравствуйте,

подскажите пожалуйста, куда мне обращаться за возмещением налогового вычета?

с 2013 по 2018 год училась на заочно платном отделении и параллельно работала. о вычете узнала только сейчас, соответственно пока училась никаких справок не предоставляла по месту работы и налоговый вычет не получала.

А также подскажите за какой период я могу получить налоговый вычет?

Доброго времени суток, Светлана

Срок давности получения вычета, при наличии налогооблагаемого дохода (зарплаты), — 5 лет.

Поэтому вычет можете получить по суммам уплаченным за обучение с мая 2016 года по 2018 год.

Если бы не работали с 13 по 16 год или не имели достаточного дохода для получения вычета, или если есть такой близкий родственник который не работал а сейчас работает, сестра, брат, родители, супруг.

Обращаться можете в организацию где работали в 2016 — 2018, и можно в организацию где сейчас работаете.

Здравствуйте, закончил военную академию но не отработал положенный срок в полном объёме. Назначена сумма для возмещение за неотработанный срок, могу ли я получить подоходный налог с этой суммы? Допустим 10.000 бел руб должен внести, могу ли я получить 13% с этой суммы?

Доброго времени суток, Артём

Я считаю что вычет не положен. Это не оплата обучения а возмещение затрат государства на бесплатное обучение, и, к примеру, Вы не сможете представить договор о платном обучении.

Ответ отрицательный поэтому позвоните ещё в контакт-центр.

Здравствуйте! В 2019 году закончила получение первого высшего образования (очно, платно), за период обучения предоставляла справки на работу одного из родителей для уменьшения подоходного надога (стандартный вычет), а про социальный вычет узнала только сейчас, есть ещё возможность вернуть социальный вычет?

Доброго времени суток, Анастасия

1. Вычет можете получить лично Вы, любой родитель, братья, сестру, бабушка и дедушка.

2. Есть срок давности 5 лет на возврат налога, в отношении родителей по суммам оплаченным до июля 2016 истек, то суммам с этой даты срок не истек и можно сейчас получить вычет.

3. Вы сами можете воспользоваться вычетам по всем суммам оплаченным с начала учёбы (с 2014), т.к. если до 2019 не работали, то не могли и возвратить налог и если устроились на работу в 2019 то срок давности начинает течь с 2019 года, и вычет можно применить по всем доходам с момента трудоустройства в 2019 году, т.е. налог с 2019 года долы пересчитать.

! Стандартный вычет имели применять оба родителя, если один из родителей не применял стандартный вычет то сейчас в пределах пятилетнего срока может его применить, т.е. с июля 2016 года по окончание института в 2019 году.

Здравствуйте. Моя старшая дочь учится платно на дневной форме обучения. В прошлом году я была в декрете, а она подрабатывала сама и носила квитанции себе на работу. В этом году она не работает, продолжает учиться, я вышла на свою работу. Я могу предоставить в бухгалтерию квитанции только за этот год? А если я предоставлю и за прошлый год? Где-нибудь содержится такая информация, что по данному платежу уже был вычет?

Доброго времени суток, Светлана

Вы можете получить вычет по тем квитанциям которые не были предъявлены дочерью для вычета и за этот год и за прошлые годы.

Единой базы нет, но это будет мошеничество с Вашей стороны, редко но выявлят такие случаи когда в бухгалтерию не сдают подлиник квитанции или сдают чек с интернет-банкинка.

Добрый вечер. Подскажите пожалуйста у меня год назад умер муж и в этом же году сын поступил 17,5 лет в платный колледж. В этот период я не работала. В данный момент я открываю ЧУП, сын учится на втором курсе. Подскажите пожалуйста за какой период я могу получить налоговый вычет?

Доброго времени суток, Ольга

есть два вычета

1. по суммам оплаченным за обучение (социальный вычет), вычет можете получит по всем оплаченным с 2021 года (даты первой оплаты) суммам

учредитель от ЧУПа может получать доходы

— заплата если учредитель трудоустроен, ткут просто собираете документы и получаете вычет по мере начисления зарплаты

— есть дивиденды, есть доходы от аренды имущества чупу и по таким суммам можно получить вычет подав налоговую декларацию

2. Вычет ежемесячный на ребёнка обучающегося на очной форме (стандартный вычет), предоставляется только с зарплаты, прикладываете документы и с месяца трудоустройства даже если это последнее число месяца получаете вычет

Добрый день вопрос такой, действует ли Финансовая помощь государства многодетным семьям для погашения части или процентов льготных кредитов на жилье или на газафикацию? Заранее спасибо.