Выборочная проверка, как проверяет налоговая – в нашей статье ответ на этот вопрос для начинающих и не только предпринимателей и бухгалтеров. У каждого грамотного налогового инспектора может быть своя методика проверки, но основы заложены в различных рекомендациях министерства по налогам. В данной стать прежде всего поговорим о документальных (выездных) налоговых проверках. Эти расчётные проверки в зависимости от группы риска проводятся раз в несколько лет.

Предприниматели боятся налоговых проверок

Некоторые ИП панически боятся проверок. Не стоит откладывать регистрацию ИП по причине боязни проверок и больших налогов. Проблемы с налоговой у ИП стоят на пятом плане, основные задачи которые надо решить это деньги на бизнес, аренда помещений, найти товар и закупить его, реклама и т.д.

Проверки налоговой делятся на три группы:

- камеральные, инспектор в кабинете анализирует декларации (расчёты налогов), поступление денежных средств на счета и другие сведения, имеющиеся в налоговом органе

- рейдовые (оперативные), инспектора приходят к вам в торговый (обслуживающий объект) и проверяют ряд вопросов: порядок приёма денег, наличие документов на товар и ТМЦ, порядок использования КСА, лицензии, правила торговли алкоголем и табаком, наличие специальной маркировки на товарах

- документальные (раньше назывались выездными, с 2019 года называются выборочными), налоговая проверяет расчёты по первичным документам и все вопросы отнесенные к их компетенции

Важные моменты невнимательности, по которым попадаются предприниматели при налоговых проверках.

Основный ситуации, на которые попадаются добросовестные плательщики, в том числе новые предприниматели:

- Одна из распространённых ошибок – применение не той системы налогообложения. В результате налог, перечисленный по неправильной системе налогообложения, возвратят (зачтут), а вот по правильной доначислят со всеми санкциями.

- Неправильное исчисление налогов после перехода с одной системы налогообложения на другую. Как правило это касается отражения в соответствующих налоговых периодах выручки и (или) затрат.

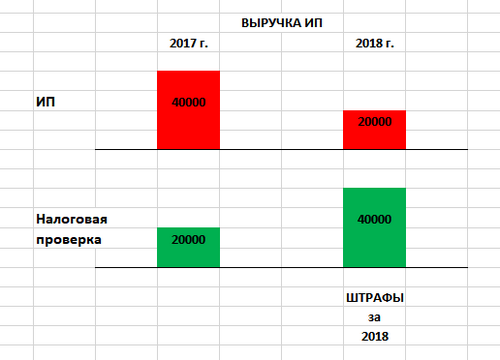

- Неправильное исчисление налогов вследствие неправильного включения выручки или затрат в налоговые периоды (напомним налоговый период это календарный год). Речь идет о правильном применении методов определения выручки “по оплате” или “по отгрузке”. Если нарушение совершено в различных отчётных периодах (квартал, месяц) санкции не применяются, могу быть только начислены пени. А вот если нарушение по годам, то в одном году налог вернут, в другом доначислят с санкциями.

- Даты изменения законодательства (как правило начало года). Бухгалтера в виду неосведомлённости продолжают исчислять налог без учёта изменений законодательства.

Как проверяет налоговая. Выездная проверка.

- В начале любой выездной проверки налоговик проверит правильность применения системы налогообложения.

- Проверят правильность расчёта выручки по годам.

- После будет проведён анализ правильности методологии расчёта налогов. Это вопрос уже неграмотности бухгалтера. Очень плохо, когда налоги неправильно исчисляются на протяжении нескольких лет. Сразу за несколько лет возместить неуплаченные налоги, да ещё и с санкциями проблематично.

- По общей системе налогообложения проверят правильность определения затрат и относимость их к конкретным налоговым расчётным периодам (календарным годам).

- У плательщиков НДС проверят правильность определения выручки по НДС и правильность применения налоговых вычетов.

Пример БАРТЕР ЭТО ВЫРУЧКА. При проверке ИП применяющего УСН было установлено что он купил за 10000 рублей мебель, эту мебель обменял на зерно на туже сумму, а зерно реализовал за 15000 рублей. В выручку ИП включил 15000 рублей в выручку и заплатил налог по ставке 5% — 750 рублей. Так как обмен (бартер) также является выручкой, налоговая определила выручку в размере 25000 (10000 бартера плюс 15000 реализация зерна) и насчитала налог по ставке 5% — 1250 рублей. С суммы налога 500 рублей были начислены пении и на ИП был наложен административный штраф.

К СВЕДЕНИЮ: как налоговая проверит Вашу выручку:

- в автоматическом режиме получат сведения со всех Ваших счетов в банке;

- снимут информацию о суммах наличной выручки с КСА;

- учтут полученную выручку по приходным ордерам и квитанциям;

- найдут бартер, договора уступки требования и перевода долга.

Руководитель (собственник) предприятия, ИП должен контролировать данные вопросы. Из-за незнания как проверяет налоговая и успешному бизнесу может прийти конец. Все данные методики проверок налоговиков относятся и к контролю ИП.

Вопрос 1. Доброго времени, являюсь ИП, прошла плановая проверка, было предложено в последний день добровольно оплатить недоплаченные налоги НДС и т.д. (якобы в дальнейшем зачтётся добровольная оплата). Вопрос, на балансе был автопогрузчик, в 2016 году был передан другому ИП (на тот момент находились в доверительных отношениях) и была оговорена оплата частями его стоимость 6000 руб., НО при этом накладная и договор не были подписаны покупателем (он скрывался, было написано куча заявлений в «органы» и на сегодняшний от покупателя не было ни какой оплаты… налоговая увидела в документах предоставленных мной ( в самом первом заявлении в милицию), что я описывал факт передачи имущества и стоимость автопогрузчика (6000) и любезно приказало оплатить 20% НДС, хотя на январь 2021 года автопогрузчика нет и ИП скрывается за рубежом . По факту налоговая основываясь с моих показаний в заявлении касаемо стоимости автопогрузчика мягко говоря не хочет возвращать НДС, хотя расходных накладных на автопогрузчик просто нет, как и самого ИП и автопогрузчика , который я хотел вернуть не однократно понимая что оплаты не будет уже, но милиция отправляла меня в хозяйственный суд. ИТОГ: Может ли налоговая вообще без фактически расходных документов предъявлять что ни будь мне?

Ответ 1. Сначала важные моменты:

- «зачтётся» это когда до вручения предписания представлена уточнённая декларация, в данном случае по НДС за 2016 год и уплачен налог, тогда начисляются только пени;

- по 2016 году в настоящее время санкции не применяются (имеется ввиду 20% от неоплаченной суммы), т.к. истекли 3 года с момента возможного совершения правонарушения, т.е. налоговая при всём желании может только взыскать налог и пени;

- аналогично 3 года истекли по составам связанным с реализацией имущества без документов.

В общем пускай инспекция сама попробует в акте обосновать свою позицию по обоснованию перехода собственности на погрузчик, тут надо учитывать что они должны увеличить выручку если работали по оплате только по НДС. Т.е. смысл что добровольно заплатите будет налог и пени, что налоговая доначислит будет налог и пени, но они из вредности могут остальные штрафы наложить не в минимальном, а в повышенном размере. А инспекция если у неё есть основания она всё равно налог доначислит, а подобные предложения свидетельствуют что они сомневаются в законности своих требований.

Вопрос 2. Добрый день! При налоговой проверке если ИП открыто,физ.лицо там одно работает,к примеру,нужно обязательное присутствие того,на кого открыто ИП? Например,у меня брат прописан в одном городе,а работает и живёт постоянно в другом,ему надо будет являться на проверки? И как они,эти проверки,они планируются? ИП уведомляют о предстоящей проверке? И какая может быть периодичность проверок,если физ.лицо платит единый налог, например?

Ответ 2. Смотря какая проверка.

Если это рейдовая проверка, когда проверяют прием наличных и документы на товар в точке ИП, то может присутсвовать и только работник и подписать акт.

А вот если это документальная проверка когда проверяется учёт и уплата налогов у ИП, то должен присутсвовать и ИП, такакя роверка только по плату, план на полугодие должен быть вывешан в налоговой и за 15 дн. уведомляют о начале проверки.

Доброе утро. Подскажите во всех ли случаях на СТО при оказании услуг нужно составлять какие-либо первичные документы, или достаточно чека? В налоговой сказали что достаточно только чека при оказании услуг физическим лицам, но в интернет много противоречивой информации….

https://nalog-belarus.by/?p=12114

ответ в конце статьи по ссылке

Добрый день. В 2021 была на УСН, с 2022 на ОСН 16%, т.к. услуги, принцип оплаты также можно выбирать по оплате или по отгрузке, или есть какие-то нововведения.Спасибо.

Доброго времени суток, Юлия

На подоходном налоге Вы в 2022 году принимаете Решение ИП о учёте выручки либо по «по оплате» либо «по отгрузке».

см. статью ПОДОХОДНЫЙ НАЛОГ С ИП https://nalog-belarus.by/?p=4151