Подоходный налог ИП (общая система налогообложения) самый выгодный для ИП с точки зрения минимизации уплаты платежей в бюджет. Однако, существует мнение о достаточно сложном учёте по подоходному налогу ИП и необходимости нанимать бухгалтера. Но выгода достаточно большая про сравнению с УСН налог в десятки раз меньше, главное преимущество — это учёт всех затрат. Также ИП может применять стандартные, социальный и имущественные вычеты.

См. статью ПЕРЕХОД С УСН НА ПОДОХОДНЫЙ ИП В 2023 ГОДУ

См. статью УЧЁТ ТОПЛИВА ИП

См. статью СУММОВОЙ УЧЁТ

см. статью Основные правила. Подоходный ИП без расчёта затрат с 2023 года, применяем вычет 20%

РАЗЪЯСНЕНИЕ НАЛОГОВОЙ ОТ 21.01.2022 ПО ВОПРОСУ ОТНЕСЕНИЯ ОТДЕЛЬНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ К РАБОТАМ ИЛИ УСЛУГАМ В ЦЕЛЯХ ПРИМЕНЕНИЯ УСН ПИСЬМО МНС ОТ 21.01.2022 № 3-1-8/00179 «О РАЗЪЯСНЕНИИ»

С 2022 года значительное количество ИП оказывающих услуги будет не вправе применять УСН, а ставки единого налога значительно увеличиваются, выход применять общий порядок налогообложения с уплатой подоходного налога от чистой прибыли, правда и тут есть горчинка с 2023 года ставку подоходного для ИП повысят с 16 до 18%, и с 2023 года для ИП не перешедших в самозанятые с уплатой налога на профдоход это останется единственная система налогообложения.

Самый трудоёмкий учёт при общем порядке это учёт затрат по реализованным товарам в торговле, особенно если большой ассортимент товаров. Отметим также, что многие ИП применяют упрощённый порядок определения затрат по приобретению товаров — суммовой учёт на подоходном налоге с ИП.

См. запись ПОРЯДОК УЧЁТА ПРИ УСН

Переход ИП по услугам с УСН на подоходный в 2022

Вопрос. Добрый день. Разъясните пожалуйста, Я занимаюсь устройством плоских кровель (утеплением, гидроизоляцией мембраной и рулонными материалами). Услуги предоставляю как физическим лицам так и юридическим лицам по всей территории Беларуси. В 2021 году работал по УСН. Какой налог я должен уплачивать в 2022?

Ответ. Налоговое законодательство различает:

- продажу

- работы

- услуги

УСН отменён по услугам, по работам и по торговле УСН в 2022 году можно применять.

Ещё есть время! Переход осуществляется автоматически, и в декларации за 4 квартал по УСН отметок делать не надо. Первая декларация по подоходному (как и по УСН) представляется 20.04!!!, и эти первые месяцы налоговая будет проводить совещания, семинары, круглые статьи разъясняя что относиться к услугам, а что относится к работам, т.к. при выполнение работ сохраняется право на применение УСН в 2022 году. Работа отличается от услуги тем что после выполнения работы есть материальный результат (например, пошито платье). Надо ждать комментариев, либо самим задавать письменно вопросы в налоговую (в Вашем случае конкретно относятся ли к работам устройство плоских кровель и далее подробно по составляющим работ).

Вопрос 29.12.2022 Здраствуйте, подскажите пожалуйста. Как платить налоги, если одна деятельность попадает под УСН в 2022, а другая — нет.

Ответ. По всем видам деятельности надо будет платить подоходный налог. Или по всем видам деятельности единый налог если услуги (продажи) оказываются физлицам.

Нормативные акты

- ст. 205 Налогового кодекса РБ

- Инструкция о порядке ведения учета доходов и расходов, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 30 января 2019 г. № 5

Тема учёта при подоходном налоге очень большая, если на сайте накапливать инфу пройдёт год и более, а учёт и налоги надо платить, очень много инфы в журнале КОНСУЛЬТАНТ ПРЕДППРИНИМАТЕЛЯ, можно подписаться на сайте https://info-center.by/ на конкретные номера журналов за прошлое время, и можно спросить у других ИП (многие подписываются). А мы решили опубликовать список статей по подоходному опубликованным в журнале, какое-то время займёт будем добавлять…

Консультант предпринимателя (номер — год):

- 10-2021 Учет расходов по топливу

- 1-2020 заполнение КУДИР в основном расходы т.к. доходы указаны по среднему проценту

- 1-2018 Учет сырья материалов и готовой продукции

- 4-2018 Учет поступления и реализации товаров в суммовом выражении

- 5-2020 Учет поступления и реализации товаров в суммовом выражении

- 1-2022 Основные изменения налогового законодательства в 2022 году для индивидуальных предпринимателей, применяющих общий порядок налогообложения (пример включения в затраты транспортного налог)

- 12-2021 Порядок ведения учета индивидуальными предпринимателями — плательщиками подоходного налога

- 12-2021 Обязательства, учитываемые при определении налоговой базы подоходного налога

- 12-2021 Исчисление и уплата подоходного налога индивидуальными предпринимателями — налоговыми агентами при выплате доходов физическим лицам

- 11-2021 Подоходный налог: включаем в состав расходов страховые взносы

- 9-2021 Особенности включения в состав расходов отдельных видов прочих расходов (ремонт и ТО основных средств, членские взносы, связь, налоги, командировки и прочее)

- 8-2021 Создание веб-сайта: отражаем в учете и включаем в расходы

- 7-2021 Сдача в аренду ИП на подоходном

- 7-2021 Имущественный вычет ИП (при приобретении жилья)

- 6-2021 Подоходный налог: расходы, связанные с разъездами индивидуального предпринимателя, и командировочные расходы

- 1-2021 Расходы в иностранной валюте Отдельные вопросы налогообложения

Ставка подоходного налога с ИП не более 12,8%

Всегда ли ставка 16%, ставка16% (с 2023 года — 18%), но это ставка не с выручки. Из выручки вычитаются:

- затраты, ИП всегда даже без подтверждающих документов имеют право применить затраты в размере 20% и реальная ставка от выручки не превышает (100-20) х 16% = 12,8%, но и ИП может считать затраты

- стандартные вычеты

- социальные вычеты (платное обучение себя и близких родственников)

- имущественный вычет при строительстве жилья

Взносы ИП в ФСЗН — затраты?

Те взносы которые ИП платит за себя в затратах не учитываются.

Те взносы в ФСЗН которые ИП платит за наёмных работников учитываются в затратах.

Затраты 20% без подтверждающих документов

Так называемый нормативный метод определения затрат. 20% можно применить даже если у Вас реальные затраты меньше. Такой метод выгоден и с точки зрения затрат на администрирование налога (если самим трудно посчитать правильно затраты надо нанимать специалиста), выгоден метод и там где невозможно прикрепить документы обосновывающие затраты, например, при ведении бизнеса в интернете очень трудно так как налоговая требует бумажный носитель с подписями обеих сторон, и ряд видов деятельности, в основном услуги, где затраты небольшие, например, копирайтеры, рекламные агенты, фотографы (хотя можно стоимость камеры учитывать по амортизации в затраты, но…).

Особенности определения выручки от которой берётся 20%:

- выручка берётся без НДС

- не учитываются необлагаемые налогом доходы (например льготы по декрету 6)

- ИП вправе не вести учет основных средств, нематериальных активов, отдельных предметов в составе оборотных средств, сырья и материалов, товаров (готовой продукции), т.е. ИП ведёт только одну книгу учета доходов и расходов по форме согласно приложению 9 к Инструкции

- ИП вправе применять две ставки подоходного налога при условии ведения двух книг учёта доходов и расходов, например общую ставку 16% и ставку 6% (установлена в ряде регионов при реализации товаров в сельской местности)

- 20% если применяются то за полный календарный год, нельзя применять поквартально

- можно изменить решение об применении 20%, например в 1 кв. применяли 20%, а потом решили считать все расходы, в очередной декларации меняете суммы, так можно поменять даже через несколько лет, и можно менять в обратную сторону

Кроме затрат 20% ИП имеет право и на применение вычетов — стандартных при отсутствии места основной работы, социальных, имущественного по жилью.

Вопрос. При уплате подоходного налога ( затраты 20% без подтверждающих документов) возможно ли дополнительное применение вычетов за платное обучение ребёнка (полностью или какой-то процент )?

Ответ. Можно, сумма не ограничена, главное чтобы уже были понесены расходы, причем и ранее. например в предшествующем году и ещё ранее. И этими вычетами можно вообще обнулить налог. И тут по сумме ограничение только в размере Вашего дохода ИП.

Нормативка — п. 36 ст. 205 НК 36. Вместо произведенных и документально подтвержденных расходов, непосредственно связанных с осуществлением предпринимательской, нотариальной деятельности, адвокатской деятельности индивидуально, плательщики имеют право определить расходы в размере двадцать (20) процентов общей суммы подлежащих налогообложению доходов, полученных от осуществления ими предпринимательской, нотариальной деятельности, адвокатской деятельности индивидуально. При определении налоговой базы подоходного налога с физических лиц такие расходы не могут учитываться одновременно с расходами, подтвержденными документально.

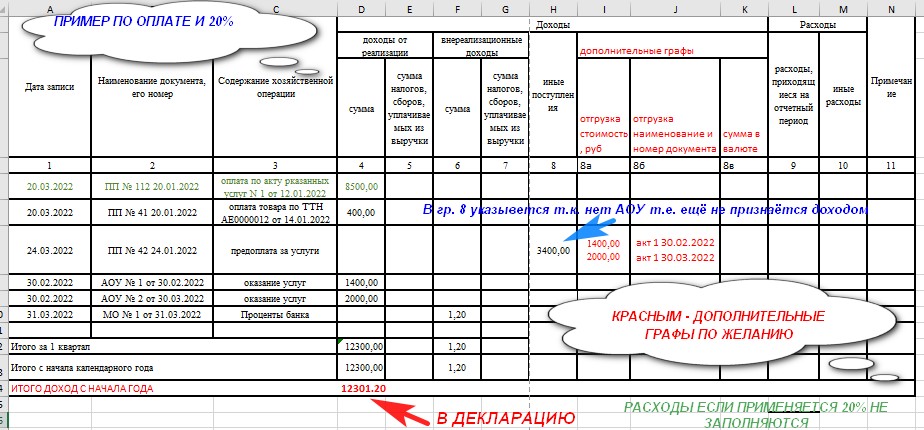

ПРИМЕР КУДИР ПОДОХОДНЫЙ 20% «ПО ОПЛАТЕ»

Если применяется 20% ведётся только одна книга — КУДИР

СКАЧАТЬ ОБРАЗЕЦ КУДИР ПО ПОДОХОДНОМУ ИП есть небольшая ошибка в гр. 8б (два акта за одинаковым номером) акт от 30.03.2022 года должен быть за номером 2

КОММЕНТАРИЙ:

- если применяется расход 20% в КУДИР расходы можно указать в гр. 9

- при учете выручки «по оплате» налогооблагаемой признаётся выручка когда наступают два условия 1. оплата 2. отгрузка (акт выполненных работ), налогооблагаемый доход — когда наступает последние условие

- если сначала акт, то доход указывается по дате платёжки

- если предоплата, то заносится платёжка и в гр. 8 указывается сумма, сумма в гр. 8 не признаётся налогооблагаемой, для удобства можно добавить графы 8а и 8б, а доход разноситься по датам актов оказанных услуг

- проценты банка обычно ежемесячно

- доход указывается до удержания комиссии банка (так комиссия учитывается в расходах, но т.к. применяется 20% то и комиссия входи в эти 20%)

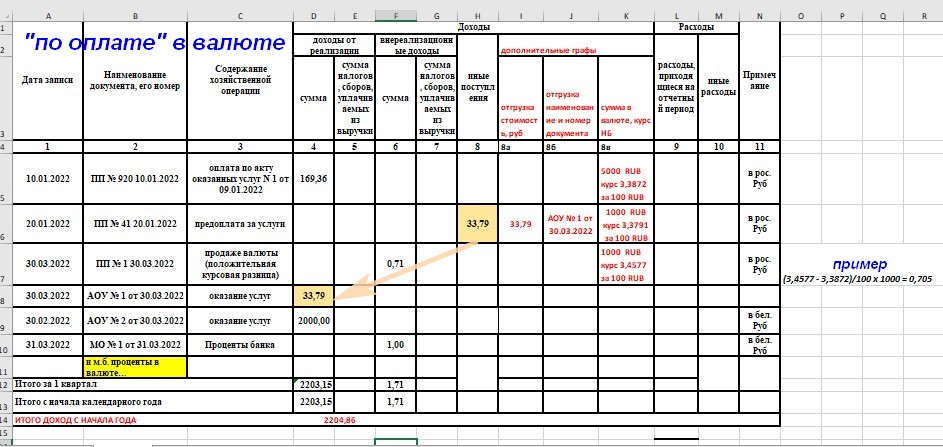

Пример КУДИР подоходный 20% с валютой по оплате

Доход отражается по курсу на дату поступления денег, в том числе и при предоплате.

Учитываются только положительные курсовые разницы, отрицательные не учитываются, это касается примера при применении вычета 20%, т.к. отрицательные курсовые разницы признаются расходами по п. 28. 10 ст. 205 НК, но они уже включены в 20%.

Положительные разницы возникают в случаях:

Во-первых, при продаже валюты, при этом это разница между курсом продажи банку (тут берётся не курс нацбанка и курс по которому реально продали) и курсом уже именно нацбанка на момент поступления.

Во-вторых, положительные курсовые разницы при изменении курса на дату совершения операции (при УСН такие разницы не учитываются).

курс НБ

20.01 (дата предоплаты) — 3,3791

30.03 (дата составления акта выполненных работ (дата совершения операции)) — 3,4577

получается положительная курсовая разница (3,4577- 3,3791) х 3000/100 = 2,358, т.е. на дату совершения операции (акт выполненных работ образуется положительная курсовая разница), но до этого частично продали валюту и уже учли по проданной валюте курсовую разницу…..

(3,4577- 3,3791) х 2000/100 = 1,572

и получается на дату составления акта 30.03.2022 в гр. 6 надо ещё учесть внереализационный доход 1,57

Переоценка не нужна если бы до составления акта была продана вся валюта (все 3000 рос. руб.) и не будет путаницы в учёте, а тем более с частичной продажей валюты до составления акта при предоплате.

Принцип учёта выручки

Нормативка ч. 3 ст. 205 НК 2022 г.

3. Доходы от реализации учитываются ИП по их выбору:

- по мере оплаты отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав (принцип оплаты);

- по мере отгрузки товаров, выполнения работ, оказания услуг, передачи имущественных прав независимо от даты проведения расчетов по ним (принцип начисления или принцип по огрузке).

Выбранный ИП принцип учета доходов от реализации устанавливается письменным решением индивидуального предпринимателя по всем операциям по реализации товаров (работ, услуг), имущественных прав и изменению в течение налогового периода не подлежит. При отсутствии письменного решения ИП доходы от реализации учитываются по принципу оплаты.

КАССОВЫЙ ПРИНЦИП Надо сказать что с 2022 года при применении УСН введён кассовый принцип учёта выручки, т.е. поступила выручка независима от того это последующая оплата или предоплата. Но на подоходном налоге кассовый принцип учёта выручки не применяется.

ПО-ОТГРУЗКЕ. Выручка учитывается по дате отгрузки в момент составления накладной или акта выполненных работ, не имеет значения дата поступления самих денежных средств. По ряду видов деятельности момент отгрузки установлен законодательством, например при аренде это последнее число каждого месяца и последний день договора.

ПО-ОПЛАТЕ. Выручка учитывается по мере оплаты отгруженных товаров, выполненных работ, оказанных услуг, т.е. именно должна быть оплата ОТГРУЖЕННЫХ товаров, если отгрузки нет, т.е. когда поступает предоплата это предоплата не учитывается в выручке (вот при кассовом принципе предоплата учитывается).

Нужны ли акты выполненных работ по услугам?

Нужны и причём пописанные обоими сторонами. Да при работе через интернет это сделать практически невозможно, можно послать только по почте, но кто так будет делать…

При заполнении книги учёта доходов и расходов надо указывать как платёжку та к и акт. Если была последующая оплата, то в книгу разносится по дате оплаты, если предоплата, то по дате акта.

Что ту надо учитывать ИП которые не могут составлять письменные акты:

- при проверки будет штраф за бухчёт, но и с актами такой штраф дают по большинству проверок ИП

- такая документальная проверка может быть через 10 лет или при прекращении деятельности, сейчас налоговая проверяет 0,1% плательщиков и то по видам деятельности связанным с алкоголем, табаком, нефтепродуктами, торговлей, строительством, до ИП оказывающего услуги тут ход не дойдёт, а срок давности по нарушениям 3 года и законодательство пока придёт проверка десять раз поменяется

- с 2023 года по значительной части услуг будет самозанятость с уплатой налога на профдоход и пока не ясно как ИП будут переводить в самозанятые с проверкой или без, всех проверить будет очень, очень сложно

ВЫВОД. Если работать надо составляйте акт в одностороннем порядке по дате платёжки (это не правильно), но можно вести учёт. Если есть возможность составить акт — надо составлять акт подписанный обоими сторонами.

Вопрос 1. Добрый день. К сожалению не нашла статей на тему ИП с уплатой подоходного налога. ИП ввозит товар из РФ. Товар приходуется на склад с последующей продажей покупателю. Интересует заполнение книги учета товаров, можно ли вести суммированный учет товаров по коду ТНВЭД или необходимо расписывать по каждой позиции, т.к позиций приходит более 100? Включается ли при формировании учетной цены сумма уплаченного ввозного НДС? Обязательно заполнять графу розничной цены? Необходимо ли при реализации товара физическому лицу направлять ЭСЧФ на портал и в какой строке налоговой декларации отражать оборот, если ИП работает без НДС? Спасибо.

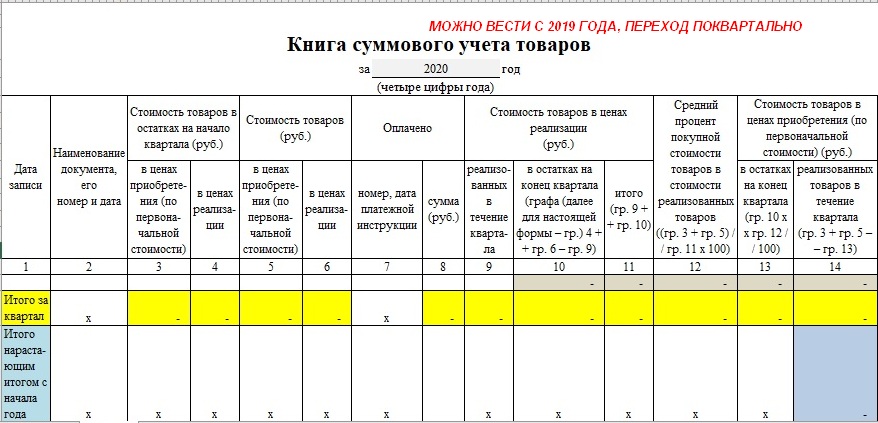

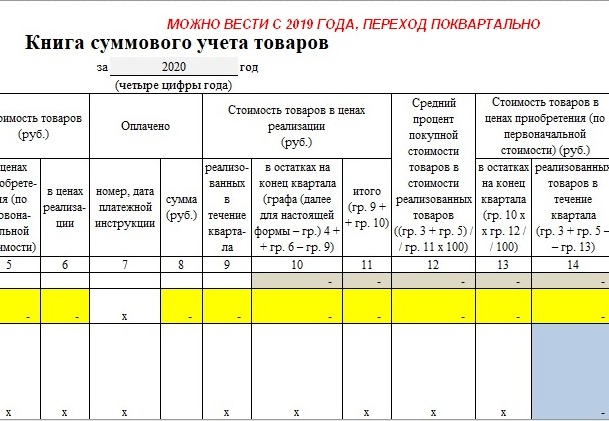

Ответ 1. С 2019 года можно вести суммовой учёт в специальной книге суммового учёта, до 2019 года также была возможность рассчитывать затраты по товарам по среднему проценту, но в инструкции была дана только формула, а табличку разрабатывали сами. Перейти на суммовой учёт можно с нового квартала. Рассмотрим на простых примерах учёта при ОСН.

Прост ли учёт при подоходном налоге?

Учёт совсем не прост по ряду моментов сложнее чем у юрлиц (т.е. учёт такой самому ИП вести как правило сложно, а привлекать специалиста дорого), если, например, при деятельности СТО купили краску или деталь, то просто так стоимость и то только после установки в затраты не включите, надо заполнить книгу сырья и материалов, не будет книги налоговая снимет такие расходы.

Есть варианты упрощения:

- суммовой учёт при торговле гл. 7 Инструкции

- учёт по среднему проценту торговых надбавок п. 67 Инструкции

- применение затрат только 20%

Простые примеры учёта ИП при применении общей системы налогообложения (ОСН) с уплатой подоходного налога по ставке 16%

Правила учёта НДС у индивидуальных предпринимателей и включения НДС в расходы

Если ИП не является плательщиком НДС при реализации товаров, то НДС по товарам которые он приобрёл включается в стоимость товаров, и соответсвенно дальше включается в расходы ИП (профессиональный вычет). Например ИП приобрёл товар за 120 р. (100 стоимость и 20 р. НДС), продал товар за 150 р., доход составит 150-120=30 р., подоходный налог 30 х 16% = 4,80 р. Если ИП не является плательщиком НДС, то он не заполняет ЭСЧФ, в том числе по рознице.

Если ИП является плательщиком НДС (уплачивает не только ввозной НДС по и НДС по оборотам от реализации), то НДС считается отдельно. Например ИП купил товар за 120 р. (100 + ндс 20 р.), продал за 150. От реализации ИП должен заплатить НДС 150/120 х 20 = 25,00 руб. Цена реализации без НДС составит 125 рублей. ИП вправе применить вычет по НДС (в Вашем случае ввозного НДС), НДС к уплате составит 25 — 20 = 5 р. ИП применит вычет по подоходному налогу в сумме 100 р. Подоходный налог составит (125 — 100) х 16% = 4,00 р. Это упрощённо, так как кроме затрат на товары есть и другие расходы. НДС к расходам не относится.

Почему установлен сложный учёт реализации товаров у ИП плательщиков подоходного налога, как считаются расходы

Для ИП установлены сложный правила учёта затрат на товары. Затраты принимаются только в части приходящейся на реализованный товар. Например, ИП в январе приобрел 4 куртки по 100 р на сумму 400 р. ИП продал по одной куртке в 1, 2, и две куртки в 4, по 150 р. каждую. Без учёта других затрат подоходный налог нарастающим итогом составит.

- за 1 кв. 150 (выручка) минус 100 р. (затраты на покупку одной куртки) (150 — 100) х 16% = 8 р. Хотя ИП потратил в 1 кв. на товар 400 р. в затраты в 1 кв. он сможет принять только стоимость одной куртки, которую он продал в этом квартале.

- за 2 кв. (300 — 200) х 16% = 16

- за 3 кв. (300 — 200) х 16% = 16

- за год (600 — 400) х 16% = 32 р.

Чтобы соблюсти такой принцип в книге в строку записываются 4 куртки и далее строка продолжается четыре квартала, а если есть остатки, то они переносятся отдельной строкой на новый год. Вот некоторым даже нравится, например, бухгалтер мебельного магазина довольна таким учётом, она видит всё движение товара, она спокойно может сделать переоценку, но у неё в магазине нет и сотни единиц товара.

А когда товара в рознице много. да еще есть весовые товары, ведение такой книги (не сложно) занимает много времени.

Альтернатива — СУММОВОЙ УЧЁТ

Форма книги и порядок заполнения установлены Инструкцией о порядке ведения учета доходов и расходов, утвержденной постановлением МНС РБ от 30.01.2019 г. № 5.

Такой учёт можно вести и по розничной торговле и при оптовой торговле. Если опт и розница одновременно нужно вести две книги. Перейти на ведение книги по среднему проценту можно с начала любого квартала.

При суммовом учете (способе определения покупной стоимости по среднему проценту) нет необходимости вносить в книгу отдельные товарные позиции, заполнение книги ведётся по общим суммам документов (накладных на приход товаров), остатки товаров определяются в общей сумме на основании актов инвентаризации на конец квартала.

Вопрос. ИП на общеустановленной системе налогообложения с НДС. Розничная торговля по методу начисления, веду книгу суммового учета товаров. Вопрос: в гр.3 ,4, 5, 6, 9 книги суммы отражаются с учетом НДС или без.

Ответ. Без НДС. Надо понимать смысл, есть выручка для НДС и есть выручка для подоходного налога и в декларациях по НДС и по подоходному налогу суммы выручки разные. Соответственно отдельно исчисляется подоходный налог и отдельно исчисляется НДС.

В книгу суммового учёта данные переносятся из Реестра розничных цен (приложение к накладной). Из книги суммового учёта итоговые суммы за квартал по графам 9 и 14 книги суммового учета товаров переносятся соответственно в графы 4 (доходы) и 9 (расходы) книги учета доходов и расходов, а уже из книги учёта доходов данные переносятся в декларацию по подоходному налогу. По учёту НДС ведётся отдельная книга.

Вопросы по подоходному налогу с ИП

Вопрос 1. Интересует правильность заполнения 3 раздела декларации. Начисленных подоходный налог за 3 квартал нарастающим итогом (получается январь-сентябрь). А как считается уплаченный, по квитанциям? (ведь в январе платили за декабрь, а в октябре только за сентябрь получится).

Ответ 1. Бывают случаи когда ИП обнаруживает, что при исчислении налога за предыдущие кварталы текущего года были допущены ошибки в исчислении налога (например, 1 квартал налог указан меньше на 1000 р.). ИП прежде всего должен внести изменения в учёт (главное в книгу учёта доходов и расходов). Ранее ИП должен был представить новые уточнённые декларации за такие кварталы. А вот в настоящее время представление уточнённых деклараций не требуется. На основании данных учёта ИП вносит правильные данные в новую декларацию (например 3 квартал) указывает новый налог к уплате, но это налог исчислен нарастающим итогом, а 1000 рублей должны были быть уплачены в апреле, поэтому заполняется раздел 3 и там ставится сумма налога, для исчисления пени по сумме недоплаты за 1 квартал.

А налог уплаченный в январе по квитанции относится к 2019 году и в декларациях за 2020 не отражается.

Вопрос 2. 19.01.2022 Подскажите, пожалуйста, индивидуальный предприниматель осуществляет розничную торговлю продуктами питания в арендуемом помещении, а также имеет в собственности нежилое здание оформленное как торговый павильон, который сдаёт в аренду ЧТУП-у. Поскольку с 2022 года, применение УСН, в этом случае, невозможно, то какие документы необходимо вести по учёту доходов и расходов при подоходном налоге общей системы налогообложения?

Ответ 2. Прежде всего надо по розничной торговле составить акт инвентаризации остатков на 01.01.2022 года, чтобы иметь возможность включить в расходы суммы оплаченные за товары до 2022 года.

Главная книга — это книга учёта доходов и расходов. В неё переносятся данные из других книг, самая большая сложность это заполнение книги учёта товаров из неё в КУДИР переносятся расходы на приобретение товаров, сложно т.к. в неё вносится каждое наименование товаров (не в целом накладные) и отсуживается по каждому товару квартал его реализации и дата оплаты поставщику, есть и упрощённые формы учёта в рознице по актам ежеквартальных инвентаризаций — суммовой учёт. В ближайшем месяце опубликуем примеры заполнения, т.к. вопрос большой.

Вопрос 3. Здравствуйте. Может ли ИП, уплачивающий подоходный налог в отношении доходов, работать без НДС и как правильно написать в товарной накладной в графе: «Всего сумма НДС» (подпункты, пункты, статьи)?

Ответ 3. Может работать без НДС, если выручка не превышает 500000 рублей в год (в 2021 г. составляет 465255 руб.).

В ТН в гр 6 и гр 7 ставите пишете «без НДС«

в названии гр 8 зачёркиваете слово «c НДС» и ставите сумму из гр 5

в нижней части ТН

в строке Всего НДС пишите «без НДС»

в строке Всего стоимость с НДС зачёркиваете слово «c НДС»

Вопрос 4. Ип плательщик подоходного налога. Учет по оплате. Учет расходов 20% от доходов. Сдаю нежилое помещение в аренду. По договору аренды арендатор возмещает мне коммунальные, в том числе земельный налог. Как учитывается возмещение коммунальных в книге по подоходному налогу и надо ли включать в доход возмещение земельного налога?

Ответ 4.

Вопрос 5. Помогите поступить правильно. У нас один вид деятельности основной. Можем ли мы с физ.лицами работать по единой системе налогообложения, а с организациями по общей системе налогообложения. То есть подавать 2 декларации и платить по раздельности.

Ответ 5. Да можно применять две системы налогообложение единый и подоходный. По подоходном можете просто применять вычет 20% без учёта затрат, см. в статье выше. А вот если применять по подоходному все затраты, то будет два вида затрат первые непосредственно относящиеся к оказанию услуг юрлицам, вторые общие относящиеся как к единому так и к подоходному (аренда, счёт, электроэнергия, коммуналка, амортизация основных средств и т.п.) такие затраты надо распределять пропорционально квартальной выручке, надо дополнять книгу учёта доходов и расходов графой по распределению затрат. Т.е. тут не такой простой учёт как если применять просто 20%.

Вопрос 6. 1. Я являюсь ИП в Минске. Получаю выручку к примеру 5000 б.р. Правильно ли я понимаю что из этой суммы я должен вычесть 20% т.е. 5000 — 20% = 4000 б.р. И из суммы 4000 заплатить 16% налога, т.е. 640 б.р. Я не бухгалтер поэтому хотел бы удостовериться что я правильно заплачу налоги. 2. В связи с изменениями в уплате налогов изменяться ли также отчеты которые я подаю в налоговую? Надо просто скачать обновления? 3. Могу ли я официально приостановить деятельность ИП в связи с непростой ситуацией?

Ответ 6. Да можно применить вычет 20%, в любом случае надо вести учет, если применяете вычет 20% можно вести только одну книгу учета доходов и расходов.

Вопрос 7. 1. Я являюсь ИП в Минске. Получаю выручку к примеру 5000б.р. Правильно ли я понимаю что из этой суммы я должен вычесть 20% т.е. 5000 — 20% = 4000б.р. И из суммы 4000 заплатить 16% налога, т.е. 640б.р. Я не бухгалтер поэтому хотел бы удостовериться что я правильно заплачу налоги.

2. В связи с изменениями в уплате налогов изменяться ли также отчеты которые я подаю в налоговую? Надо просто скачать обновления?

3. Могу ли я официально приостановить деятельность ИП в связи с непростой ситуацией?

Ответ 7. Правильно понимаете, имеете право на вычет 20%, кроме данного вычета ещё есть право на стандартные вычеты, при доходе за квартал не более 2452 белорусских рублей есть право на ежемесячный вычет в сумме 135 р. в месяц, и вне зависимости от размера доходов вычет на детей, иждивенцев, жену в декрете. А декларацию надо подавать не по УСН а по подоходному налогу с ИП и вести книгу учёты доходов по подоходному налогу.

Как таковое приостановление деятельности предусмотрено только при уходе ИП в декрет, в других случаях понятие приостановление не работает. Но Вас никто не заставляет работать, можете просто не работать, но надо представлять ежеквартальные декларации и не указывать выручку, при этом за период неосуществления деятельности можно не платить взносы в ФСЗН при условии подачи ПУ-3, подробнее смотри статью ВЗНОСЫ В ФСЗН.

Вопрос 8. Индивидуальный предприниматель многодетный отец имеет ли право на снижение ставки общего подоходного налога и уплаты налогов в фонд социальной защиты.

Ответ 8. Сама ставка подоходного не снижается, но есть налоговая льгота — стандартные налоговые вычтете в размере 75 р. в месяц на каждого ребёнка, т.е в квартальной декларации вне зависимости от размера выручки надо указать стандартные вычеты в сумме 75 х 3 х 3 = 675 р. (если трое детей) и на эту сумму будет уменьшена налогооблагаемая суммы, сама налоговая выгода составит 675 х 16% = 108 руб в квартал (будет меньше уплачено налога) и 432 руб в год. Если в тех годах применяли подоходный налог и не применили налоговые вычеты, то сейчас можно предоставить за последние пять лет уточнённые декларации. А по ФСЗН льготы нет.

Вопрос 9. Подскажите пожалуйста, если есть должники с 2021г. которые оплатили задолженность в 1 квартале 2022г. Как нужно за них отчитываться? если в 2021г ИП был УСН без НДС, а в 2022г перешел на подоходный налог в связи с изменением в законодательстве.

Подскажите еще код для платежа для налогообложения ип по подоходному налогу?

Ответ 9. Код платежа 0102 или 00102.

Эти суммы включаются в доход 2022 года по подоходному налогу, можно если всё оформить и затраты по этим суммам взять в 2022 году.

Вопрос 10. Добрый день. ИП осуществляет розничную торговлю, есть КСА. В этом году перешел на систему налогообложения ОСН 16%, ранее был на УСН. В связи с переходом на новую систему налогообложения возникает ли необходимость ведения кассовой дисциплины (ранее кассовую книгу не вёл, РКО и ПКО не вёл, лимиты не устанавливал)? Если выбрана система по отнесению на расходы 20% от выручки, можно вести только книгу учета доходов и расходов, или остальные книги тоже надо вести?

Ответ 10. Кассовую книгу вести не надо — ИП не ведут на любой системе , РКО И ПКО тут не надо если есть КСА. А вот по лимитам…, тут надо принимать Решение ИП о порядке сдаче выручки, смотрите в статье СЧЁТ ИП.

Если применяете 20%, то ведётся только одна книга учёта доходов и расходов, образец выше в статье. Но на рознице это не выгодно можно вести учёт по среднему проценту или суммовой учёт.

Вопрос 11. Добрый день, подскажите пожалуйста если ип приобрёл инвентарь для клуба, оплатив расчётной картой, и взял товарный чек. Это является документальный подтверждением? Могу ли я его использовать для уменьшения налоговой базы на подоходном налоге? И ещё если в фитнес приобретается освежитель, чистящие, моющие средства и др. для использования клиентами. Включается это в затраты или нет?

Ответ 11. Можно включить в расходы если оплатили картой и взяли товарный чек, желательно чтобы в нём был указан ИП. Тут надо разбираться что за оборудование, срок службы, если более 12 мес. относится к основным средствам и надо вести учёт основных средств в соответствии с гл. 3 Инструкции 30 января 2019 г. № 5. Стоимость освежителя, чистящие и моющие также можно учитывать, надо вести книгу учёта сырья и материалов. Т.е. если даже есть документы на приобретение а не ведутся книги, то расходы не принимаются, с этих книг расходы переносятся в КУДИР. И всегда перемещение товара должно оформляться ТН, купили в магазине, надо оформить на перемещение свою ТН, но на расходы оформление такой ТН не влияет. Т.е. надо разбираться с учётом. А так можно просто в затраты 20% от выручки и вести одну книгу.

Вопрос 12. Здравствуйте. У меня действующее ИП 77110 окэд я плачу налог 16% ( за вычетом 20% на расходы) сейчас планирую продавать на валберис ( 47990 окэд я так понимаю). Подскажите какой налог мне нужно будет платить за этот вид деятельности и нужно ли мне идти в налоговую и сообщать о новом виде деятельности.

Ответ 12. В налоговую сообщать не надо и не надо менять свидетельство ИП. По всей деятельности будет применяться подоходный налог 16% и расходы 20% (но тут по торговле 20% не очень хорошо), на УСН обратно уже не прейдёте и на едином налоге на Wildberries нельзя. В налоговой декларации указываются виды деятельности, тот вид деятельности по которому в году большая выручка указывается первым. И надо о начале осуществления розничной торговли уведомлять исполком и внести сведения в Торговый реестр (надо обратиться в управление или отдел экономики или торговли исполкома). см. запись РАБОТА ИП НА Wildberries

Вопрос 14. Я ИП (Подоходный налог с НДС) . Подскажите, как рассчитать налогооблагаемую базу Подоходного налога на примере. Купили товар за 100 руб , продали за 130 руб. Расходов нет. (130-21.67-100 )×16% правильно?

Ответ 14. Почти правильно. В Вашей формуле 100 будет если товар поступил без НДС.

К расходам относится и сумма за которую купили товар, эта сумма может быть с НДС (этой сумме можно приметить вычет по НДС) и в расходы относится сумма за товар без НДС, и м.б. сумма за товар без НДС тогда в расходы относится вся сумма.

Например (ставка НДС 20%).

1.

купили товар с НДС, всего 100, в том числе НДС 16.67, и сумма без НДС — 83.33, вот эту сумму можно взять в затраты, при условии ведения учёта!!!

продали товар за 130, в том числе НДС 21.67, сумма без НДС 108.33

В декларации по подоходному укажите условно налог (108,33 — 83,33) х16% = 4,00

В декларации по НДС укажите выручку 130 , НДС составит 21.67, м.б. вычет НДС 16.67, и НДС к уплате составит 21.67 — 16.67 = 5,00

Т.е. всего к уплате будет 4 + 5 = 9

2.

Приобрели товар за 100 без НДС, в расходы включится 100, и права на вычет НДС нет

продали товар за 130, в том числе НДС 21.67, сумма без НДС 108.33

В декларации по подоходному укажите условно налог (108,33 — 100,00) х16% = 1,33

И НДС к уплате составит 21.67, полностью с выручки т.к. нет вычетов

Всего уплатите налогов 21.67 + 1.33 = 23,00

Но это всё так на пальцах, для зачёта вычета по НДС надо чтобы были выставлены электронные счета-фактуры и вёлся учёт НДС, и для включения в затраты стоимости приобретённого товара надо вести учёт!!!

Вопрос 15. Розничная торговля на двух системах налогообложения. Я ИП — розничная торговля бытовой техникой. Часть товаров я продаю по единому налогу, часть товаров — по подоходному налогу (возможность такой работы согласована с налоговой). В КСА веду два отдела, чтобы избежать путаницы. Подскажите, пожалуйста, ответ на вопрос — каким образом мне контролировать выручку для работы без НДС? Только по подоходному налогу или все же выручка по единому налогу тоже будет включаться в подсчет? Ведь вид деятельности у меня один.

Ответ 15. В соответствии с п. 1.1 ст. 113 Налогового кодекса для признания плательщиком НДС учитывается только выручка по подоходному налогу, прямо указано на выручку по ст. 205 НК (в 2022 году -500 000), по единому выручка не добавляется.

Но вот по такому согласованию?, точно не знаем правильно ли. Вот если по единому продавать физлицам а по подоходному юрлицам и ИП, то так можно. А вот в одной торговой точке часть товаров продавать физлицам по единому а часть по подоходному???, возможно если так налоговая сказала, но должны быть какие-то разграничения по площадям и по товарным группам? Просто интересно, не видели таких разъяснений…

Вопрос 16. Добрый день. Подскажите, пожалуйста, по такому вопросу: как правильно учесть расходы на рекламу в инстаграм и по какому курсу? Какими документами оформить? Могу ли я единолично составить акт вып. работ? (ИП на осн без ндс, розничная торговля через интернет-магазин).

Ответ 16 по ССЫЛКЕ

Вопрос 17. Добрый день, открыли ИП по торговле продуктами в розницу 24.10 в деревне, но в налоговой не отметились и конечно не знали, что на УСН необходимо подать в течении 20 дней. Есть ли смысл быстро все это решить если с 2023 УСН не будет действовать.

Ответ 17 30.10.2022 УСН для ИП с 2023 не будет.20 рабочих дней это с даты регистрации, в вопросе указано 24.10, если так срок ещё есть. Но тут не стоит путаться с системами налогообложения на два месяца, да УСН проще, но сумма налога намного больше чем на подоходном, просто надо разбираться самим чтобы не платить бухгалтеру, вот когда появился по походному упрощённый учет по среднему проценту то много ИП по рознице переходили на подоходный т.к. налогов меньше. 6% с выручки в торговле это обдираловка, УСН выгодна по услугам.

Вопрос 18. Здравствуйте. У моего мужа небольшой ларек с шаурмой. Работает сам. В 2022 платил налог по УСН. Подскажите, какой налог он должен будет уплачивать в 2023 и какую сумму. Я нахожусь в декретном отпуске по уходу за ребенком до 3–х лет, а так же муж платит алименты ребенку от первого брака. Дает ли это возможность получить какую-то льготу по уплате налогов?

Ответ 18. ИП может работать в 2023 году либо с уплатой единого налога, но ставки налога резко повысят, либо с уплатой подоходного налога 20% с чистой прибыли, при этом ИП может вести либо учёт всех затрат либо применять затраты без учёта в размере 20%, в обоих случаях по подоходному налогу ИП кроме затрат может применять стандартые вычеты (льготы) на супругу в декрете и на в данном случае на двоих детей до 18 лет, пока не принят новый кодекс с размерами стандартных вычетов см. статю СТАНДАРНЫЕ ВЫЧЕТЫ

Вопрос 19.

Добрый вечер!

С 2023 года как и многие перешёл на ОСН с учётом расходов (розничная торговля, по отгрузке). Помимо розничной торговли хочу начать в розничном объекте оказывать различные услуги физ. лицам — распечатка фото, настройка компьютеров и мобильных устройств, возможно что то еще. Деньги за услуги будут приниматься по тому же КСА (отдельная секция), но не понятно только как указывать в КУДИР. Если будет много мелких услуг за день, составлять акт с каждым клиентом очень накладно.

Почитав множество источников пришёл к такой схеме, подскажите верна ли она:

1) Распечатать и повесить в торговом объекте публичный договор на оказание услуг (где указать что АКТ будет состаяляться единолично) + прейскурант на услуги

2) Решением ИП утвердить форму АКТА оказанных услуг за день.

3) В конце дня, когда будут предоставляться услуги, составлять АКТ с перечнем услуг по прейскуранту и количеством оказанных услуг за день и уже его вносить в КУДИР.

+ еще вопрос Отдельных книг для услуг не нужно ? Всё в один КУДИР можно ? (Розничная торговля, интернет магазин, услуги)

Ответ 19. Отдельых книг по услугам нет, только если будете учитывать расходы, то надо вести книгу учёта сырья и материалов, сложно. Акты для налогового учёта можете не составлять если услуга оказывается сразу в пункте оказания услуг и всё можно бить по одному кса без разделения на секции, тут одна система налогообложения (это по налогам, по законодательству о защите потребителей акт нужен, но вот фото распечатали какой тут акт, да если чинили кмпьтерзамену частей делали…). Но! вот по фото и ремонту компьтеров — это самозанятость с уплатой налога на профдоход 10%, Вы можете одновременнно в одном помещении торговать как ИП и как самозанятый изготавливать фото и ремонтировать компьютеры и их переферию (вот по мобильникам я не уверен) 4.12. разработка веб-сайтов, установка (настройка) компьютеров и программного обеспечения, восстановление компьютеров после сбоя, ремонт, техническое обслуживание компьютеров и периферийного оборудования, обучение работе на персональном компьтере 4.23. фотосъемка, изготовление фотографий

Вопрос 20 Здравствуйте! Подскажите пожалуйста, а если был до 2023 плательщиком единого налога и перестал его платить в новом году, деклараций по единому в 2023 не подавал, то тоже автоматически переходишь на подоходный 20% без заявлений как с УСН?

Ответ 20. Заявление не надо, если не платите единый налог, то считаетесь на подоходном.

Вопрос 21. Здравствуйте, скажите пожалуйста, в расходы для ИП можно добавить оплату в ФСЗН или нет?

Ответ 21 Взносы в ФСЗН уплаченные за самого ИП в расходы не включаются. А вот если уплачиваются зносы в ФСЗН за наёмных работников, то эти суммы включаются в расходы.

Вопрос 22. Здравствуйте , подскажите пожалуйста. Выручка за квартал составила 26356руб. После вычета всех расходов, получилось 2511.30. Вправе ли я применить стандартный вычет 156руб и на ребенка 46руб?

Ответ 22. Стандарные вычеты на детей и иждивенцев применяюся не зависимот от размера валовойвыручки и не зависимот от размера налогооблагаемой выручки, при этом ИП не должен иметь места основной работы. Т.е. вычет 46 р. можете применять, ели в декларации не указали можно представить уточнённую.

Вычет 156 р. применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных статьей 205 настоящего Кодекса, не превышает в соответствующем календарном квартале 2835 белорусских рублей. п. 2 ст. 209 Налогового кодекса

Источник: https://pravo.by/document/?guid=3871&p0=hk0900071 – Национальный правовой Интернет-портал Республики Беларусь

Т.е. если правильно посчитали, нет места основной работы и вели все книги т.е. весь учёт, то можно применять вычет. А вот если расходы в соотвествующих книгах не отражали эти расходы налоговая при проверке не учтёт и право на вычет пересмотрит.

если основной вид деятельности при ОСН ип без НДС — сдача в аренду рабочих мест(парикмахерские и т.д.). Приобретено физ. лицом оборудование, которое и предоставляется в аренду. как поставить это имущество в качестве основных средств (для последующего учета в составе расходов амортизации), если был заключен договор с указанием количества и общей суммы за все предметы б/у мебели и оборудования. можно ли написать решение ИП о приеме на учет этого оборудования с присвоением шифра и стоимости для участия в предпринимательской деятельности? стоимость определить как новое минус процент износа и поставить на соответствующий срок использования?

По такому договору в расходы не возьмёте.

Добрый день. ИП (фото услуги) Осн, есть касса взятая в аренду + ежемесячные платежи по ее обслуживанию, можно ли эти затраты вычитать из налоговой базы? Спасибо.

Доброго времени суток, Денис

Да можно включать в расходы.

Но в статье почитайте главу «Затраты 20% без подтверждающих документов»

Т.е. Вы можете либо считать реальные затраты либо применить затраты 20% (или то или то).

Реальные затраты надо считать если они большие, часто у ИП оказывающих услуги это аренда помещений и коммуналка.

и с 2023 вы будет платить профдоход не заключайте на этот срок аренду

Добрый день. Ип услуги, ремонт. В прошлом году на УСН без ндс заполнял книгу доходов, расходов в упрощённом виде(договор, акт, квитанция в один день). С нового года Осн без НДС. Книга доходов такая же как и на УСН? И возможно её вести в той же форме? Спасибо.

Доброго времени суток, Валерий

Книга другая (и если вести учет расходов есть ещё книги), но она даже проще. Декларация только 20.04. На этой странице опубликуем образцы заполнения, просто сейчас могут изменить формы, так всегда в начале года меняют, в марте точно будет опубликованы примеры заполнения.

Ещё раз добрый день) наверное не в эту ветку вопрос… Если ИП нанимает по подряду работника (он ещё работает на пол ставки), с ЗП меньше чем минимальная, в фсзн платить с этой ЗП или должна быть минимальнв?

Доброго времени суток, Денис

ФСЗН надо начислять.

Добрый день. ИП ОСН, общепит, скажите можем ли мы вест учет расходов просто в книге суммового учета? Одной графой вписывать дату номер ТТН и сумму по ней, а в конце месяца итог переносить в КУДиР в расходы? Или общепит должен вести только с учетом сырья и материалов?

Доброго времени суток, Ольга

Использовать учет по среднему проценту торговых надбавок и учёт в книге суммового учёта (средний процент покупной стоимости) могут ИП осуществляющие розничную или оптовую торговлю.

Добрый день, ИП на ОСНе без НДС, 2 работника, я так понимаю зарплата работников их ФСЗН , аренда расходы кассового содержание счета в банке все в расходную часть? и где это все отражается и как? И может ли расходная часть быть больше 50% от выручки? или не более 30%?

Доброго времени суток, Сергей

Расходы могут быть и 99% и 120% и более, т.е. ИП может работать в убыток, очень многие в том числе и госорганизации постоянно и периодически работают в убыток. На все расходы должны быть подтверждающие документы, без таких документов можно включить только 20% и без тех расходов на которые есть документы, т.е.. только 20%.

Но налоговая если расходы большие, например, более 90% может начать подозревать в сокрытии выручки и т.п. (какие критерии используют точно не сказу но примерно так).

А примеры учёта опубликуем на этой странице в феврале т.к. могут что-то ещё поменять. Первая декларация только 20.04.2022

Добры дзень. Пытанне. Адкажыце калі ласка пра «Стандартны падатковы вылік» Згодна ар.209 ПКРБ ён з 01 студзеня 2022 складае 135 руб. у месяц для грамадзян з нізкім даходам (Меней 817 рублёў у месяц) Я ІП, у мяне прыкладам у месяц паступіла 1500 руб. 20% адняць я магу (як выдаткі без дакументаў), а вось 135 руб. як «стандартны падатковы вылік» ужо не? Бо маю болей за 817 руб? Растлумачце калі ласка вось гэты момант. Дзякуй вялікі.

Доброго времени суток, Васіль

По ИП считается не ежемесячный доход (817) а квартальный — 2452, т.е. если даже в одном месяце, например, январе доход 1500, а в следующих, к примеру, по 400 и всего за квартал 2300, то вычет положен за все три месяца. Если за квартал превысит 2452 а в одном месяце будет менее 817, вычет не положен.

Это касается только вычета на самого ИП, если есть дети и иждивенцы то вычет положен.

п.2 ст. 209 Налогового кодекса — Индивидуальные предприниматели, нотариусы, не имеющие в течение отчетного (налогового) периода (его части) места основной работы (службы, учебы), применяют стандартные налоговые вычеты при исчислении подоходного налога с физических лиц с доходов, полученных соответственно от осуществления предпринимательской, нотариальной деятельности, за те календарные месяцы отчетного (налогового) периода, в которых у индивидуального предпринимателя, нотариуса отсутствовало место основной работы (службы, учебы), исходя из установленных размеров, приходящихся на каждый месяц отчетного (налогового) периода. При этом стандартный налоговый вычет, установленный подпунктом 1.1 пункта 1 настоящей статьи, применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных статьей 205 настоящего Кодекса, не превышает в соответствующем календарном квартале 2452 белорусских рублей.

Здравствуйте! ИП занимается розничной торговлей. Вынужден перейти на ОСН или подоходный налог. Если расходы при расчете подоходного налога учитывать в размере 20% от выручки необходимо ли вести учет товара в книгах в таком случае?

Доброго времени суток, Наталья

1. Если применяете 20%, то ведётся только книга учета доходов и расходов.

это очень не выгодно

многие ИП по рознице ведут суммовой учёт, надо составлять ежеквартальные инвентаризации, это просто, даже многие с УСН приходили на ОСН т.к. выгодней и суммовой учёт простой

2. Если нет услуг то по рознице можно УСН

3. Если хотите учесть затраты по имеющемуся товару приобретенному до 2022 на 1 января 2022 должна быть инвентаризация

Подскажите, пожалуйста, где написано про необходимость проведения ежеквартальной инвентаризации при ведении суммового учета товаров?

Доброго времени суток, Юлия

Если ведёте учёт по среднему проценту торговых надбавок то обязательность проведения инвентаризаций в п. 67 Инструкции.

Если ведёте суммовой учёт, то обязательно должна быть первая инвентаризация, однако, т.к. цены на товары растут, без инвентаризаций не обойтись, хотя бы на конец года, а можно ежеквартально. И когда есть инвентаризации можно просто восстановить учёт, перейти например с суммового на учёт по среднему проценту торговых надбавок.

Спасибо вам ?

Здравствуйте! Скажите пожалуйста,на основании какого документа делается инвентаризация? Есть какой-то акт может быть? У нас розница, товар из РФ. Можно пожалуйста пример,чтобы хоть глазком посмотреть, как выглядит эта инвентаризация?

есть в 4 номере журнала за 2018 Консультант предпринимтаеля

Здравствуйте! ИП ввозит товар из РФ. Подает «Заявление о Ввозе товаров и уплате косвенных налогов», соответственно оплачивает НДС на товары ввозимые на территорию РБ. При ОСН (подоходный налог) учитывается ли в расходах уплаченный налог? Заполняется ли книга учета сумм НДС если ИП на ОСН без НДС?

Доброго времени суток, Наталья

Вы заполняете Книгу учёта сумм налога на добавленную стоимость по ввозному НДС даже если не являетесь плательщиком НДС по реализации.

——

ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ПО НАЛОГАМ И СБОРАМ РЕСПУБЛИКИ БЕЛАРУСЬ

30 января 2019 г. № 5

Об утверждении Инструкции о порядке ведения учета доходов и расходов

91. Книга учета сумм налога на добавленную стоимость заполняется индивидуальными предпринимателями – плательщиками налога на добавленную стоимость, в том числе индивидуальными предпринимателями, ввозящими из государств – членов Евразийского экономического союза на территорию Республики Беларусь товары, сырье и материалы, основные средства и иное имущество (далее – товары), по форме согласно приложению 11

—-

А если ИП не плательщик НДС по реализации он суммы входного НДС относит на увеличение стоимости товаров, и так фактически ввозной НДС будет учтён в затратах, точно так и НДС предъявленный при покупке белорусских поставщиков

——

ст. 132 НК 14. Индивидуальные предприниматели, не признаваемые плательщиками налога на добавленную стоимость при реализации товаров (работ, услуг), имущественных прав, организации и индивидуальные предприниматели, применяющие особые режимы налогообложения без исчисления и уплаты налога на добавленную стоимость, относят на увеличение стоимости приобретенных (ввезенных) товаров (работ, услуг), имущественных прав суммы налога на добавленную стоимость:

уплаченные ими при ввозе товаров;

предъявленные им при приобретении товаров (работ, услуг), имущественных прав;

уплаченные ими в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь.

При переходе с УСН на подоходный налог в розничной торговле (на УСН не имеем права, еще оказываем услуги) на 01.01.22 сделали инвентаризацию по ценам реализации, но в книгу готовой продукции надо внести цену приобретения, определить ее невозможно, так как некоторые виды товара (можно сказать «неликвиды») получали на момент открытия 10 лет назад. Найти товар в куче ТТН практически невозможно. Если с цены реализации снять 30% наценки (наценка примерная, было и больше и меньше) это будет правильно? А как определить поставщика и № документа? Или есть какой-то другой метод?

Доброго времени суток, Галина

Та нельзя, надо иметь не только накладные, но иметь документы об оплате, иначе в расходы не включить. Также и при учёте по среднему проценту.

а если не включать в расходы,можно ли обойтись без инвентаризации ?

1. Если применяете расходы 20% томожно проводить инвентаризацию не надо

2. Если ведёте учёт расходов, то при применении упрощённого учёта по средним процентам без акта инвентаризации нельзя будет посчитать.

3. а если реально ведёте книгу учёта товаров, то не хотите затраты по ранее приобретённым — можно не состалять акт инвертаризации

4. надо знать что можете в любой момнт перейти с 20% на упрощенный учёт или учет в книге учета товаров, даже за 2023 через 5 лет можно поменять декларации, ну если атов не будет то и не посчитаете

ИП, единый налог, стационарный магазин Секонд хенд, розница. Можно ли продавать ещё и оптом другому ИП? Какой налог! Какой учёт? И как отразить в декларации?

Доброго времени суток, Людмила

Можно и не надо вносить изменения в свидетельство, о начале деятельности по оптовой торговле надо уведомить администрацию (исполком).

Налог только подоходный, тут наверное до 31.01.2022 не подали уведомление о применении УСН.

Декларацию надо отдельную по подходному налогу подавать.

Чтобы включить в затраты оплату товаров в 2021 г. и ранее на 01.01.2022 должен быть составлен акт инвентаризации.

Учет надо вести книгу учёта доходов и расходов и для включения в затраты стоимости товара книгу учёта товаров, но это большая тема, двумя словами не объяснишь.

Добрый день! Подскажите, пожалуйста, ИП грузоперевозчик (экспорт транспортных услуг в РФ) на подоходном налоге может приобрести колеса или какие-либо запчасти, топливо за наличку в РФ и включить себе это в расходы?

Доброе утро! У нас розничная торговля по подоходному налогу, будем вести книгу суммового учета. Графы 9 и14 переносим в книгу доходов и расходов, а как отражаем Z-отчеты? Другие затраты за отчетный период (СКНО, услуги банка, 34% ФСЗН,зарплата) берем в книгу доходов и расходов полнлстью или как-то по другому?

Доброго времени суток, Галина

ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ПО НАЛОГАМ И СБОРАМ РЕСПУБЛИКИ БЕЛАРУСЬ

30 января 2019 г. № 5

Об утверждении Инструкции о порядке ведения учета доходов и расходов

В соответствии с п. 2 87. Книга учета доходов и расходов заполняется в хронологическом порядке на основании документов, подтверждающих совершение хозяйственных операций, по мере совершения таких операций, связанных с производством продукции (товаров, работ, услуг), и иных хозяйственных операций, учет которых не ведется в иных книгах учета.

Информация из книги учета основных средств, книги учета нематериальных активов, книги учета отдельных предметов в составе оборотных средств, книги учета сырья и материалов, книги учета товаров (готовой продукции), книги суммового учета товаров и (или) из учетных документов, разработанных плательщиком, отражается в книге учета доходов и расходов по окончании отчетного периода (квартала) путем переноса показателей из книг учета и (или) учетных документов, разработанных плательщиком, в соответствующие графы книги учета доходов и расходов.

90. Сведения о начисленных (подлежащих выплате) доходах физических лиц, привлеченных для осуществления предпринимательской, нотариальной, адвокатской деятельности на основании трудовых и (или) гражданско-правовых договоров, о суммах предоставленных стандартных, социальных, имущественного, профессионального налоговых вычетов, установленных соответственно статьями 209–211, пунктом 1 статьи 212 Налогового кодекса Республики Беларусь, удержанных суммах подоходного налога с физических лиц и суммах других удержаний отражаются в карточке лицевого счета по форме согласно приложению 10.

Карточки лицевых счетов открываются ежегодно по каждому физическому лицу, привлеченному на основании трудового и (или) гражданско-правового договора.

При выплате доходов физическим лицам наличными денежными средствами фамилии, собственные имена, отчества (если таковые имеются) привлеченных физических лиц, суммы, подлежащие выплате, из графы 12 карточек лицевого счета переносятся в платежную ведомость, составленную плательщиком в произвольной форме.

Плательщики вправе разовые выдачи наличных денег на оплату труда производить отдельным лицам по расходным кассовым ордерам в порядке, определенном законодательством, нескольким лицам – по платежным ведомостям.

Начисленная сумма по графе 3 по строке «Итого за квартал» по всем карточкам лицевых счетов переносится плательщиками, за исключением плательщиков единого налога, в графу 9 книги учета доходов и расходов с учетом положений части второй пункта 34 или части второй пункта 35 статьи 205 Налогового кодекса Республики Беларусь.

остальные расходы и доходы вносятся в книгу напрямую

по взносам в ФСЗН ставите в гр. 1 дату в гр. 2 номер и дату платежки (например, ПП 47 от 02.02.2022) в гр. 3 УПЛАТА СТАЗОВЫХ ВЗНОСОВ ЗА ЯНВАРЬ и в гр. 9 сумму

Здравствуйте! ИП розничная торговля(ЕН) и плюс транспортные услуги(П/Н).Деньги поступают на р/счет.Доход разделить можно.А расходы по обслуживанию счета в банке можно разделить пополам или пропорционально выручке?

Доброго времени суток, Светлана

Общие расходы распределяются пропорционально выручке за квартал, в том числе расходы по обслуживанию счёта. А затраты непосредственно связанные с оказанием транспортных услуг учитываются полностью.

ИП услуги УСН в 2021, с 2022 — ОСН.

Хочу учесть — затраты 20% без подтверждающих документов (Согласно п. 36 ст. 205 НК 36). Какие ещё стандартные, социальные вычеты можно применить? — ребёнок, жена в декрете, образование, медицинские услуги? Их надо учитывать в период I квартала 2022? Спасибо!

Доброго времени суток, Юрий

В книге учёта доходов и расходов показываете только доходы.

20% вычет ставите в декларации.

Стандартные вычеты на детей и жену в декрете применяете поквартально (опубликуем статью по стандартный вычетам ИП)

А вычет на образовании и жилищный можете применять в том числе если расходы были понесены ранее, даже 5 лет назад.

Медицинского вычета сейчас нет.

Может сможете подсказать — как правильно в акте указать, что суммы без НДС. Ранее по УСН было так:

Стоимость услуг составила 2 610,00 белорусских рублей (две тысячи шестьсот десять бел. руб. 00 коп.), без НДС. ИСПОЛНИТЕЛЬ не является плательщиком НДС (в соответствии с п. 1.1.2. ст. 326 главы 32 Особенной части Налогового Кодекса РБ).

Доброго времени суток, Юрий

326 статья это из главы про УСН.

Тут вместо этой статьи моно указать — п. 1.1. ст. 113 НК. Вообще тут главное указать что без НДС.

Статья 113. Особенности признания плательщиками индивидуальных предпринимателей при реализации товаров (работ, услуг), имущественных прав

1. Плательщиками налога на добавленную стоимость при реализации товаров (работ, услуг), имущественных прав признаются:

1.1. индивидуальный предприниматель, применяющий общий порядок налогообложения, если сумма определяемых в порядке, установленном статьей 205 настоящего Кодекса, выручки от реализации товаров (работ, услуг), имущественных прав и доходов в виде операций по сдаче в аренду (передаче в финансовую аренду (лизинг)) имущества нарастающим итогом с начала года превысит 500 000 белорусских рублей без учета налогов и сборов, исчисляемых из выручки.

В сумму выручки от реализации товаров (работ, услуг), имущественных прав не включается выручка от реализации товаров (работ, услуг) при осуществлении деятельности, по которой в соответствии с настоящим Кодексом уплачиваются единый налог с индивидуальных предпринимателей и иных физических лиц и (или) налог при упрощенной системе налогообложения;

Здравствуйте. В одном из ответов Вы писали:

«многие ИП по рознице ведут суммовой учёт, надо составлять ежеквартальные инвентаризации, это просто, даже многие с УСН приходили на ОСН т.к. выгодней и суммовой учёт простой»

Я сам ИП, пока на УСН, но с 2023 придется переходить на ОСН, поэтому если можно то более подробно объясните как с помощью суммового учета и инвентаризации можно будет высчитывать свой доход, что потом заплатить положенные 16%…

Доброго времени суток, Денис

На подоходном достаточно сложный учёт затрат на приобретение товаров, в книге по каждой позиции товара заводится отдельна строка и далее отслеживается и оплата и дата реализации (хотя некоторым нравится такая детализация).

Вот чтобы упростить учёта именно затрат на приобретение товаров ввели возможность суммового учёта.

Порядок ведения суммового учёта расписан в ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ПО НАЛОГАМ И СБОРАМ РЕСПУБЛИКИ БЕЛАРУСЬ

30 января 2019 г. № 5 Об утверждении Инструкции о порядке ведения учета доходов и расходов

И ставочка м.б. не 16 а 18% в 2023.

статью на сайте по суммовому учёту опубликуем

добрый день!

2021-ИП на УСН 2022- ИП вынужденно на ОСН.

Вид деятельности: Яндекс-такси

На собственном авто. По авто плачу кредит.Авто использую как для работы в Яндекс так и для личных целей.

Подскажите какой мне нужно вести документооборот?

Что я могу положить в затраты?

Каким образом положить туда топливо и каким объемом( так как я авто использую и как личное и для работы)?

Могу ли я платежи по кредиту занести в затраты? если да то только проценты или только основной долг. или и то и то?

ответ в начале статьи по ссылке https://nalog-belarus.by/?p=4309

Спасибо! прочитал. но на данный Убер и Яндекс это одно и тоже юрлицо, и акты мне приходят от Убера с Нидерландов

Да это я отстал от жизни. Если договор заключён с Убер, то там будет условия по оказанию услуг Уберу и нет права на УСН.

Есть учёт 20%, и вести только одну книгу учете доходов, есть учёт реальных затрат надо будет принять решение ИП о нормах расхода топлива (по конкретной марке авто), вести по автомобилю карточку учёта топлива, вести книгу учёта сырья и материалов, заключить договор от имени ИП на приобретение топлива (по карточке), потом все данные переносить в книгу доходов и расходов.

И вот если ха 1 кв. примените 20%, или не учтёте в расходах топливо, то потом можете представить уточнённые декларации и поменять с 20% на реальные расходы, или наоборот, или взять в затраты суммы ранее не просчитанные. И так можно сделать через несколько лет, до налоговой проверки.

Тема непростая, надо отдельная статья.

И можно надеяться что таксистов с 2023 отнесут к самозанятым с уплатой налога на профдоход, но будет ясно в конце года.

Да я тоже надеюсь что отнесут к самозанятым!!

надо будет принять решение ИП о нормах расхода топлива (по конкретной марке авто)- это я самоостоятельно решаю как ИП какой у меня расход? или все таки с минтранса беру норму расхода?? как разграничить затраты на топливо для ИП и для личных целей?

В соответствии с ч. 2 подп. 21.5 п. 21 ст. 205 Налогового кодекса ИП устанавливает нормы самостоятельно или по результат исследований аккредитованных лабораторий https://bsca.by/ru/registry-testlab/all , но если сами устанавливаете надо ориентироваться на нормы установленные МИНТРАНСОМ.

А разграничиваете заполняя карточку учёта топлива, там остаток на начало работы и остаток на конец работы.

И я забыл, надо обязательно поставить автомобиль на учёт как основное средство — внести его в книгу учёт основных средств и приять решение ИП о постановке на учёт как основное средство.

Здравствуйте!У меня такой вопрос:

Книга учета сырья и материалов:

заправили авто 300л/600руб.,по путевым листам получился расход 250л/500руб.,остаток 50л/100руб. переносить на начало след.месяца?

Книга доходов и расходов :

в расходы в гр.9 вносить 600 руб.(заправлено) или 500 руб.( по путевым)?

В гр.10 что нужно вносить?

Добрый день. Подскажите, ИП с 2022 на ОСН по оплате, в 2021 был на УСН по оплате. Входящий акт оказанных услуг за декабрь 2021 оплатили в феврале 2022. В затраты же мы не можем взять сейчас? И в каком НПА подробно расписан принцип «по оплате». Спасибо.

Доброго времени суток, Ирина

Всё расписано в ст. 205 Налогового кодекса.

Можете работать беря в затраты 20% от выручки, но так тогда весь год по всем доходам.

В соответствии с п. 31.14.1 ст. 205 Налогового кодекса Не учитываются расходы 31.14 — 1. расходы, относящиеся к особым режимам налогообложения (УСН), за исключением расходов, понесенных в период применения особого режима налогообложения, при этом относящихся к доходам от реализации, полученным в период применения общего порядка налогообложения;

Поэтому можно применить расходы, но всё должно быть документально оформлено.

Добрый день!Подскажите, ИП с 2022г на ОСН по оплате-услуги. Какие книги(журналы) нужно вести для расчета налога?

Доброго времени суток, Валентин

Если применяете расходы 20% то ведёте только одну КУДИР. Пример опубликован в статье. По услугам ИП часто применяют 20%, см. статью выше

А если будете считать все расходы, то надо смотреть какие книги надо вести.

13. Каждая хозяйственная операция должна быть отражена в соответствующих учетных документах с учетом требований настоящей Инструкции.

На основании документов, подтверждающих совершение хозяйственных операций, информация отражается в следующих учетных документах, если иное не предусмотрено настоящим пунктом:

книге учета валовой выручки от реализации товаров (работ, услуг) (далее, если не установлено иное, – книга учета валовой выручки) по форме согласно приложению 2;

книге учета основных средств по форме согласно приложению 3;

книге учета нематериальных активов по форме согласно приложению 4;

книге учета отдельных предметов в составе оборотных средств по форме согласно приложению 5;

книге учета сырья и материалов по форме согласно приложению 6;

книге учета товаров (готовой продукции) по форме согласно приложению 7;

книге суммового учета товаров по форме согласно приложению 8;

книге учета доходов и расходов по форме согласно приложению 9;

карточке лицевого счета по форме согласно приложению 10;

книге учета сумм налога на добавленную стоимость согласно приложению 11.

Добрый день! ИП реализация товаров по договору комиссии, а также установка систем кондиционирования. Код услуги 47910 и 43299. В 2022 переходим с УСН на подоходный 16%. Хотелось бы уточнить при применении вычета согл. п. 36 ст. 205 НК 36. Если моя выручка составила 15000-20%=12000. Значит налогооблагаемая база составит 12000? И никаких подтверждающих документов не нужно? Заранее спасибо!

Доброго времени суток, Вероника

Да не надо никаких документов и не ведутся журналы кроме книги учёта доходов и расходов в которой указываются только доходы и да 15000-20%=12000.

Но ещё есть право на применение стандартных вычетов, и могут применяться вычет по обучению и вычет при приобретении жилья.

НО!!! ЧУТЬ НЕ ЗАБЫЛ ПРОВЕРИТЬ!!! УСТАНОВКА КОНДИЧИОНЕРОВ СОГЛАСНО ПИСЬМУ 21.01.2022 № 3-1-8/00179 МИНИСТЕРССТВА ПО НАЛОГАМ ОТНОСИТСЯ К РАБОТАМ (НЕ К УСЛУГАМ) И ИП ВПРАВЕ В 2022 ГОДУ ПРИМЕНЯТЬ УСН, до декларации в апреле ещё есть время и можете написать в налоговую запрос они Вам так и ответят.

и только в 2022 договора заключайте на на услугу по установке а на работы по установке кондиционера и перепишите с января

Спасибо Вам за ответ! В налоговой пояснили, что если у ИП из всех видов деятельности есть УСЛУГИ, то применять УСН нельзя.

это так

Добрый день. ИП при ОСН принцип оплаты, включаем ли мы авансовые платежы в налоговую базу?

Доброго времени суток, Юлия

Нет аванс не включается, в статье опубликован пример с комментарием как отражать предоплату, там без расходов но одно и тоже.

Добры дзень. Ці плануецца апублікаваць прыклад запаўнення «книга учёта доходов и расходов» пры выкарыстанне 20% выдаткаў без дакументаў.

Дзякуй вялікі, з павагай

опубликовано

Добрый вечер. Подскажите пожалуйста. ИП с 2022 на ОСН . Есть страховка в Старвите.

Договор с Старвитой заключен более 3 лет, страховые взносы уплачиваются один раз в квартал. Можно ли при начислении 16% подоходного налога применять к вычету(льготировать) страховые взносы за прошлые кварталы 2021 года или можно только льготировать страховые взносы за 2022 год.

По подоходному налогу ИП может применять социальные вычеты, в том числе

1.2. в сумме, уплаченной плательщиком страховым организациям Республики Беларусь (возмещенной плательщиком налоговому агенту) в качестве страховых взносов по договорам добровольного страхования жизни и дополнительной пенсии, заключенным на срок не менее трех лет, а также по договорам добровольного страхования медицинских расходов (далее в настоящей статье — договор добровольного страхования).

Вычету подлежат также суммы, уплаченные плательщиком страховым организациям Республики Беларусь (возмещенные плательщиком налоговому агенту) в качестве страховых взносов по договорам добровольного страхования, заключенным им в интересах лиц, состоящих с ним в отношениях близкого родства (плательщиком-опекуном, плательщиком-попечителем — за своих подопечных, в том числе бывших подопечных, достигших восемнадцатилетнего возраста).

В случае уплаты страховых взносов по договорам добровольного страхования лицами, состоящими с плательщиком в отношениях близкого родства (подопечными, в том числе бывшими подопечными, достигшими восемнадцатилетнего возраста), такие лица имеют право на получение социального налогового вычета в сумме уплаченных страховых взносов.

======

Да можно поставить вычет по суммам уплаченным в 2021 году, также можно и по вычету на обучение или строительство жилья.

п. 7 ст 210 Налогового кодекса — Если в налоговом периоде социальные налоговые вычеты плательщику не предоставлялись или были предоставлены не в полном объеме, то неиспользованные суммы переносятся на последующие налоговые периоды до полного их использования.

Здравствуйте,

Стал разбираться с заполнением книги учета доходов для ИП при ОСН. И сразу же возник вопрос. У меня есть валютные поступления в российских рублях. В КУДИР для УСН были отдельные столбцы для отображения валюты, ее курса и соответствующей суммы в белорусских рублях. А как здесь отображать валютные поступления? Сразу в белорусских рублях без указания валюты? Или есть свои особенности?

Доброго времени суток, Игорь

Сегодня опубликовали в статье пример, можно вводить самому дополнительные графы

Добрый день, а можно дать ссылочку на пример?

примеры выше в статье смотрите внимательно

Спасибо, нашел, я думал, что вы все новое в конце помещаете. Видел в инете в одном примере человек валюту отмечал в Примечании, Мне кажется, что так, наверное, тоже можно.

Да можно и так, как удобнее, если бумажная книга то по другому и трудно.

В электронную можно добавить всё что нужно для детализации.

А такая форма с 8а, 8б (без 8в по валюте) давалась в журнале налоговой.

Можно и нечего не менять, и в Примечании не указывать.

Здравствуйте. Для ИП, если у меня после вычета 20% + стандартного вычета 135р * 3 месяца(были совсем маленькие сумму и нет другого места работы) выходит минус? Его нужно так и прописывать?

И нужно ли прикреплять какие-то документы, что я имею право применять эти вычеты по 135р?

Доброго времени суток, Антон

Если в 2022 г. в квартале доход не превысит 2 452, то имеете право за каждый месяц применить стандартный вычет 135 р. за каждый месяц.

Применяется и 20% и стандартные вычеты. При этом 2452 это сумма после того как применили вычет 20%.

Если в квартале лишние стандартные вычеты, то т.к. налог исчисляется в целом за год, стандартные вычеты перенесутся на следующие кварталы.

А так в декларации указываете и 20% и право на стандартные вычеты по 135 за месяц, а далее всё будете указывать нарастающим итогом.

Налога к уплате за квартал не будет.

Так вы не ответили, как мне отобразить минус? По итогам вычета у меня образуется минус, как его записать?

И нужно ли предъявлять какой-то документ, что я могу применять вычеты по 135р/месяц

Инструкция 03.01.2019 N 2 67.6. в строке 4 по соответствующим графам указывается значение «0» (ноль), если при расчете налоговой базы получен отрицательный показатель;

Т.е. если вручную заполняете ставить сами 0, а программа сама должна 0 поставить

а указываете и вычет 20% и все вычеты стандартные

Для стандартных вычетов надо приложить копию трудовой книжки или пояснение о причинах её отсутствия.

Здравствуйте! Скажите, почему в вашем примере «Пример КУДИР подоходный «20% вычет» с валютой» нет положительной переоценки валюты , находящейся какое-то время на расчетном счете ИП до ее продажи ? Поясните, пожалуйста! 🙂 Надо ли ее делать, если да, в каких ситуациях надо?

Очень благодарен!

Доброго времени суток, Дмитрий

А ИП не надо переоценивать валюту, тут дело в том что ИП не ведет бухгалтерию как таковую и ему не надо, например, составлять ежеквартальные балансы, а для составления баланса надо переоценить валюту.

У ИП всё проще, основной принцип ИП платит налог в бел. рублях с полученного дохода, а доход тоже оценивает в бел рублях.

Вот перечислили 100 долларов по курсу 2,5, до продажи учитываете доход 250 р.

Продали по курсу 2,7 ещё учитывает 20 р. курсовых разниц.

Когда продали по 2,7 получили 270 бел. рублей, т.е. это реальные деньги в бел. рублях которые получил ИП

и в доходах учли 250 сразу при получении валюты и 20 при её продаже — 270

а отрицательных разницах ИП конечно платит налога больше с того что получил в бел. руб, но… такой закон

Ежеквартальной и иной переоценки валюты на счетах ИП не предусмотрено.

Здравствуйте! СПАСИБО 🙂 ! Поясните, пожалуйста.

Можно 20% вычет брать и с доходов (графа 4) и с внереализационных доходов (графа 6 КУДИР)?

Или нужно 20% вычет брать только с доходов (графа 4)?

В форме книги не суммируются доходы, но в декларацию доходы переносите в сумме с внереализационными доходами (это тоже доходы).

Можно в книге добавить строку с суммой как в примере в статье. эту сумму и переносите в декларацию.

В п.п. 1.1. указывается сумма доходов и внерез доходов по книге учёта доходов, а в п. 3,4 20% от суммы указанной в п. 1 декларации, там будет как правило сумма из п.п. 1.1.

В самой книге учёта доходов расходы 20% не отображаются только в декларации.

Добрый вечер! Подскажите еще разик :-)))

В упомянутом примере 1 этапом «Вот перечислили 100 долларов по курсу 2,5, до продажи учитываете доход 250 р.»

2 этапом «Продали по курсу 2,7 ещё учитывает 20 р. курсовых разниц.»

Во 2м этапе вы имеете ввиду именно внебиржевой коммерческий курс банка, которому продали валюту? Или это индикативный курс НацБанка РБ?

Добавление: во втором этапе можно продать инвалюту своему банку, например, по 2,65. При курсе от НБРБ, например 2,7.

:-)))

Дело в том что здесь не применяется п. 9.3. ст. 205 9.3. положительные разницы, возникающие при переоценке имущества (денежных средств на валютных счетах в банках, в кассах) в иностранной валюте при изменении Национальным банком курсов иностранных валют на дату совершения операции;

а применяется п. 9.12 иные доходы, непосредственно не связанные с производством и реализацией товаров (работ, услуг), имущественных прав.

вот есть такое письмо МНС

22.12.2020 № 3-1-8/06550

И надо если продали по 2,65 отразить внер доход 15

и тогда сойдется 250+15=265 р. столько сколько ИП получил бел. рублей

Т.Е. ОТ СУММЫ ПОЛУЧЕННО В БЕЛ РУБ ПЛАТИТЕ.

но как брать 2,7 курс нац банка то получится с 5 р. НЕПОЛУЧЕННОГО КАКОГО-ТО ДОХОДА ПЛАТИТЬ НАЛОГ???

единственно по расходам в статье не уточнил (по привычке с УСН)

ТОЧНЕЕ — В РАСХОДЫ ОТРИЦАТЕЛЬНЫЕ РАЗНИЦЫ НЕ БЕРУТСЯ ЕСЛИ ИП ПРИМЕНЯЕТ ВЫЧЕТ 20%, ЭТОТ ВЫЧЕТ ВСЁ ОХВАТЫВАЕТ В ТОМ ЧИСЛЕ ОТРИЦАТЕЛЬНУЮ РАЗНИЦУ,

А ПО П. 2.28 СТ. 205 МОЖНО БРАТЬ В РАСХОДЫ РАЗНИЦЫ.

и там в ответе добавил — Есть переоценка в основном при работе по отгрузке. Но это не связано с с квартальной переоценкой.

Пример и глава в статье — ПРИНЦИП ПО ОПЛАТЕ И 20%, по отгрузке пока пример не готовил.

и возможно есть неточность по переоценке по дату операции — при предоплате на дату составления акта, но это так… при УСН их точно не надо переоценивать на дату операции.

Добрый вечер. Подскажите пожалуйста. ИП основной вид деятельности производство и реализация мебели, с 2022 на ОСН с НДС. В конце марта преобрели помещение, которое с апреля сдаеется в аренду юрлицам. Если вести учет по доходам и расходам, я так понимаю в расходы я не могу отнести полную стоимость преобретения здания, так какие расходы можно отнести на расходы по аренде?

Доброго времени суток, Галина

По зданию в расходы можно включать амортизацию.

В расходы будут включаться все затраты по содержанию — коммунальные, налоги на недвижимость и землю.

По коммунальным надо смотреть договор аренды на кого они возложены.

есть статья в журнале КОНСУЛЬТАНТ ПРЕДПРИНИМАТЕЛЯ №7 ЗА 2021

Добрый день, подскажите пожалуйста, положительные суммовые разницы в кудир на пн отражаются отдельной строкой в графе внереализационных доходов (графа 6)? Отрицательные суммовые разницы отражаются в графе 10?

Доброго времени суток, Юлия

Есть валютные обязательства где поступает валюта а есть обязательство выраженное в ин. валюте где поступают бел. рубли.

Если поступления в валюте, то возникают курсовые разницы, которые являются внерел. доходами и расходами и отражаются в гр. 6 и 9 (в инструкции 5 есть список расходов по гр. 10).

А если обязательство только выражено в валюте а поступают бел. рубли, то отражается только в выручке гр. 4.

В ст. 205 НК нет понятия суммовая разница, и тут конечно надо смотреть конкретную ситуацию как возникла суммовая разница.

В графе 10 отражаются следующие расходы:

подлежащие распределению между отчетными (налоговыми) периодами;

учитываемые в составе расходов в пределах лимитов (расходы на топливо и др.);

иные платежи, не признаваемые расходами отчетного (налогового) периода в момент их оплаты (предварительная оплата за товары, работы, услуги, имущественные права);

сумма превышения в налоговом периоде расходов плательщика над суммой доходов, полученных в этом отчетном (налоговом) периоде в части расходов на государственную регистрацию в качестве индивидуального предпринимателя (регистрацию нотариального бюро, адвоката), открытие счетов в банках, аренду недвижимого имущества, получение специальных разрешений (лицензий), квалификационных аттестатов, свидетельств об аттестации.

При этом в графе 10 суммы, указанные в части пятой настоящего пункта, отражаются в фактических размерах. После проведения соответствующих расчетов (определения сумм расходов в пределах норм, установленных законодательством, распределения расходов между отчетными (налоговыми) периодами либо совершения хозяйственных операций и др.) суммы расходов, относящиеся к расходам отчетного (налогового) периода, переносятся в графу 9.

если налоговая база по окончании отчетного периода с минусом , то в пунктах 4, 5, и 9 декларации проставлять 0?

ставите 0

Здравствуйте, если налоговая база по окончании отчетного периода с минусом , то в пунктах 4, 5, и 9 декларации проставлять 0 ?

в декларации указывает все вычеты и расходы

а в гр. 4 по инструкции если отрицательное значение ставится 0

и уже где гр. 4 суммируется то 0

Здравствуйте! ИП сдаю в аренду нежилое помещение , работаю на подоходном налоге -20% по оплате.За аренду платят в белорусских рублях по курсу евро.Будет ли курсовая разница? И нужно ли включать в доход переоценку валютных остатков? Акт выставляю в последнее число месяца.

Доброго времени суток, Татьяна

Тут нет валюты и нет курсовых разниц.

Просто отражаете в доходах в гр. 4 книги учёта доходов и расходов выручку в бел рублях.

у вас не валютное обязательство а обязательство выраженное в инвалюте, но расчёт в бел. руб по курсу, сколько заплатили бел. руб. такой и доход.

акт правильно надо выставлять в последнее число месяца и указывать что поступило 3000 бел руб что соответствует 100 евро, т.е. акты д.б. на ту сумму которая и поступила

даже если была предоплата и на момент акта курс изменился вам всё равно заплатили в бел руб сумму эквивалентную 100 евро, тут нет курсовых разниц.

Доход будет в бел рублях столько сколько и поступило, больше же вам никто не дал бел рублей.

Добрый день! ИП на УСН в 2021. Работает по коду 47910 Розничная торговля путем заказа товаров по почте и через сеть Интернет. Подскажите пожалуйста, нужно ли все таки переходить с УСН на подоходный в 2022 году? ИП работает по договору комиссии (продажа кондиционеров). Запуталась совсем…

Доброго времени суток, Александра

1. Основное. УСН можно применять т.к. установка кондиционеров является работой см. письмо МНС 21.01.2022 № 3-1-8/00179 (по номеру в интернете выбивает и есть на сайте налоговой), ну по торговле можно УСН.

2. Дополнительное. Вот есть продажа с установкой, а есть продажа и отдельная услуга (по кондиционерам в данном случае работа). Если договор заключат на именно ПРОДАЖУ С УСТАНОВКОЙ, то тут только продажа, несмотря на то что какие-то работы выполняются. Так трактовалось налоговой по единому налогу когда, например, продавали натяжные потолки с установкой, и именно как продажа. Сейчас конечно можно было и запросик в налоговую для порядка направить, но по п. 1 у Вас УСН

И по договорам комиссии в ст. 324 НК нет ограничений на применение УСН

Добрый день

Поясните про рекламный сбор. Тем кто получает доход с adsense или яндекс реклама нужно платить его или нет?

Доброго времени суток, Кристине