Изменение декларации УСН за текущий год

Вопрос 1. Я — ИП, оказываю услуги юрлицам, работаю по УСН без НДС.

Готовя к подаче декларацию за 4 кв. 2020 г., обнаружил ошибку в декларации за 3 кв. 2020г. — задекларировал свой доход в третьем квартале больше на 49 рублей, чем фактически пришло на мой р/с за этот период. Соответственно переплатил налог на 2,45 руб.

Подскажите, пожалуйста, порядок подачи уточненной декларации за третий квартал. За четвертый квартал декларацию еще не подавал. Стоит ли ожидать какие-либо санкции?

Ответ 1. Сразу по санкциям, если сами исправляете ошибки санкций нет, если в результате ошибок был не в срок уплачен налог, то начисляются только пени в размере учётной ставки Нацбанка РБ.

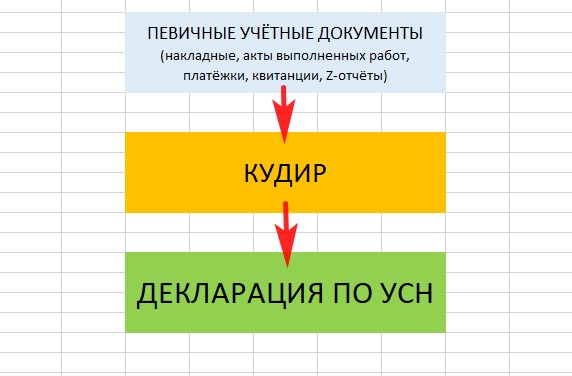

Первое что надо сделать внести изменения в КУДИР, т.к. даже если налог будет уплачен правильно, за неверное заполнение КУДИР наложат штраф. И общий принцип такой: сначала заполняется КУДИР, а уже по данным КУДИР заполняется декларация по УСН. См. запись ЗАПОЛНЕНИЕ КУДИР.

Налоговым периодом при УСН является календарный год (поэтому налог в декларации исчисляется нарастающим итогом), отчётными периодами — кварталы. Так вот если ошибка в отчётном периоде уточнённую декларацию можно не представлять, а исправить ошибку в декларации за следующий отчётный период. Т.е. если ошибка была в 3 квартале её можно исправить в декларации за 4 квартал, заполнив раздел II декларации за 4 квартал, при этом знак «Х» как признак уточнённой декларации на титульном листе не ставится.

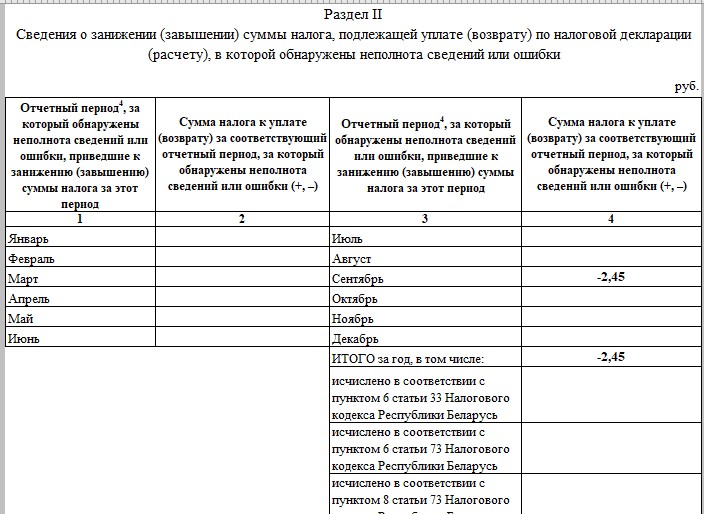

Пример исправления ошибки за прошлый отчётный период (3 кв. 2020) текущего налогового периода (2020 год) в декларации за 4 кв. 2020 года. Просто без нарастающего итого со знаком «минус» ставим сумму переплаченного налога. А уже в части I ставим правильные годовые суммы.

Налоговая программа сама пересчитает начисления, а если бы была не переплата а недоплата начислит пени.

Подача уточнённой декларации по УСН за прошедший год (прошлый налоговый период)

Вопрос 2.

Не могу нигде найти как сделать уточненную декларацию за прошлые годы. Только сегодня поняла, что ошиблась.

Доход 500 руб — 3 квартал и 500 руб 4 квартал.

За 2019 год я заполнила декларацию так ( пункты в декларации)

- База — 1000 руб

1.1. Налог 5% — 1000 руб. - Сумма налога — 50 руб.

2.1. По ставке 5 % — 50 руб. - Сумма налога с нарастающим- 50 руб.

- Сумма налога за предшествующий период — 25 руб.

- Сумма налога к уплате- 25 руб.

Но сейчас выяснила, что я завысила налоговую базу по 3 и 4 кварталу в сумме на 40 руб.( 3 квартал 20 р. и 4 квартал 20 руб)

Правильно ли я заполняю уточненную декларацию:

Ставлю галочку что декларация уточненная - Налоговая база — (1000-40)= 960 руб.

1.1. 960 руб - Сумма налога — 48 руб.

2.1. 48 руб. - Сумма налога с нарастающим — 48 руб

- Тут, какую сумму ставить? 25 руб.которые я фактически платила или ( считать от 48 руб. ( 500- 20 =480 переплоченных)?и это получится 24 руб

- И тут какую сумму?

Раздел 2.

По последнему месяцу квартала

Сентябрь — (20×5%)= — 1

Декабрь- (20×5%)= -1

Раздел 3

- 960 руб

- Принцип оплаты х

Нужно ли еще какие строки заполнять?

Нужно ли из-за этой переплаты корректировать декларацию 2020 года. Может и в декларации 2020 года нужно в какой-то строке отразить эту переплату?

Ответ 2. Декларацию за 2020 менять не надо. Первое что надо сделать исправить КУДИР и по ней заполнить уточнённую декларацию за 2019 год. Надо представить только уточнённую декларацию по УСН за 2019 год.

На титульном листе надо проставить знак «Х» в графах:

- «Внесение изменений и (или) дополнений в налоговую декларацию (расчет):»

- «в связи с обнаружением неполноты сведений и (или) ошибок»

Заполняете раздел 1 в соответствии с данными части 1 раздела 1 КУДИР.

В части 1 уточнённой декларации меняете только следующие строки:

- строку 1 на 960

- строку 1.1. на 960

- строку 2 на 48

- строку 2.1 на 48

- строку 7 на 23 (48-25=23) строку 6 не меняете в ней будет 25, как и было в декларации по УСН за 3 квартал.

Заполняете часть 2:

- сентябрь со знаком минус -1

- декабрь со знаком минус -1

- ИТОГО за год со знаком минус — 2

Заполняете раздел 3 по фактическим данным, т.е. выручку ставите правильную 960.

В данном случае образуется переплата, но в тех случаях когда образуется недоплата, чтобы не составили акт проверки до подачи уточнённой декларации надо заплатить налог.

Нулевая декларация по УСН

Вопрос 3. Здравствуйте! Подскажите пожалуйста нужно ли сдавать мне 0 налоговую декларацию за 2021 год, если с начала года нет выручки?

Суть в чём : один консультант налоговой говорит надо, другой нет?

Ответ 3. Не надо представлять декларацию если нет выручки в 1 квартале 2021. Но если есть счёт там могут быть начислены проценты на остаток, а налогооблагаемые внереализационные доходы и тогда декларация надо представить. Пункт 2 ст. 40 Налогового кодекса — Налоговая декларация представляется каждым плательщиком по каждому налогу в отношении которых он признан плательщиком, и при наличии объектов налогообложения в налоговом периоде (календарный год). По налогам исчисляемым нарастающим итогом с начала налогового периода (в том числе УСН), налоговая декларация представляется за отчетный период (квартал), в котором возник объект налогообложения (получена выручка при УСН или внереализационные доходы), а также за все последующие отчетные периоды (кварталы) этого налогового периода (года).

Вопрос 4. Здраствуйте, работаю по усн, в первом квартале был доход, подала декларацию, во втором деятельность не осуществлялась, нужно ли подавать нулевую декларацию?

Ответ 4. Выручка ставится в декларации нарастающим итогом и налог исчисляется нарастающим итогом за календарный год. Поэтому надо представлять декларацию за 2 квартал и сумму выручки ставить нарастающим итогом, она будет такая же как и в первом квартале. Но бывает что при отсутствии выручки могут быть внереализационные доходы, например проценты по счёту в банке. Подробнее см. запись УЧЕТ ПРИ УСН В КУДИР.

Вопрос 5. Открыл ИП для продажи в интернете. В августе но так и не начал продавать товар. Укорочу конец квартала. Нужно ли мне явится в налоговую с декларацией и книгами.

Ответ 5. Ели не начали деятельность декларацию не обязательно представлять, но можно подать с нулями. В налоговую не надо являться и нести книги, это только при проверке, которая будет не ране 2-3 лет, а то и 5-10 лет.

Не могу нигде найти как сделать уточненную декларацию за прошлые годы. Только сегодня поняла, что ошиблась.

Доход 500 руб — 3 квартал и 500 руб 4 квартал.

За 2019 год я заполнила декларацию так ( пункты в декларации)

1. База — 1000 руб

1.1. Налог 5% — 1000 руб.

2. Сумма налога — 50 руб.

2.1. По ставке 5 % — 50 руб.

5. Сумма налога с наростающим- 50 руб.

6. Сумма налога за предшествующий период — 25 руб.

7. Сумма налога к уплате- 25 руб.

Но сейчас выяснила, что я завысила налоговую базу по 3 и 4 кварталу в сумме на 40 руб.( 3 квартал 20 р. и 4 квартал 20 руб)

Правильно ли я заполняю уточненную декларацию:

Ставлю галочку что декларация уточненная

1. Налоговая база — (1000-40)= 960 руб.

1.1. 960 руб

2. Сумма налога — 48 руб.

2.1. 48 руб.

5. Сумма налога с нарастающим — 48 руб

6. Тут, какую сумму ставить? 25 руб.которые я фактически платила или ( считать от 48 руб. ( 500- 20 =480 переплоченных)?и это получится 24 руб

7. И тут какую сумму?

Раздел 2.

По последнему месяцу квартала

Сентябрь — (20×5%)= — 1

Декабрь- (20×5%)= -1

Раздел 3

2. 960 руб

9. Принцип оплаты х

Нужно ли еще какие строки заполнять?

Нужно ли из-за этой переплаты корректировать декларацию 2020 года. Может и в декларации 2020 года нужно в какой-то строке отразить эту переплату?

Ответ разместили в самой статье.

Здравствуйте! Я ИП на УСН. Столкнулся с таким вопросом. На заводе производителе бетона есть свой магазин и они отгружают бетон для физ. лиц по чеку а для юр. лиц по ттн. Я сторонний перевозчик. С ттн все понятно как перевозить и как оформлять такую перевозку, а вот по чеку непонятно. Я могу перевозить бетон для физ лиц имея на руках только чек или мне нужно еще от себя какой то документ делать (путевые не веду).Как правильно перевозить товар если на заводе производителе выписывают только чек?

ответ по ссылке https://nalog-belarus.by/?p=4457

Я правильно понимаю что нужен договор c заказчиком физ лицом, заказ наряд и чек, а по окончании перевозки выставить акт выполненных работ или заказ наряд уже будет вместо акта выполненных работ и талона?

В тематической статье просьба задавать вопросы.

Для перевозки нужен только заказ-поручение как товаросопроводительный документ.

Для учёта по УСН надо оформлять акт выполненных работ.

Договор не обязателен, это уже гражданско-правовые отношения между сторонами, можно составлять, но не обязательно.

Чек это документ заказчика, т.е. он Вам и не нужен (но пусть будет если остановят что не ворованный груз), по идее покупать раствор и его оплачивать должен сам заказчик, тут вопрос в организации бизнеса, будет немного неправильно если ИП по поручению физлиц сам за нал закупает раствор, тут возможны споры с контролирующими органами, что это не услуга перевозки а продажа.

Здравствуйте, ИП при УСН сам за себя — в декларацию за I квартал в налоговой базе указывать доход только за I квартал или с нарастающим итогом? Первый раз подаю, не знаю))))

Доброго времени суток, Наталья

В декларации выручка указывается нарастающим итогом с начала года, но за первый квартал ещё нет нарастающего итого, просто за первый квартал. Но выручка в декларации указывается та которая определена в КУДИР см. запись как заполнять КУДИР https://nalog-belarus.by/?p=1187

спасибо! 🙂

Создано ИП 23.03.21. подано извещение на усн 5%. Купили как готовый бизнес бьюти коворкинг. Сдаём в аренду оборудованные рабочие места. Договор аренды помещения с 01 апреля. Договора на аренду мест с 1апреля. 24 марта поступила первая предоплата. Надо ли подавать декларацию? Что писать по площади? Учитываются ли арендованные? Нашли информацию, что аренду рабочих мест в арендованных площадях приравнивают к субаренде. Усн применять нельзя. Как перейти на общий порядок налогообложения?

Доброго времени суток, Ирина

Надо смотреть были ли начислены в конце марта проценты банка (внереализационный доход), если есть то надо представлять декларации по подоходному за 1 квартал, если нет то декларацию по подоходному надо представить за 2 квартал.

Вы и так на общем порядке. УСН нельзя применять при сдаче в аренду не принадлежащего на праве собственности имущества, причём по всем видам деятельности.

Как отменить уведомление о переходе на УСН? И если можно не по теме, то надо ли платить налог на недвижимость за арендуемое имущество? И как определить площадь сдаваемую в субаренду вместе с рабочим местом?

По налогу на недвижимость надо смотреть субъектный состав арендодатель, арендатор, субарендатор.

Если на арендатора не переходит обязанность платить налог на недвижимость то такая обязанность не переходит и на субарендатора.

Если арендуете у организации на ИП обязанность платить налог на недвижимость не переходит, и она дальше не переходит на субарендаторов.

Площадь определяете сами это двухстороннее горизонтальный отношения а не вертикальны властные отношения.

По УСН просто сдаёте декларацию по подоходному, по УСН запрет не имеете права подавать декларацию, тут автоматом снимаетесь с УСН.

Добрый день.

Пару вопросов по корректировке налоговых деклараций

За весь 2019 год при сдаче налоговых деклараций не учитывал положительные курсовые разницы (внереализационные доходы), понял что их необходимо самому рассчитывать и добавлять к налоговой базе. Исходя из этого, ежеквартальные декларации были неверны, и налоговая база занижена. В связи с этим пару вопросов:

1. Необходимо сдавать уточненные декларации за каждый квартал прошлого года или можно исправленную за весть период (4 квартал)

2. Налоговые декларации текущего года (3 квартала) так же были некорректны, нужно ли их так же корректировать, или могу откорректированную налоговую базу отразить уже в 4 квартале?

3. После откорректированной налоговой базы за прошлый год, получилось что недоплатил налога. Общую стоимость налога определил. Нужно ли как то рассчитывать пеню за недоплаченный налог?

Доброго времени суток, Дмитрий

Не всегда успеваем сразу отвечать т.к. сегодня 20, но все можно исправить в январе.

До подачи декларации надо правильно заполнить КУДИР.

УСН это налог который исчисляется нарастающим итогом. За прошлый год подаётся одна годовая декларация, а за текущий исправления в очередной декларации.

Одновременно с подачей декларации надо заплатить налог, лучше до подачи декларации. Пени Вы сами не рассчитываете, налоговая сама постничает, потом заплатите, там достаточно сложный расчет, пени надо будет считать по периодам действия различных ставок рефинансирования, а в налоговой все програмно.

За неуплате пеней ответственности нет.

См. статью УЧЁТ ВАЛЮТНОЙ ВЫРУЧКИ ИП https://nalog-belarus.by/?p=5959

ЗА ТЕКУЩИЙ ГОД

8.2. при обнаружении неполноты сведений или ошибок в налоговой декларации (расчете) по налогам, исчисляемым нарастающим итогом с начала налогового периода, поданной за прошлый отчетный период текущего налогового периода, изменения и (или) дополнения отражаются в налоговой декларации (расчете), представляемой за очередной отчетный период текущего налогового периода.

При этом на титульном листе такой налоговой декларации (расчета) в строке «Внесение изменений и (или) дополнений» знак «X» не проставляется.

Раздел «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки» заполняется в разрезе прошлых отчетных периодов. При этом в случае представления налоговой декларации (расчета) в соответствии пунктом 6 статьи 33 Налогового кодекса Республики Беларусь сумма налога (сбора), подлежащая уплате, указывается в строке «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь», при получении сообщения и (или) уведомления налогового органа сумма налога (сбора), подлежащая уплате (возврату), указывается в строках «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь». В случае отсутствия суммы налога (сбора), подлежащей уплате, в строках «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» проставляется ноль (0). При заполнении в данном разделе строк «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» на титульном листе заполняются поля «дата» и «номер» сообщения и (или) уведомления налогового органа. Сведения, отраженные в данном разделе и на титульном листе, не заполняются в налоговой декларации (расчете), представляемой за последующие отчетные периоды.

Знак «X» проставляется на титульном листе налоговой декларации (расчета) при внесении в нее изменений и (или) дополнений до наступления следующего отчетного периода в строке «Внесение изменений и (или) дополнений в часть I налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в часть II налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в часть III налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в налоговую декларацию (расчет):», а также одновременно в строках «в связи с обнаружением неполноты сведений или ошибок», и (или) «в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь», и (или) «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» и (или) «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению». При этом на титульном листе в строке «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» знак «X» проставляется при внесении изменений и (или) дополнений в налоговые декларации (расчеты) на основании сообщения налогового органа, полученного в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь с одновременным заполнением полей «дата» и «номер». На титульном листе в строке «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению» знак «X» проставляется при внесении изменений и (или) дополнений в налоговые декларации (расчеты) на основании уведомления налогового органа, полученного в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь с одновременным заполнением полей «дата» и «номер»;

ЗА ПРОШЛЫЕ ГОДЫ

8.3. при обнаружении неполноты сведений или ошибок в налоговой декларации (расчете) по налогам, исчисляемым нарастающим итогом с начала налогового периода, поданной за прошлый налоговый период, изменения и (или) дополнения отражаются в налоговой декларации (расчете), представляемой за прошлый налоговый период. При этом:

на титульном листе такой налоговой декларации (расчета) знак «X» проставляется в строке «Внесение изменений и (или) дополнений в часть I налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в часть II налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в часть III налоговой декларации (расчета)», и (или) в строке «Внесение изменений и (или) дополнений в налоговую декларацию (расчет):», а также одновременно в строке «в связи с обнаружением неполноты сведений или ошибок», и (или) «в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь», и (или) «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» и (или) «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению»;

при проставлении на титульном листе в строках «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» и (или) «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению» знака «X» заполняются поля «дата» и «номер»;

в разрезе отчетных периодов прошлого налогового периода заполняется раздел «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки»;

при проставлении на титульном листе налоговой декларации (расчета) в строках «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» и (или) «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению» и (или) «в соответствии пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» знака «X» в строках «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» раздела «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки» указывается сумма налога (сбора), подлежащая уплате (возврату) по соответствующим строкам. При этом в случае отсутствия суммы налога (сбора), подлежащей уплате, в строках «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» проставляется ноль (0);

на титульном листе в строках «в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь согласно сообщению» и (или) «в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь согласно уведомлению» проставляется знак «X» и в разделе «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки» в строках «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» указывается сумма налога (сбора), подлежащая уплате (возврату) при внесении изменений и (или) дополнений в налоговые декларации (расчеты) на основании сообщения и (или) уведомления налогового органа, полученного в соответствии с пунктами 6 и (или) 8 статьи 73 Налогового кодекса Республики Беларусь. При этом в случае отсутствия суммы налога (сбора), подлежащей уплате, в строках «исчислено в соответствии с пунктом 6 статьи 73 Налогового кодекса Республики Беларусь» и (или) «исчислено в соответствии с пунктом 8 статьи 73 Налогового кодекса Республики Беларусь» проставляется ноль (0);

на титульном листе в строке «в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» проставляется знак «X» и в разделе «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки» в строке «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» указывается сумма налога (сбора), подлежащая уплате при внесении изменений и (или) дополнений в налоговые декларации (расчеты) в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь. При этом в случае отсутствия суммы налога (сбора), подлежащей уплате, в строке «исчислено в соответствии с пунктом 6 статьи 33 Налогового кодекса Республики Беларусь» проставляется ноль (0);

Добрый день!

Подскажите, если в декларации УСН обнаружены ошибки в 4 кварталах прошлого года (ошибочно включали в налоговую базу зачисление средств на ежемесячную комиссию банка — не было выручки), то можно ли в таком случае подать только одну уточненную декларацию за 4 квартал года, где в разделе II указать поквартально уточнения по переплаченому налогу, а в разделе I указать ноли? Или необходимо исправить 4 декларации?

да декларация представляется только за 4 кв. т.е. за год — налоговый период

часть 1 заполните правильно

в части 2 переплаты поквартально на март июнь сентябрь дикарь

8.3. при обнаружении неполноты сведений или ошибок в налоговой декларации (расчете) по налогам, исчисляемым нарастающим итогом с начала налогового периода, поданной за прошлый налоговый период, изменения и (или) дополнения отражаются в налоговой декларации (расчете), представляемой за прошлый налоговый период. При этом:

на титульном листе такой налоговой декларации (расчета) знак «X» проставляется в строке «Внесение изменений и (или) дополнений в часть I налоговой декларации (расчета)», и в часть 2 , а также одновременно в строке «в связи с обнаружением неполноты сведений или ошибок»,

в разрезе отчетных периодов прошлого налогового периода заполняется раздел «Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки»; http://www.nalog.gov.by/ru/upraschennaya-systema-nalogooblojeniya/

Здравствуйте!

Применял УСН 5% в 2021 г., без НДС, розничная торговля. Принцип отражения выручки — по отгрузке. Отчетный период — квартал.

В 4 кв. 2021 (ноябрь) покупателю произвел соразмерное уменьшение стоимости товара, который он приобрел также в 4 кв. 2021 (октябрь). Товар был оплачен покупателем в полном объеме в безналичном порядке.

Нужно ли в КУДиР в Р. I, Ч.1 отражать уменьшение стоимости товара со знаком «минус»?

В постановлении от 9 января 2019 г. N 4/1/1/1, п. 4.6 дана ссылка на п. 12 Ст. 328 НК РБ, в которой указано, что нужно делать такую корректировку в отчетном периоде.

Но согласно Ст. 34 НК РБ отчетным периодом признается при УСН (поквартальная подача деклараций) — квартал. А в моем случае соразмерное уменьшение стоимости товара произведено в пределах одного квартала, но в разных месяцах.

Что делать , чтобы не наказали при проверке за неправильное ведение учета (штраф 4-20 БВ.), если сделаю корректировку?

Или накажут за недоплату налога, если в КУДи Р сумма за квартал будет больше, чем в налоговой деларации (40% от суммы недоплаты, но не менее 2 Б.В.)?

Получается, что пробел в законе и в любом случае накажут?