С 01.01.2022 ИП по большинству услуг не могут применять УСН, у тех кто сохраняет право на УСН вводится кассовый принцип учёта выручки и КУДИР с 2022 года будет по новой форме, примеры в статье оставлены для восстановления учёта за 2021 и предшествующие годы! Вопросы по учёту с 2022 года в конце статьи.

! ПРАВИЛО — ВАЛЮТНАЯ ВЫРУЧКА ОТРАЖАНТСЯ ПО КУРСУ НА ДАТУ ЕЁ ПОСТУПЛЕНИЯ И ПОТОМ НЕ ПЕРЕСЧИТЫВАЕТСЯ, т.е. в КУДИР один раз отразили сумму и всё, далее могут быть курсовые разницы, а это уже не выручка а внереализационные доходы, а выручка уже отражена и она далее не меняется

! ПРАВИЛО ПРИ РАБОТЕ ПО ОПЛАТЕ — АКТ ВЫПОЛНЕННЫХ РАБОТ ИЛИ НАКЛАДНАЯ ОТРАЖАНТСЯ ТОЛЬКО В ОДНОЙ СТРОКЕ И ТОЛЬКО ОДИН РАЗ, И ДАЛЕЕ СКВОЗНЫМ МЕОДОМ С ЯНВАРЯ ПО ДЕКАБРЬ ОТРАЖАЕТСЯ ОТПЛАТА (ИЛИ ПО ОСТАТКУ ГОДА), ЕСЛИ АКТ НЕ ОПЛАЧЕН ОН ОДНОЙ СТРОКОЙ ПЕРЕНОСТИТСЯ НА СЛЕДУЮЩИЙ ГОД.

Отражение валютной выручки ИП по предоплате при УСН

Вопрос 2021. У меня контракт с иностранной фирмой на предоставление услуг. Сроком на 6 месяцев. Предусмотрены платежи в евро в виде предоплаты по 2ООО евро за эти услуги в течение этого срока.

Оплата прошла первая в сентябре. Я собираюсь оплатить с полученной суммы налог за 3й квартал в белорусских рублях из расчета 5 % по курсу на день поступления валюты на счет. А мой аудитор, мне говорит, что я могу не платить налоги, пока не подпишу акт о предоставленных услугах у заказчика. И будет считаться тогда по курсу на день подписания акта. Кто из нас прав?

Ответ 2021. Тут два вопроса которые надо решить:

- Дата отражения выручки

- Дата на которую пересчитывается валюта

У Вас должно быть решение о способе учёта выручки «по оплате» или «по отгрузке». Подробнее смотри запись УЧЁТ ПРИ УСН. По правилам в обоих случая выручка будет признана налогооблагаемой на день акта выполненных работ (при предоплате). Т.е. в любом случае включать в выручку 3 квартала неправомерно.

Например акт будет составлен 30.10.2020, предоплата 14.09.2020 — выручка должна быть включена в 4 квартале, а если акт, например, 12.01.2021 то в 1 квартале 2021.

В соответствии с п. 6 ст. 328 (Налоговая база налога при упрощенной системе) в выручку от реализации товаров (работ, услуг), имущественных прав для целей определения налоговой базы и валовой выручки ИП включаются доходы, определяемые в порядке, установленном пунктом 11 статьи 199 и пунктом 4 статьи 205 НК РБ.

В соответствии с п. 11 ст. 199 НК Доходы плательщика, полученные в иностранной валюте, пересчитываются в белорусские рубли по официальному курсу, установленному НБ РБ на дату фактического получения доходов, если иное не установлено настоящим пунктом.

В случае получения индивидуальным предпринимателем в иностранной валюте предварительной оплаты, аванса, задатка пересчет иностранной валюты в белорусские рубли производится по официальному курсу белорусского рубля к соответствующей иностранной валюте, установленному НБ на:

- дату получения предварительной оплаты, аванса, задатка, — в части стоимости товаров (работ, услуг), имущественных прав, равной сумме предварительной оплаты, аванса, задатка;

- дату фактического получения дохода от реализации товаров

(работ, услуг), имущественных прав, — в остальной части стоимости товаров (работ, услуг), имущественных прав.

Таким образом вне зависимости от того в каком квартале будет акт, выручка отразится по курсу на дату поступления предоплаты.

А далее при продаже валютной выручки могут возникнуть курсовые разницы.

Вопрос 2 2021. Я ИП, работают по УСН без НДС, написала решение по работе по оплате. Денежные средства поступают с российских счетов в рос. рублях. Мне нужно заполнять только раздел 1 ч.1? Или обязательно заполняется еще и ч.2? И еще: при заполнении части 1 выручка указывается в белорусских рублях по курсу Нацбанка на момент прихода средств на р/с?

Вопрос 3 2021. Как получить доход из Швейцарии. Являюсь ИП. Предоставляю услуги по продвижению аккаунта в Инстаграм ( психолог). УСН 5%. Заказчик живет в Швейцарии , является гражданкой РБ. Как грамотно получить доход в USD по оказанию услуг? Есть ли какие-то нюансы при получении оплаты, доп налог и т.д?

Ответ 3 2021. Вы имеете право принимать валютную выручку только от валютных нерезидентов РБ, а гражданка РБ является валютным резидентом РБ (вне зависимости от места жительства), п. 7 ст. 1 Закона О валютном регулировании и валютном контроле, а тут установлен запрет в статье 11: запрещается использование иностранной валюты, ценных бумаг в иностранной валюте и (или) платежных документов в иностранной валюте при проведении валютных операций между резидентами, за исключением случаев, установленных настоящим Законом и иными актами валютного законодательства.

А так дополнительных налогов нет, но тут проблемы с валютным законодательством.

Отражение валютных остатков в КУДИР

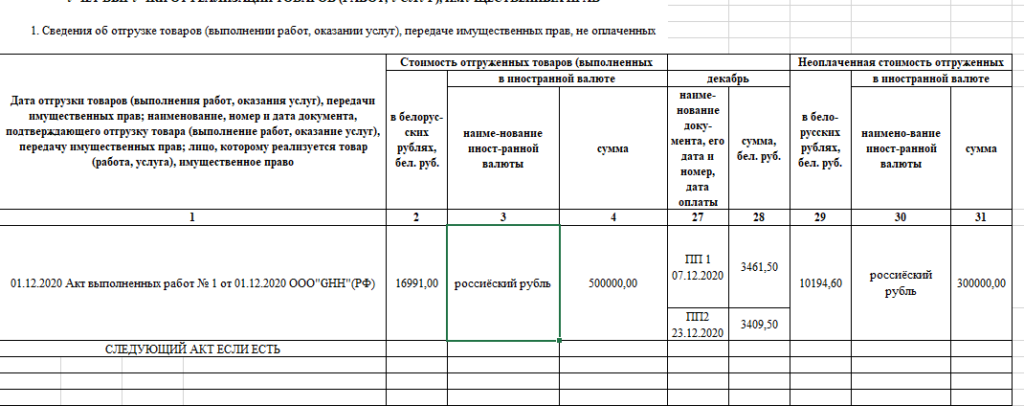

Вопрос 3 2021. ИП, работаю по УСН с НДС по оплате. Получаю выручку от резидента РФ. Акт оформлен 1.12.20 на 500 единиц. В декабре получена оплата по акту 3 раза на сумму 100, 50 и 50 единиц.

Как правильно отразить операции в части 2 п.1 раздела 1:

1) я должна 3 раза дублировать в первой графе один и тот же акт и в графе 27, 28 указать суммы и документы в трех строках?

2) в графах 2-4 я должна одинаково заполнить общую сумму акта? по какому курсу отразить перевод в бел рубли? в инструкции сказано брать курс на дату отгрузки, в моем случае – это дата акта 1.12.2020?

3) в графах 29-31, как я понимаю, мне надо отразить остаток для оплаты по акту 500 – 100 – 50 – 50 = 300 ед. По какому курсу надо заполнить сумму в бел руб? 300 умножить на курс на дату 1.12.2020?

4) для заполнении граф 29-31 надо заново внести тот же акт новой строкой (графа 1) или заполнить три раза в тех строках, где в декабре отражено поступление выручки в графах 27-28?

5) есть ли образец решения ИП по учету НДС (отгрузка/оплата)?

6) если на территории РБ я не плачу НДС, тк место реализации считается РФ и НДС платит заказчик, то в разделе 6 я заполняю графу 10 – необлагаемые НДС? правильно ли понимаю, что в моем случае все обороты за пределами РБ?

Ответ 3 2021. Если ИП плательщик НДС, то раздел 6 заполняется, в том числе при импорте, и в накладной в РФ НДС выделяется по ставке 0. Решение о принципе учёта НДС принимается на каждый год, принцип признания выручки может не совпадать с принципом определения выручки по налогу при УСН. Если применяете ставку 3% с НДС, то надо вести раздел 6 и надо представлять декларацию. Кроме того надо подключить электронное декларирование, на бумаге декларации по НДС не подаётся, и надо подавать ЭСЧФ, в данном случае до 20.01.21 г.

Решение №

Я, индивидуальный предприниматель Ф.И.О, решила в 2021 году вести учёт выручки по НДС по оплате.

дата Ф.И.О подпись

В КУДИР акт указывается только в одной строке. Если в месяце поступило несколько оплат, то их все надо отразить в данной строке (в электронной форме это удобно, а если бумажный КУДИР, то надо оставить строки). У Вас один акт и один акт надо отражать на всю сумму — один акт.

п. 5.4 Инструкции:

- графы 2 и 29 пункта 1 заполняются в белорусских рублях путем пересчета иностранной валюты по официальному курсу Национального банка Республики Беларусь, установленному на дату отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав;

- графа 31 пункта 1 заполняется при превышении по состоянию на конец налогового периода стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, определенной в иностранной валюте, над суммой их оплаты, определенной в иностранной валюте.

Курсы 01.12 100 RUB 3,3982 07.12 100 RUB 3,4615 23.12 100 RUB 3,4095

Акт оформлен 1.12. на 500 ед. по 1000 рос. р. на сумму 500 000 рос. руб.

Определяем сумму в бел. руб. на день составления акта 500 000 х 3,3982/100 = 16991

В декабре поступило две оплаты 07.12 100 000 рои. руб. х 3,4615/100 = 3461,5 бел. р. и 23.12 100 000 рои. руб. х 3,4095/100 = 3409,5 бел. р.

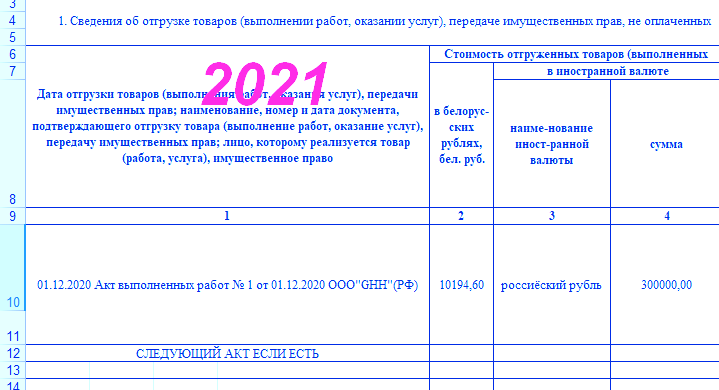

Задолженность на 01.01.21 — 300 000 рос. р. что по курсу на 01.12.2020 составляет 10194,6 бел. руб.

На 2021 год переносим 300000 рос. руб. по курсу на 01.12.20. Вообще сумма в бел. рублях не сойдётся, но сумма в российских должна сойтись (соответсвенно после перевода), можно отдельно в книге выделить листик и записывать расчёты курсов.

По какой ставке облагаются налогом внереализационные доходы по курсовым разницам?

По заполнению деклараций пока на сайте статью не делали, инструкцию можно посмотреть по ссылке http://www.nalog.gov.by/ru/upraschennaya-systema-nalogooblojeniya/

Ставка одна 3%, внереализационные указываются в части 1 р. 1, статья по курсовым разницам ….

Положительные курсовые разницы — внереализационный доход

1 правило. Если продали валюту по курсу выше чем на дату поступления валюты, то возникает положительна курсовая разница которую надо в части 1 раздела 1 КУДИР отразить как внереализационный доход. Т.е. сначала доход определяется по курсу на дату поступления в бел. рублях и отражается по дате поступления в КУДИР, а потом ещё появляется довесок в виде положительной курсовой разницы. Реально ИП в бел. рублях получает сумму которая в сумме отразится в КУДИР.

2 правило. Если валюта продана по курсу меньше чем на дату поступления, то отрицательная курсовая разница ни как не учитывается. ИП также отразит выручку по дате поступления валюты. И реально в бел. рублях он получит меньшую сумму чем сумма с которой уплачен налог.

Вопросы.

Вопрос 10- 1 2021 год. ИП (62010) УСН с НДС, работаю только с фирмой США по консультационному договору. Выручка по оплате. Что писать в в 1-й пункт части II первого раздела книги??? Акты выполненных работ не делаем. Оплату производят по часам за выполненную работу.

Ответ 10-1 2021 год. Акт обязателен. Посмотрите запись ИП И ИНТЕРНЕТ ДОХОДЫ.

Вопрос 10 -2 2021 год. Здравствуйте, я ИП в сфере программирования, работаю на компанию по договору и уплачиваю налоги по УСН. Сейчас нашла заказчика из России самостоятельно и хочу знать как получать оттуда деньги, чтобы не было вопросов у налоговой (сумма работы 1000$ может чуть больше).

Ответ 10-2 2021 год. Поступление денежных средств при экспорте, в том числе работ и услуг, должно осуществляться на счёт ИП (пункт 1. 8 Указа от 27 марта 2008 г. № 178 О порядке проведения и контроля внешнеторговых операций). При удалённом получении заказа есть проблема с оформлением акта выполненных работ, тут можно обменяться только по почте.

ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ФИНАНСОВ РЕСПУБЛИКИ БЕЛАРУСЬ 12 февраля 2018 г. № 13 О единоличном составлении первичных учетных документов. 1.Установить, что первичный учетный документ (акт выполненных работ), подтверждающий совершение хозяйственной операции, м.б. составлен единолично в следующих случаях: выполнения работ (услуг) по публичному договору, заключенному подрядчиком (исполнителем) и заказчиком в письменной форме, в котором предусмотрено оформление первичных учетных документов, подтверждающих выполнение работ (оказание услуг), единолично.

Вопрос 10-3 2021 год. Здравствуйте. У меня зарегистрировано белорусское ИП (5% УСН без НДС). При работе с белорусскими ООО и ИП все понятно. Какие особенности при заключении договора оказания услуг с российскими ООО и ИП? К примеру стоимость услуги 100 тыс. российских рублей. Из этой суммы кто сколько платит и куда. Нигде не нашел вразумительного ответа, буду благодарен за разъяснение. Спасибо

Ответ 10-3 2021 год. Вы платите налог со своего дохода, по валютной выручке. Есть особенности уплаты ввозного НДС, по ряду услуг в соответствии с Приложением N 18 к Договору о Евразийском экономическом союзе местом реализации ряда услуг признаётся РФ (например, рекламных) см. запись ИМПОРТ УСЛУГ, аналогично при экспорте услуг, но это проблема Ваших партнёров, у Вас обязанностей по уплате входного НДС не возникает, налог платите с того что Вам пришло на счёт.

Вопрос 10-4 2021 год. Здравствуйте, я начала работу с российской компанией, подскажите, какие еще налоги я должна оплатить, если у меня УСН — 5% от валовой выручки.

Ответ 10-4 2021 год. Всё больше налогов при УСН нет. УСН в принципе заменяет уплату всех налогов, но ИП может по желанию платить НДС, при этом ставка налога по УСН 3% а НДС по экспорту услуг 0, но надо вести и учёт по НДС.

Вопрос 10-5 2021 год. Добрый вечер. Я ИП Усн 5%. Продаю подарочный шоколад, поступил заказ из РФ. Ни разу не отправляла и даже не представляю как. Может вы поможете разобраться в нюансах. Как отправить товар? Как получить оплату от клиента? Какой налог нужно платить?

Ответ 10-5 2021 год.

Если заказ от юрлица или ИП, то оформляете товарную накладную ТН в российских рублях (зачёркиваете руб.коп а ставите рос. рубл. или RUB). Для получения выручки надо иметь соответствующий валютный счёт ИП. Валютную выручку отражаете в КУДИР и платите 5% УСН.

Если заказ от физического лица. Если отправка от имени ИП будет через почтовую службу, то ТН выписываете в бел. рублях от места изготовления (возможно домашний адрес) до почты, т.е. физлицу накладную выписывать не надо а вот на перемещение товара оформляется накладная. Оплата может быть на счёт. Выручку включаете в КУДИР. И посмотрите запись ОТПРАВКА ТОВАРОВ НАЛОЖЕННЫМ ПЛАТЕЖОМ.

Если Вы оказываете услуги по изготовлению подарочного шоколада (сами дома изготавливаете), то такая деятельность может осуществлять не в рамках ИП (можно и одновременно с ИП, а можно по ИП не вести деятельность а представлять чистые декларации, плюс и не платить ФСЗН). Т.е. работать как самозанятая, и так можно любым способом отправлять товар в РФ и любым способом получать оплату на карточку на электронный кошелёк и т.п. См. запись ДОМАШНЯЯ КОНДИТЕРСКАЯ И пока сохраните ИП, т.к. могут быть реформы самозанятости.

Вопрос 10-6 2021 год. ИП оказывающий услуги по предоплате иностранный заказчикам-физлицам по публичному договору, валюта договора — белорусские рубли, прайс соответственно сугубо бел. Рублёвый, однако договор позволяет заказчикам оплачивать его в валюте по курсу НБРБ на дату оплаты. Используется интернет-эквайринг, т.е. оплата по картам в валюте. Услуга оказывается в тот же день после оплаты. Суточный доход с эквайринга банк зачисляет на расчётный счёт ИП спустя 3 дня общим платежом по каждой валюте. Акты составляются единолично. Вопросы: 1) При заполнении КУДИР и учёте там доходов, является ли выручка по такому договору валютной или же это «обязательство в валюте, выраженное в эквиваленте в бел. рублях». В обоих случаях учёт одинаков, просто хочу понять чем являются эти поступления валюты. Или же в КУДИР вообще заполнять только бел. рублевые строки если валюта договора бел. рубли? Все услуги по договору оказываются в пересчёте на белорусские рубли по рубловому прайсу, даже если оплатили в валюте. 2) Нужны ли единоличные акты в принципе, ведь используется публичный договор (оферта). На вашем сайте и некоторых других нашел упоминание, что при большом количестве платежей и публичном договоре можно не составлять акты (так кажется разъясняла налоговая) и в этом случае подтверждением оплаты и потребления услуг заказчиком будет платёжная инструкция из банка, на других сайтах написано что составлять акты нужо обязательно, хотя бы единоличные. 3) Какую валюту указывать в актах если публичный договор в бел.рублях, но оплатили его в валюте по курсу (что договор позволяет). Предполагаю, что в актах нужно указывать сумму в бел. рублях после пересчёта по курсу НБРБ в день оплаты и составления акта. Или всё же сумму в валюте, в которой оплачивал заказчик? 4) При расчёте налоговой базы и ведении КУДИР, какую дату использовать для платежей в валюте? В публичном договоре написано, что датой оплаты по договору считается дата списания денег с карты заказчика. Так вот — рассчитывать налоги по курсу на день оказания услуги и списания денег с карты заказчика или на день поступления валюты в банк (через 3 дня)? Например — акт (или платёжная инструкция если акт не нужен) от 10 числа (в этот день была фактическая оплата и была оказана услуга, но деньги ещё не пришли в банк), а на расчётный счёт деньги пришли 13-го. 5) При расчёте внереализационных доходов учитывается разница между курсами в день поступления денег в банк и днём их обмена на рубли или межу днём акта и днём обмена?

Ответ 10-6 2021. Надо понять что при таких условиях будет как приём инвалюты так и приём бел рублей при обязательстве выраженном в иностранной валюте.

Если условиями договора предусмотрена оплата иностранной валютой и клиент рассчитывается именно иностранной валютой- то валютная выручка (это не обязательство выраженное в инвалюте когда расчёт по курсу идёт в белорусских рублях). Обратите внимание что приём инвалюты запрещён от валютных резидентов РБ, в том числе граждан РБ проживающих за границей. Акт выполненных работ составляете в инвалюте. Отражаете в КУИДИР по курсу на дату поступления на счёт и с этой даты и этого курса считаете курсовые разницы, см. выше статью. То что указано в договоре это ваши отношения между собой, а по налоговым отношениям реальный доход когда деньги поступили Вам на счёт.

Когда рассчитываются в бел рублях эквиваленте сумме инвалюты в договоре — это обязательство выраженное в ин валюте. См. статью ОБЯЗАТЕЛЬСТВА ВЫРАЖЕННЫЕ В ИНОСТРАННОЙ ВАЛЮТЕ, курсовые разницы в данном случае на возникают. Акт составляете в белрублях с указанием эквивалента в инвалюте.

Акты надо составлять, может гте-то на сайте старая информация, но по комментариям налоговой акты нужны. См. запить ИП И ИНТЕРНЕТ ДОХОДЫ. Но работать надо — составляйте единолично хотя это и неправильно. Принцип учёта выручки желательно — «по оплате».

Вопрос 10-7 2021.

Являюсь ИП, работаю с контрагентами из Европы.

Договор заключаю на условиях предоплаты за оказанные услуги в размере 100% (в евро). После подписания счета и протокола согласования цены происходит предоплата. Акт выполненных работ подписываем тем же месяцем что и выставлен счет. Принцип отражения выручки — принцип оплаты.

Вопросы:

1. Правильно ли я отражаю учет выручки заполняя только п.2 Ч.2 Раздела 1 КУДИР?

2. Как отражать внереализационные доходы за отчетные периоды и за год, если обменный курс постоянно меняется, а обмен валюты со счета происходит по мере необходимости и в разных количествах?

Ответ 10-7 2021. Правильно заполняется только п. 2 части 2 и с него данные переносятся в часть 1. А внереализационные доходы (в том числе положительные курсовые разницы) отражаются в КУДИР каждую дату их получения. Например, получили 10.01.21 600 долларов кур был 2.5, продали 02.02.21 100 долл. курс 2,4 т.е. отрицательная разница в КУДИР не отражается, далее продали 07.02.21 100 долл. курс. 2.6, есть положительная разница ы КУДИР в части 1 датой 07.02.21 и отдельной строгой отражаете внереализационный доход 10,00 бел руб., далее продали 03.03.21 ещё 100 долл. курс 2.7, в части первой по дате 03.03.21 года отражаете 20,00 бел. руб. И так пока все 600 долларов не продадите, далее берёте следующее поступление валюты.

Вопрос 10-8 2021. Здравствуйте, такой вопрос. Если я ИП, проживаю в РБ, хочу получать оплаты от физ. лиц из России онлайн, через эквайринг, продажа онлайн курсов. То какой налог будет из-за границы. Понятно что при получении оплаты от физ лиц из Беларуси, это 6 процентов, а сколько надо будет заплатить ,если средства переводят физ. лица из РФ?

Ответ 10-8 2021. Налог будете платить как ИП по той системе налогообложения которую применяете, если УСН то сейчас 5%. А по 2022 году пока не ясно, скорей всего 6% УСН, а если это услуга, то с 2022 для ИП по нет УСН.

С 2023 года будет налог на профдоход 10%, включая ФСЗН.

Вопросы по учёту валютной выручки с 2022 года

Вопрос 1. . Есть белорусское ИП-исполнитель и российское ООО-заказчик. Между ними заключается договор на оказание услуг онлайн. Работа без НДС. Вопросы:

1) Что необходимо иметь белорусскому ИП чтобы принять деньги от российского ООО, как происходит процесс взаимодействия (онлайн подписание актов и прочее) и какие есть нюансы при работе с иностранными заказчиками?

2) Не могу нигде получить вразумительный ответ какие еще взносы должно оплатить российское ООО при заключении договора с белорусским ИП и в каком размере. Дело в том, что для российского ООО белорусское ИП является физлицом иностранного государства и принцип работы отличается от того, когда оба контрагента находятся в одной юрисдикции. Есть ли примеры данных взаимодействий или где можно получить внятный ответ на это?

Ответ 1. Надо открыть валютный счёт ИП в российских рублях. Тут ещё зависит от системы налогообложения, по большинству услуг ИП с 2022 года не вправе применять УСН (надо знать вид деятельности). А так надо письменный акт выполненных работ (услуг) его можно получить по почте, но это очень так скажем строго, если надо работать, то на акте можно не зацикливаться, да будет нарушение учета, но будете работать получать деньги и потом может перейдёте в самозанятые а проверки налоговая сейчас практически не проводит, т.е надо работать и все платить с поступлений на счёт, если проверка будет (лет через 10…) то при налоговой проверке штраф за учёт практически всегда лают с актами или без. Но с 2023 года многие ИП уйдут в самозанятые и налоговая физически всех не проверит.

А вопросу по российскому ООО, точно не ответим (не сильно глубоко знаем российское право), надо знать статью Налогового кодекса РФ на которую они ссылаются при удержаниях, наше мнение что ничего не должны удерживать с ИП, есть налогообложение НДС по рекламным, маркетинговым услугам и т.п., но надо знать вид деятельности. А вопрос можете задать на сайте ФНС РФ (если будете задавать вопрос скинете нам ответ)

Пару вопросов по статье:

1) Доп. ответ. По НДС ничего не ведёте, смотрите только чтобы не превысить критерий выручки и не стать плательщиком НДС.

Речь идет про критерий по выручке для применения УСН? Если нет, поясните, пожалуйста.

2) Ставка одна 5%, внереализационные указываются в части 1 р. 1, статья по курсовым разницам https://nalog-belarus.by/?p=4305 ещё не доделана, пару дней и будет.

Ставка 5% в любом случае или, если я применяю ставку 3%, тк работаю по УСН с НДС, то и по внереализационным доходам я применяю ставку 3%?

Заранее благодарю!

Да, ошибка, ответ давали недосмотрев что с НДС. Всё поменяли в статье. Надо и заполнять раздел 6, и декларацию по НДС, и подключить электронной декларирование, т.к. по НДС только электронная декларация и надо выставлять ЭСЧФ до 20 января, выделять в накладных НДС по ставке 0.

Добрый день!

Из статьи я поняла, что Резидент РБ (ИП) не может принимать валютную выручку от Резидента РБ (ФЛ, гражданин РБ), находящего за пределами страны. Это правило работает и в случае, если гражданин РБ, проживающий на территории др.страны, имеет еще и гражданство/внж страны, в которой проживает? Или в таком случае валютные платежи принимать можно?

Заранее спасибо за ответ!

Получается так, наш закон не делает исключения для лиц с двойным гражданством и для лиц проживающих за рубежом. Одно условие — наличие гражданство РБ.

Но есть ещё и действие закона в пространстве, закон распространяет действие на территорию РБ, если за рубежом два гражданина РБ расчитаются в валюте нарушения нет.

ЗАКОН РЕСПУБЛИКИ БЕЛАРУСЬ 22 июля 2003 г. № 226-З

О валютном регулировании и валютном контроле

7. Резиденты: физические лица – граждане Республики Беларусь, а также иностранные граждане и лица без гражданства, имеющие вид на жительство в Республике Беларусь;

Статья 11. Использование иностранной валюты, ценных бумаг в иностранной валюте и платежных документов в иностранной валюте при проведении валютных операций между резидентами

Запрещается использование иностранной валюты, ценных бумаг в иностранной валюте и (или) платежных документов в иностранной валюте при проведении валютных операций между резидентами, за исключением случаев, установленных настоящим Законом и иными актами валютного законодательства.

В отношениях между юридическими лицами – резидентами при осуществлении валютных операций разрешается использование иностранной валюты, ценных бумаг в иностранной валюте в случаях:

привлечения на временной основе средств в бюджет, возврата этих средств и процентов за пользование ими в соответствии с законом о республиканском бюджете на очередной финансовый год и решениями областных и Минского городского Советов депутатов о бюджете на очередной финансовый год;

осуществления платежей из бюджета на цели, определенные законом о республиканском бюджете на очередной финансовый год и решениями областных и Минского городского Советов депутатов о бюджете на очередной финансовый год.

В отношениях между физическими лицами – резидентами, не выступающими при проведении валютных операций в качестве индивидуальных предпринимателей, разрешается использование иностранной валюты, ценных бумаг в иностранной валюте и платежных документов в иностранной валюте в случаях:

дарения (в том числе в виде пожертвований), а также отмены дарения;

предоставления займов, возврата займов и процентов за пользование ими;

передачи на хранение и их возврата.

Добрый день.

ИП, УСН без НДС 5%, по оплате

учет в КУДИР, услуги грузоперевозки

Помогите, пожалуйста, разобраться

как правильно отразить в КУДиР поступление валютной выручки в данном случае:

Акт от 22.07.20 на сумму 273,44 бел.руб. (Справочно 100 EUR).

По договору – сумма в евро, оплата по курсу НБ РБ на дату оплаты.

Курс НБ РБ на 22.07.20 = 2,7344 бел.руб. за 1 EUR.

Оплата поступила 04.09.20 на белорусский счет в размере 312,56 бел.руб. (100 EUR по курсу НБ РБ на 04.09.20 — 3,1256 бел.руб. за 1 EUR).

В Р1Ч2П1 я ставлю:

в графе 2 сумму акта 273,44 бел.руб.,

в графе 4 сумму в иностранной валюте 100 EUR,

в графе 22 сумму оплаты 312,56 бел.руб.,

тогда в графе 29 остается отрицательное число (переплата 39,12 бел.руб. за счет курсовых разниц).

В Р1Ч1 я добавляю строку «Поступление курсовых разниц» от 22.07.20 и в графе «Внереализационные доходы» вношу 39,12.

Правильно ли я заполняю в данном случае в Р1Ч2П1 и Р1Ч1?

По Р1Ч2П1 смущает остаток в графе 29. Можно его просто исправить на 0?

ответ по ссылке https://nalog-belarus.by/?p=7624

Очень благодарна Вам за подробный ответ, теперь все встало понятно!

Добрый день!

Помогите разобраться в следующей ситуации:

Я ИП по усн с февраля 2021 года — заказчик компания из США

у меня по договору предусмотрены три оплаты: 1350 USD — февраль , 1800 USD — март , 1800 USD — апрель. Оплата поступает после акта выполненных работ, в которых отражены эти суммы. Но в банк она уже приходит за минусом комиссии банка-кореспондента -минус 15 евро, т.е. по факту поступления средств в марте за февраль сумма получилась 1 332.07, а в апреле за март — 1 782.34.

Не будет ли это проблемой для налоговой, что поступления меньше, чем в акте?

Доброго времени Суток, Ирина

Надо в учёте КУДИР отражать выручку по актам выполненных работ и в графе акта и в графе оплаты одинаковую, всю сумму с комиссией (т.е. 1350 1800 1800) по дате поступления на счёт переводить в бел рубли. И налог заплатите с суммы по актам выполненных работ. И надо определиться с учётом по отгрузке или по оплате, см. статью https://nalog-belarus.by/?p=1187

Добрый день, ИП, УСН 5%, учет по оплате. Оказываю консультационные услуги иностранным компаниям. Одна оплачивает после выставления акта, другая компания платит по предоплате указанную в договоре сумму. В первом случае курс считается на день поступления денег на счет, а во втором (где предоплата) — на дату акта? Спасибо!

Добрый день. Согласно п. 5.4 Инструкции о заполнении КУДИР, валюту в BYN в графе 2 и 29 надо отражать по курсу на дату акта. Подскажите, как быть если была частичная оплата и часть пришла в след году? Возможно лучше брать курс на дату оплаты там и там?, т.к. ИП на УСН без НДС по оплате, и так суммы в белках будут сходиться. Но в конце года курс оплаты еще неизвестен, и тогда непонятно как рассчитать «Неоплаченную стоимость отгруженных товаров» в графе 29

Доброго времени суток, Артём

Вы же по графе 2 и гр. 29 налог не считаете, фактически отражение в этих графах условное. А считаете выручку по графам каждого месяца (переносите данные в ч. 1 р. 1), там (графе месяца оплаты или частичной оплаты) отражаете суммы по курсу на дату поступления (оплаты), т.е. реальные суммы которые Вам поступили. В гр. 4 указываете сумму в валюте и именно с этой суммой должны сойтись данные поступлений по месяцам (при переводе по курсу), а с гр. 2 они сходится не должны. Да будет несоответствии сумм в бел руб, но они недолжны соответствовать. И в гр. 31 ставите сумму не оплаченную в валюте, а в гр. 29 эту сумму в бел. руб. по курсу на дату отгрузки.

графы 2 и 29 пункта 1 заполняются в белорусских рублях путем пересчета иностранной валюты по официальному курсу Национального банка Республики Беларусь, установленному на дату отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав;

Подскажите, более менее разобрался , но не совсем понятен один момент. Ип усн без ндс. Продажа б/у запчастей. Многие из рф интересуются можно ли оплатить по безналу. С оплатой все понятно более менее (счет в росс рублях, оплата приходит, фиксируем по нацбанку доход, если накладную выписываем в другой день, то курсовая разница, если накладная в тот же день, то курсовой разницы не будет).

А вот с отгрузкой не совсем понятно как поступать. Обычно физлицам отпрааляем транспортной компанией (сдэк, и тд). А вот если оплата будет по безналу, то кто нам подпишет накладную? Или когда отправляем товар например сдэком, то работник сдэка в накладной подписывает в ттн графу перевозчик принял, и подпись получателя на накланой нам уже не нужна? Или как?

Доброго времени суток, Виктор

Если товар забирает курьер, то накладной не надо, если сами завозите в почтовую службу, то накладная выписывается от склада ИП до почтового отделения. См. запись https://nalog-belarus.by/?p=3639 а так все аналогично.

в КУДИР разнесете документ о передаче товара почтовой службе.

ИП определяет выручку в порядке установленном главой о подоходном налоге а не главой о УСН

ст. 199

11. Доходы плательщика, полученные в иностранной валюте, пересчитываются в белорусские рубли по официальному курсу, установленному Национальным банком на дату фактического получения доходов, если иное не установлено настоящим пунктом.

(в ред. Закона Республики Беларусь от 29.12.2020 N 72-З)

В случае получения индивидуальным предпринимателем в иностранной валюте предварительной оплаты, аванса, задатка пересчет иностранной валюты в белорусские рубли производится по официальному курсу белорусского рубля к соответствующей иностранной валюте, установленному Национальным банком на:

(в ред. Закона Республики Беларусь от 29.12.2020 N 72-З)

дату получения предварительной оплаты, аванса, задатка, — в части стоимости товаров (работ, услуг), имущественных прав, равной сумме предварительной оплаты, аванса, задатка;

дату фактического получения дохода от реализации товаров (работ, услуг), имущественных прав, — в остальной части стоимости товаров (работ, услуг), имущественных прав

Здравствуйте! Помогите разобраться, пожалуйста!

Подскажите, пожалуйста, как считать курсовые разницы если ип с 2022г на подоходном налоге. До этого было усн. На 31.12.2021или 01.01.2022 у меня насобиралась сумма 6000$ (в течении 2021г валютная выручка не продавалась, а копилась и состояла из многих мелких поступлений).

А 18.03.2022г я уже продаю 3000$. Как посчитать курсовую разницу? Брать курс нбрб на 01.01.2022 и от этих 6000$ и считать положительную курсовую разницу между курсом нбрб 01.01.2022 и курсом банка на 18.03.2022г?

Или разделять все прошлогодние поступления в пределах 3000$ смотреть курс нбрб и сравнивать с курсом на 18.03.2022?

Доброго времени суток, Алёна

Когда валюта долго у ИП на счетах большая вероятность что будут ошибки, но тут мелочи всё равно проверки налоговой редкие, к проверке и сроки давности пройдут 3 года,

сейчас у Вас 6000, продали 3000 и осталось 3000

правильно надо сначала выбрать по датам все поступления на 6000

и по первым 3000 сравнить курсы с 18.03.2022 есть ли курсовая разница

при этом берёте курс НБРБ на дату поступления средств в валюте, т.к. по этому курсу платили налог при УСН, т.е. надо разделять все поступления

а курс на 18.03.22 берёте на НБ а том по которому реально продали валюту

а первые 3000 из 6000 берете, т.к. у Вас ещё 3000 на счёту останутся и по ним надо будет потом при их продаже смотреть курсовую разницу

лучше конечно делать табличку и прикладывать сравнение чтобы потом не забыть как считали

Спасибо большое! Очэнь интэрэсна!

Сегодня удалось дозвонится по этому вопросу до горячей линии налоговой, но они утверждают, что такого рода переоценка не обязанность, а право.

Главное — это разница при продаже валюты между курсом нбрб и коммерческим курсом банка на день совершения операции…

я тут не совсем согласен, курсовые разницы в ст. 205 отражены ка прочие доходы и прочие расходы а не как вот именно курсовые разницы (таким словом), а отклонение между курсом НБ и коммерческим курсом банка — это другой пункт

но по курсовым разницам всегда ошибки…, это не страшно

налоговая по актам досчитывает когда методику по основному налогу увидит нарушенную, тогда будут суммы и за несколько лет для ИП больно, а это мелочи

Да, согласна. Поэтому сегодня и посчитала разницу между курсом поступления выручки по нбрб и коммерческим курсом банка на дату продажи. Верно? Табличку сделала, без нее нереально потом будет.

Скажите пожалуйста , а отрицательные курсовые разницы учитывать? Затрат нет, только 20% беру. И переоценку остатка валюты на 31.03 не делала. При продаже только.

отрицательные курсовые разницы относятся к прочим расхода, а так как берётся 20%, то и они отдельно уже не считаются

на 31.03 не надо делать переоценку валюты, ИП не делают по ст. 205 НК квартальные переоценки

для ИП сложность когда на общем порядке (на УСН такого не было) есть предоплата и валюта на счёте хранится до составления акта выполненных работ, вот на эту дату надо смотреть курсовые разницы (и тут вот сложность т.к. математика не сходится т.к. 20% и нет отрицательных курсовых разниц…), только тоже с УСН ушли и тут не всё понятно…

а если нет предоплат, то в принципе только курсовая разница при продаже валюты и всё

Здравствуйте! Помогите, пожалуйста, разобраться!

Я ИП с 2022г на подоходном налоге. До начала 2022 года вся полученная валютная выручка в российских рублях оставалась на счету. Ничего не продавал. А в этом году все, что поступает, тут же и продаю (при этом старые накопления остаются нетронутыми). Как правило курс продажи меньше, чем поступления, поэтому курсовые разницы отрицательные. Поэтому их не учитывал во внереализационных доходах. Но прочитав предыдущий пост, задумался, правильно ли я делаю. Могу ли я курс проданной валюты сравнивать со вновь поступившей или должен брать курсы по порядку поступления валюты на счет. То есть учитывать те курсы, которые были несколько лет назад?