ИП такси может уплачивать как единый налог, так и быть плательщиком налога при упрощённой системе налогообложения или уплачивать подоходный налога.

26.12.2022 Жали все что с 2023 года такисты смогут стать самозанятыми с уплатой налога на профдоход, но пока нет.

Вопрос 14.02.2022 2021-ИП на УСН 2022- ИП вынужденно на ОСН. Вид деятельности: Яндекс-такси

На собственном авто. По авто плачу кредит. Авто использую как для работы в Яндекс так и для личных целей.

Подскажите какой мне нужно вести документооборот? Что я могу положить в затраты? Каким образом положить туда топливо и каким объемом (так как я авто использую и как личное и для работы)?

Могу ли я платежи по кредиту занести в затраты? если да то только проценты или только основной долг. или и то и то?

Ответ 14.02.2022

Разъяснение МНС 21.01.2022 № 3-1-8/00179 (с 2023 упрощенки нет для ИП)

Пример. Индивидуальный предприниматель в январе 2022 г. оказывает услуги такси с использованием электронного сервиса. Предпринимателем с компанией «Uber ML B.V.» заключены:

соглашение, согласно которому индивидуальный предприниматель получает возможность посредством электронного сервиса искать, получать и выполнять заказы на перевозку пассажиров автомобилями- такси; за оказанные ему компанией «Uber ML B.V.» услуги уплачивает сервисный сбор. Компания «Uber ML B.V.» перечисляет индивидуальному предпринимателю стоимость услуг по перевозке, оплаченных в безналичном порядке пассажирами;

договор об оказании информационно-рекламных услуг, согласно которому индивидуальный предприниматель оказывает компании ««Uber ML B.V.» информационные и рекламные услуги.

В целях налогообложения оказание индивидуальным предпринимателем информационных и рекламных услуг следует классифицировать как услугу.

В этой связи, с января 2022 года индивидуальный предприниматель не вправе будет применять УСН в отношении всей предпринимательской деятельности, включая перевозки пассажиров автомобилями-такси.

А вот по Яндекс-такси нет такого разъяснения, но они объединены и если договор заключён с Убер, то действуют правила Убер.

По учёту на ОСН, проще всего вести только одну книгу учёта доходов и расходов и применить расходы в размере 20% от выручки. Можно конечно вести учёт всех затрат, но если что-то неправильно документально оформите налоговая потом просто снимет эти затраты при проверке, достаточно непросто вести учёт и по топливу и по амортизации. Как вести учёт топлива есть в журнале Консультант предпринимателя 10 номер за 2021 год, можете оформить подписку на электронную версию именно за этот месяц и пользоваться журналом. А по кредиту затрат не будет, вообще по основным средствам в затраты включается амортизация, а тут ещё и затраты на приобретение авто не понесены…

Да это я отстал от жизни. Если договор заключён с Убер, то там будет условия по оказанию услуг Уберу и нет права на УСН.

Есть учёт 20%, и вести только одну книгу учете доходов, есть учёт реальных затрат надо будет принять решение ИП о нормах расхода топлива, вести по автомобилю карточку учёта топлива, вести книгу учёта сырья и материалов, заключить договор от имени ИП на приобретение топлива (по карточке), потом все данные переносить в книгу доходов и расходов.

И вот если ха 1 кв. примените 20%, или не учтёте в расходах топливо, то потом можете представить уточнённые декларации и поменять с 20% на реальные расходы, или наоборот, или взять в затраты суммы ранее не просчитанные. И так можно сделать через несколько лет, до налоговой проверки.

Тема непростая, надо отдельная статья.

И можно надеяться что таксистов с 2023 отнесут к самозанятым с уплатой налога на профдоход, но будет ясно в конце года.

ИП такси на УСН (С 2023 ГОДА ИП НЕ МОГУТ ПРИМЕНЯТЬ УПРОЩЁНКУ, ТОЛЬКО ПОДОХОДНЫЙ НАЛОГ)

Вопрос. Здравствуйте. Открыто ИП. Являемся партнёрами Яндекс. такси. Оплата по поездкам по безналу приходит раз в неделю на р/сч. Поездки по наличным — пробивают по кассе. Как заполнять КУДУиР (Раздел )?

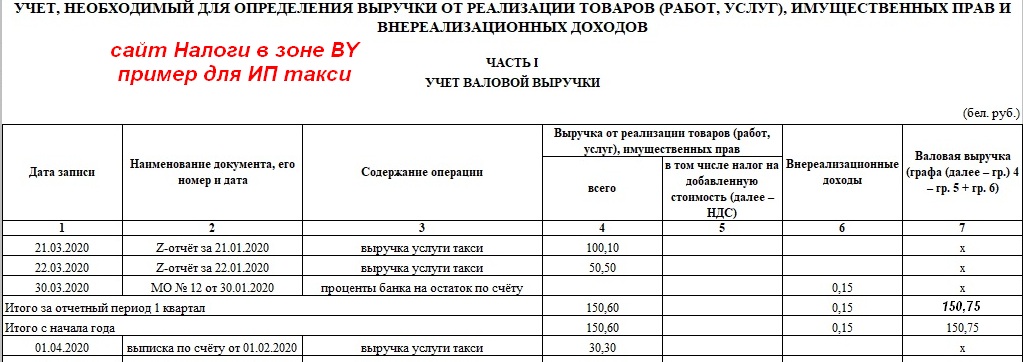

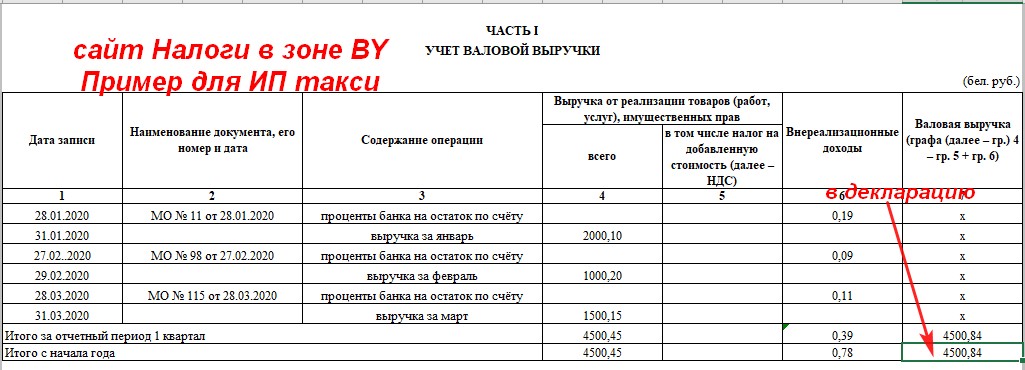

Более полно на сайте порядок учёта при УСН описан в статье ЗАПОЛНЕНИЕ КУДИР. Так как статья уже большая отдельно выделим пример заполнения КУДИР ИП таксистами.

Наиболее целесообразно применять упрощённый учёт в соответствии с пунктом 4.4. Инструкции о заполнении КУДИР: ИП (за исключением ИП, отражающих выручку от реализации по принципу оплаты и получивших предварительную оплату (авансовый платеж, задаток) за товары (работы, услуги), имущественные права) вместо заполнения пункта 1 части II раздела I книги учета доходов и расходов и отражения в графе 4 итоговых показателей вправе отражать выручку от реализации любым из следующих способов:

- в графах 1 — 4 части 1 раздела 1 КУДИР — каждую операцию, в связи с которой выручка от реализации подлежит отражению в составе валовой выручки для целей исчисления налога при УСН;

- в графе 4 части 1 раздела 1 КУДИР — отдельной строкой по состоянию на конец каждого месяца сумму всех операций, совершенных за месяц, в связи с которыми выручка от реализации подлежит отражению в составе валовой выручки для целей исчисления налога при УСН.

Пример. ИП таксист работал в марте 21.03 (выручка по КСА 100, 10 р.) и 22.03 (выручка по КСА 50,50 р.), 01.04 на счет ИП Яндекс.такси перечислил 30,30 р., но банк удержал комиссию 0.30 р. и на счёт зачислил 30,00 р.

Первый вариант

Считаем данный вариант более приемлемый, так как видна вся учтённая выручка.

МО — мемориальный ордер банка.

Выручка поступившая на счёт отражается при УСН по дате поступления на счёт, для единщиков выручка от ЯНДЕКС.ТАКСИ отразится в мае, а не в июне.

Второй вариант

Наёмные водители в такси

Вопрос 1. Добрый день. Без предыстории перейду к сути. Есть сейчас на рынке РБ таксопарки-партнеры Яндекс.Такси, которые набирают водителей. С ИП у них один договор, с остальными — договор подряда или трудовой. У водителей все заказы и заработок отображаются в приложении Яндекс.Таксометр. Там же указывается комиссия Яндекса и таксопарка. На счет таксопарка приходят деньги за вычетом комиссии Яндекса. Большая часть компаний-партнеров Яндекса работает на УСН без НДС. Как понимаю, со всех поступивших средств на УСН таксопарк выплачивает налог в 5%. Далее от этой суммы забирает свою комиссию. От остатка выделяет ФЗП, перечисляет ЗП на карточку оформленным сотрудникам и работающим по договору подряда, делает все соответствующие отчисления в ФСЗН и тд. Все верно? Если да, то каким образом сейчас эти компании выплачивают таксистам всю заработанную сумму лишь минус свой процент?

Т.е. у таксиста в приложении показывает, например, 100 BYN. Комиссия Яндекса 23%, а таксопарка — 6%. Таксисту на личную карту (отмечу, что не зарплатную, а личную) перечисляют 71BYN. Как так? Даже если директор компании просто со своего кармана через банкомат переводит деньги (речь не идет сейчас о зп в конвертах), разве он не оказывается в убытке? Ведь ему на счет со 100 BYN приходит 77BYN. С них платит 5% по УСН, а потом для вывода дивидендов еще 13% подоходного. 77*0.95*0.87=63,6405BYN. А перечислил водителю в обход налогов и прочего 71BYN. Тем более сейчас в налоговую поступают сведения о всех выполненных заказах в такси — скрыть факт наличия водителя и дохода нереально. Либо действют сейчас какие-то льготы, а налог при УСН платится не с доходов(всего поступившего от Яндекса), а с доходы минус расходы (поступившее от Яндекс минус зарплата)?

Ответ 1. По налогу с таксопарка, он платит 5% только со своей выручки, т.е. по Вашему примеру с 6% т.е. 100р. х 6% х 5% = 0,3 р. Применяются договора аналогичные договору комиссии и налог платится с комиссионного вознаграждения.

Если говорить про зарплату таксиста то расчёт как по трудовому договору, так и по договору подряда одинаков. Если в качестве зарплаты на карту перечислено 71 р. , таксопарк до перечисления должен удержать 13% подоходного и 1% взносов в ФСЗН, т.е. работник на руки получает от начисления 86% (если не применяются налоговые вычеты, например стандартные). Т.е. начислено должно быть 71/86х100=82,56. Кроме того таксопарк за счёт своих средств должен перечислить 34% в ФСЗН и 0,6% в Госстрах, т.е. 82,55х34,6%=28,56р. Получается «МЫЛО». Такое возможно только если заказчик платит больше чем отражается в приложении Яндекс.Таксометр. Для ИП проще если таксопарк перечисляет ИП он не удерживает ни какие суммы.

Уточните уплачивает ли за Вас таксопарк за Вас пенсионные взносы и перечитайте договор подряда с таксопарком. Льгот по уплате подоходного налога и пенсионных взносов нет.

См. статью. РАБОТА ПО ДОГОВОРУ ПОДРЯДА

Вопрос 2. Добрый день, хочу подработать в Яндекс такси на своём авто как физ. Лицо, т.е. от таксопарка. Яндекс берет 23%, таксопарк берет по разному от 10 и более %, смотря какой таксопарк. Надо ли мне подавать сведения о доходах в налоговую и платить, или это все на себя берет таксопарк?

Ответ 2. Вы можете работать так только будучи ИП. Второй вариант, когда таксопарк берёт Вас на работу по трудовому договору или договору подряда, в обоих случаях таксопарк должен удерживать 13% подоходного налога 1% взносов в ФСЗН, а также уплачивать за счёт собственных средств 35% за Вас пенсионные взносы, если этого таксопарк не делает, то это нелегальная работа.

Вопрос 3. Я как ИП по договору с компанией UBER осуществляю перевозку пассажиров на легковом автомобиле. Компания UBER перечисляет мне плату за эти услуги на расчетный счет за минусом суммы сервисного сбора. Раз в квартал я уплачиваю налог в размере 5% от суммы, поступившей мне на расчетный счет от компании UBER, так как выбрал принцип оплаты налога «по поступлению выручки». В Акте выполненных работ компанией UBER указывается следующая информация 1. Расшифровка платежа за отчетный период:

1. Плата, причитающаяся Заказчику за перевозки пассажиров и багажа, оплаченные по безналичному расчету за отчетный период — 1497.42

2. Сервисный сбор, подлежащий удержанию при перечислении Платы за отчетный период — 389.59

Итого подлежит к перечислению за отчетный период — 1107.83.

То есть я уплачиваю 5% от суммы 1107,83. Правильно ли я делаю? Или нужно уплачивать 5% от суммы 1497,42, а сумму сервисного сбора 389,59 считать своими затратами? Заранее благодарен за помощь, спасибо.

Ответ 3. Налог уплачивается с сумму 1497, 42 и эта же сумма должна отражаться в КУДИР. Сервисный сбор действительно является затратами, но при УСН затраты не учитываются, налог платится с валовой выручки.

Вопрос 4. Доброго времени суток! Работаю в такси под перевозчиком. Машина своя. Хотел бы открыть ИП и работать на себя. Подскажите, какие выплаты и по сколько меня ждут, если работать по упрощенной системе налогообложения?

Ответ 4. Платить будете:

- налог 5% от выручки без учёта затрат

- взносы в ФСЗН примерно 60 долларов в месяц (на сегодня 146 руб.) см. статью ИП ФСЗН

- налоговая будет требовать (необязательно) подключение к системе электронного декларирования для представления деклараций через интернет, это примерно 90 руб. на два года

- надо купить кса с таксометром и платить примерно 10 руб. в месяц за его техническое обслуживание

- надо открыть счет и возможно платить за обслуживание и % от оборота (в разных ьанках разные условия), см. статью СЧЕТ ИП

- плата за медосмотры

Вопрос 5. Какие налоги и как платить ,если открываю ИП в регионе под свою службу такси.

Ответ 5. Тут возможно только одна система налогообложения ИП — подоходный налог 16% с чистого дохода (доход минус расходы), но можно не считать расходы а применить вычет 20%, тогда реально с выручки будет 12,8%, ну и кроме того надо будет платить пенсионные с ИП около 60 долларов в месяц пенсионные. См. записи

Добрый день. ИП- перевозчик заключил агентский договор с организацией-партнером Яндекс.Такси (Убер). Этот ип-ник является участником данной организации (50% доля в УФ). По агентскому договору организация-партнер Яндекс.Такси удерживает свой % вознаграждения от перечисленной Убером суммы, а остальное зачисляет на р/с ип-ка. Подскажите, пожалуйста, имеет ли право ИП применять УСН или все же те деньги, которые приходят от организации-партнера подпадают под подоходный налог (ч. 2 подп. 1.2.1 ст. 326 НК, как доходы ИП от компаний, в которых он является участником)?

ИП не является участником ни Яндекс ни Убер. Поэтому да, усн без НДС, 5%

Здравствуйте, подскажите пожалуйста возможно ли отнести на затраты при ОСН (такси) — установку ГБО метан ( в услугу входят материалы и работа).

Какие затраты можно отнести на расходы при ОСН ( при учете расходов и доходов ) в деятельности такси?

Работаю как ИП в Убер. Налоги плачу по УСН. Хочу нанять водителя по договору подряда. Хочу узнать какой процент налога я должен платить за работника 5% или 13%?

Доброго времени суток, Джек

С зарплаты наемного будете удерживать 13% подоходного и 1% ФСЗН, т.е. если зарплата 1000, на руки 840 (без учета льгот), 130 налоговой и 10 ФСЗН.

Плюс за счет своих средств 35% ФСЗН и 0,6% Белгострах.

Поэтому при зарплате 1000 заплатите:

— работнику 840

— подоходный 130 за счет работника

— 10 ФСЗН за счет работника

— 350 ФСЗН за свой счет

— 6 в белГосстрах за свой счёт

Если работник сам зарегистрирует ИП, то будет платить 5% УСН и 60 долларов ФСЗН ежемесячно. Так даже делают крупные предприятия, но в последнее время финмилиция возбуждает уголовные дела за такую фальсификацию.

См. статью РАБОТНИКИ ИП https://nalog-belarus.by/?p=4670

—

К примеру я как ИП нанял работника по договору подряда в Убер. Он работает месяц. Зарплата сдельная, как заработает. Как правильно его рассчитать? К примеру валовая выручка его 2000 рублей. Убер забрал 27%(540р) и с остатка (1460р) я забрал 13% (189,8р) из которых 5%(73р) налог по УСН. Осталось 1270 р которые заработал водитель. С них я должен заплатить 13%(165р) налог за работника и выплатить ему 1105. (Хотя тут не понятно, я заплатил УСН 5% и ещё за работника должен оплатить 13%?) Так-же должен со своего кармана оплатить ФСЗН 35,6% (452,12р) Получается я взял с него 189,8р (из которых 73р оплатил налог усн), а отдал фсзн за него 452,12. Получается я в минусе 189,8-452,12=-262,32 рубля. Правильно излагаю? Второй вариант: допустим у меня с ним договор подряда где прописана его зарплата (какую минимальную зарплату можно прописать в договоре?) 400 рублей. Вычитаю 13% налог (52 р) отдаю ему 348 рублей. С его выручки 1270 остаётся 922р и я чтобы не платить с них 13 % отдаю их ему на руки. Я с них плачу только 5% по УСН. Правильно излагаю? И ещё. Как должен происходить расчёт водителя?Мне нужно всю выручку забирать у него каждый день и хранить у себя, а конкретного числа допустим 25 рассчитывать. Или просто он сам зарабатывает, выручка остаётся у работника, а я автоматически забираю процент с заказов и с этих процентов произвожу выплаты в налоговую и фсзн?

И по договору подряда и по трудовому договору налоги, ФСЗН и белгосстрах исчисляются одинаково.

Да «зарплатные налоги» доходят до 50% выручки, поэтому и скрывают реальную зарплату.

У наемного работника нет его выручки, а есть доход который он принес ИП.

Валовая выручка — это выручка ИП и с этой выручки ИП платит 5%, вне зависимости есть или нет у него наемные лица (тут разные налоговые базы, например предприятия платят свои налоги до 50% со своей выручки и еще с работников до 50% с их зарплаты, тут конечно не 100% так как разные базы).

Т.е. с 2000 Вы заплатите 100 р. налога (5%).

Вы должны забирать выручку и если оставляете выручку работнику оформлять как зарплат и в тот же день платить подоходный налог. Можете выплачивать зарплату раз в месяц можете каждый день, но тогда каждый день перечисление подоходного.

13% и иные платежи Вы платите не с остатка, а с той суммы которую договорились выплачивать работнику, это может быть и 1000 и 100 рублей.

Т.е. чтобы не было убытков надо уменьшить зарплату работнику.

Вы налог платите с дохода работника а не со своих процентов (а так кто будет с его дохода налог и взносы платить), вот если бы Вы сдавали ему в аренду машину, а он сам был бы ИП и работал сам на убер, то Вы бы платили налог с аренной платы.

Здравствуйте, подскажите пожалуйста что изменилось с 01.01.2022 для ИП Яндекса такси, какой налог они сейчас платят??

Доброго времени суток, Анастасия

с 2022 ИП по оказанию услуг такси могут быть только на подоходном налоге 16%, возможно с 2023 года будет самозанятость с уплатой 10%

Вот выдержка из письма Министерства по налогам 21.01.2022 № 3-1-8/00179

Пример. Индивидуальный предприниматель в январе 2022 г. оказывает услуги такси с использованием электронного сервиса. Предпринимателем с компанией «Uber ML B.V.» заключены:

соглашение, согласно которому индивидуальный предприниматель получает возможность посредством электронного сервиса искать, получать и выполнять заказы на перевозку пассажиров автомобилями- такси; за оказанные ему компанией «Uber ML B.V.» услуги уплачивает сервисный сбор. Компания «Uber ML B.V.» перечисляет индивидуальному предпринимателю стоимость услуг по перевозке, оплаченных в безналичном порядке пассажирами;

договор об оказании информационно-рекламных услуг, согласно которому индивидуальный предприниматель оказывает компании ««Uber ML B.V.» информационные и рекламные услуги.

В целях налогообложения оказание индивидуальным предпринимателем информационных и рекламных услуг следует классифицировать как услугу.

В этой связи, с января 2022 года индивидуальный предприниматель не вправе будет применять УСН в отношении всей предпринимательской деятельности, включая перевозки пассажиров автомобилями-такси.

Здравствуйте, 2 года осуществлял деятельность такси на своем автомобиле с договором с Uber, ИП/УСН без НДС.

Сейчас на сайте «Главный бухгалтер» в статье от 20ого года наткнулся на информацию, что организации на УСН без НДС все равно должны исчислять и ОПЛАЧИВАТЬ НДС с сумм сервисного сбора UBER.

Ссылка: http://www.gb.by/aktual/nalogooblozhenie/yandekstaksi-uchet-v-organizatsiyakh-pri

Вопросов возникло 2:

1) Так ли это?

2) Какая ответственность предусмотрена за то, что не платил НДС и не подавал соответствующие декларации?

Заранее благодарю!

Доброго времени суток, Павел

ИП не надо платить НДС с сервисного сбора Uber, такое разъяснение есть в журнале Министерства по налогам КОНСУЛЬТАНТ ПРЕДПРИНИМАТЕЛЯ 12 ЗА 2020 год.

По юр. лицам да по другому.

Добрый день. Есть официальная работа, но на подработку устраиваюсь к ИП такси. Договор подряда лучше заключить или возможно работать без него. Требуется ли самостоятельно оплачивать, что-то налоговой и ФСЗН, или все автоматически платит ИП у которого планирую работать. С предыдущих статей выходит, что оплаченный заказ будет поступать ИП и он уже потом, допустим раз в неделю делает перечисление на карту. Вопрос: Могу ли я в случае оплаты наличными принимать их не имея кассового аппарата, или по определению надо брать только заказы с оплатой через приложения телефон. В случае контрольной закупки налоговиками и предложение с их стороны наличных денег, какие последствия ждут начинающего водителя такси, пытающегося улучшить свое материальное положение такими подработками. Заранее благодарен за ответ.

Доброго времени суток, Александр

Все налоги платит ИП и за наёмных лиц и подоходный и ФСЗН. Должен быть заключён либо трудовой договор либо договор подряда, подоходный и ФСЗН платится одинаково при заключении любого договора.

А за приём налички без КСА штраф дадут и Вам до 30 базовых и ИП до 50 базовых

Статья 13.14. Нарушение порядка приема средств платежа при реализации товаров (работ, услуг)

Прием средств платежа при продаже товаров, выполнении работ, оказании услуг без применения кассового оборудования или без оформления установленного законодательством документа в случаях, когда применение кассового оборудования не требуется, –

влечет наложение штрафа в размере до тридцати базовых величин, на индивидуального предпринимателя – до пятидесяти базовых величин, а на юридическое лицо – до ста базовых величин.

Добрый день. Могу ли я как физлицо на своем авто работать по договору подряда в таксопарке Яндекс?

ответ по ссылке https://nalog-belarus.by/?p=17859

Еслт сам Яндекс такие договора заключает, то можно. Янлекс крупная компания. Тут дело в том что они на контроле с госорганами и должны работать законно.

ООО получает наличную выручку от работы яндекс такси надо ли оформлять приходные кассовые ордера РБ и расходные, если зарплата выдается из кассы предприятия

ответ по ссылке https://nalog-belarus.by/?p=18408

А если работаешь в Яндекс доставке(курьером) можно ли использовать приложение профдоход?

Нельзя. И сам Яндекс это не допустит, т.к. у них небудет оснований для неудержанияс Вас подоходного налога и пенсионных.

А можно например быть самозанятым курьером в Яндекс доставке через фирму и при этом использовать приложение профдоход?

см. статью КУРЬЕРСКАЯ ДЕЯТЕЛЬНОСТЬ по ссылке https://nalog-belarus.by/?p=15437

Так нельзя, услуги можно оказывать только по заказам непосредственно физических лиц, с организациями нельзя работать.