Контроль расходов — это способ непрямого контроля доходов граждан.

Обзор ошибок граждан при даче пояснений, примеры пояснений, актуальный материал на 2023 год

Типовые ошибки при даче пояснений при проверке соответсвия расходов доходам граждан РБ

Не будте самоуверенными, большинство сумм которые Вы укажите в пояснениях налоговая может просто выкинуть!!!

Масимально указываете свои доходы с хорошим запасом!!!

1. ПРИМЕРЫ КОГДА НАЛОГОВАЯ НЕ ПРИМЕТ ПОЯСНЕНИЯ

— Заявлен подарок в долларах наличными от родственника проживающего во Франции, но в году дарения данный родственник в Беларусь не приезжал и соответственно не мог передать деньги. Вот перевод через банк примут.

— Заявлен подарок в долларах наличными от родственника проживающего во Франции, но в году дарения данный родственник в Беларусь не приезжал и соответственно не мог передать деньги. Вот перевод через банк примут.

— Заявлен подарок от не родственника проживающего в Беларуси в валюте, тут так — сделки в валюте между резидентами РБ запрещены (в валюте можно получить подарок от гражданина проживающего за рубежом и не являющегося гражданином РБ) и от близких родственников как проживающих в РБ так и проживающих за рубежом.

— Заявлен доход от продажи автомобиля при отсутствии копии договора. Возможно в налоговой и есть свдения в базе данных, но лучше прилагать копию договора и счёт-справки в которых указана цена.

— Заявлен доход от продажи автомобиля, переданного по доверенности.

— Не указаны правильные ФИО и адрес иностранного гражданина, также желательно указывать его гражданство т.к. как сделки в валюте между гражданами РБ запрещены.

— Заявлены доходы в виде денежных средств снятых со счёта, налоговая в этом случае включит в расходы и суммы пополнения счёта (в пределах сроков проверок), и если всё в пределах проверки, то реальный доход будет только в виде процентов.

2. ОШИБКА В 50% ДАЧИ ПОЯСНЕНИЙ

Налоговая расчёт составляет в программе и все валютные курсы переводятся автоматически. Расчёт налоговой на 20-24 листах, доходы и расходы у граждан как в бел. рублях так и в валюте, граждане не могут это правильно просчитать, представляют пояснения а им налоговая новый расчёт, гражданин видит что ошибся и может ещё представить пояснения о доходах, а ему говорят — ПОЯСНЕНИЯ ПРИНИМАЕМ ТОЛЬКО ОДИН РАЗ!!!

Как снизить риск такой ошибки:

— Заявлять доходы с запасом.

— Просчитывать все превышения как в бел рублях так и в валюте.

3. ПОЯСНЕНИЕ КОТОРОЕ В 100% СЛУЧАЕВ УМЕНЬШАЕТ ПРЕВЫШЕНИЕ РАСХОДОВ, ОШИБКА НЕ УКАЗАТЬ ЭТО В ПОЯСНЕНИЯХ

Это пояснения что все свои доходы ПЕРЕВОДИЛ В ДОЛЛАРЫ. Все доходы переводил в доллары. То что налоговая скажет а докажите, это просто берут на понт, не обязаны граждане записывать и хранить документы о покупке валюче, это не установлено законодательством.

4. ДОХОДЫ КОТОРЫЕ МОЖНО ВКЛЮЧИТЬ ВСЕГДА

Это доходы от сдачи дикороссов. Собирал и сдавал чернику. Можно заявить по 200 базовых в год. Ни каких документов налоговой представлять не надо. Но советую такие доходы заявлять именно как страховочные.

5. КАК ДАВАТЬ ПОЯСНЕНИЯ, ОШИБКА НЕ ДАВАТЬ ПОЯСНЕНИЯ САМОМУ

Лучше всего самому написать пояснения (предусмотрено и по протоколу опроса, но его пишет инспектор и невсегда добросовестно). Налоговая потом может взять пояснения по протоколу опроса и под камеру, берите с собой свои пояснения и всё сверяйте.

6. ДАРЕНИЕ ОТ БЛИЗКИХ РОДСТВЕННИКОВ

Дарение может быть на любую сумму, но надо учитывать что потом могут проверить родственника.

Дарение может быть в валюте. Лучше когда дарение в валюте, в расчёт налоговая поставит валюту и далее будет её пересчитывать в момент расходов по новым курсам.

Не всегда правильно указывать дарение одной большой сумму, лучше разбить по частям.

Данные правила не работают при признании гражданина незанятым в этономике (тунеядцем).

7. ОШИБКА В ОПРЕДЕНИИ ДАТЫ РАСХОДОВ

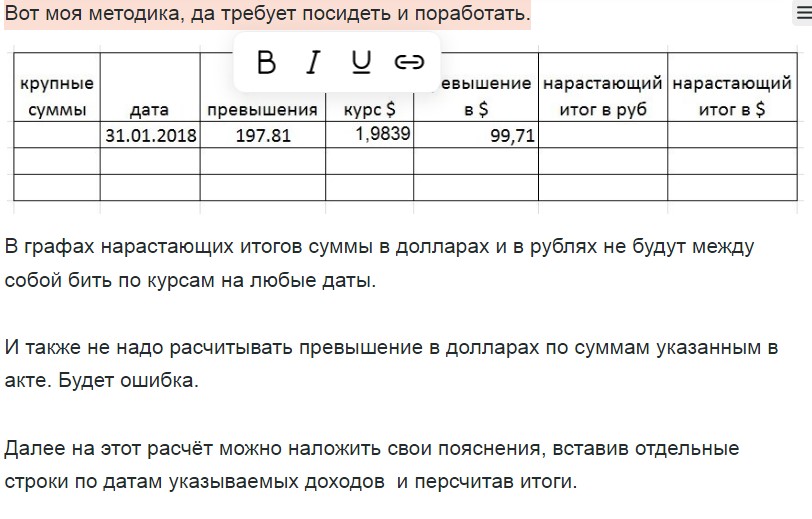

Смотря на расчёт граждане обычно смтрят на общие цифры по году. Это не правильно. Надо смотреть в последней графе на конкретные даты. Как правило эти даты совпадают с датами приобретения крупного имущества но могут быть и концом месяца если человек не работал и считают по бюджету прожиточного минимума.

Чтобы правильно дать пояснения с указанием доходо в долларах, а очень желательно указывать в долларах или если в рублях сразу указывать что купили валюту, надо знать и превышение в долларах.

Если превышение в долларах определить по сумме указанной в конце года и по курсу на концец года, то сумма в долларах будет меньше чем если постичтать превышения по курсам на конкретные даты (т.к. курс доллара по отдельным годам сильно рос). И пояснения дают с ошибкой, налог доначисляют.

Если превышение в долларах определить по сумме указанной в конце года и по курсу на концец года, то сумма в долларах будет меньше чем если постичтать превышения по курсам на конкретные даты (т.к. курс доллара по отдельным годам сильно рос). И пояснения дают с ошибкой, налог доначисляют.

Упрощённый расчёт. Можно взять сумму превышения в конце когда и разделить её на минимальный курс доллара в году, в долларах превышение получится больше, но не ошибётесь. Т.е. в требовании указаны суммы вот их и взять по наименьшему курсу. НО! тогда доходы должны быть не до конкретной даты а до 1 января этого года.

8. ГЛАВНОЕ ПРАВИЛО

Доходы должны быть указаны до расходов. Не по годам а по конкретным датам.

9. СОВЕТ

По возможности старайтесь указать свои доходы как можно раньше и в долларах. Например, если проверка с 2010 по 2021 год, превышение у Вас в 2017, старайтесь указать доходы:

— лучше всего в начале 2010 и в долларах (или сразу кули доллары)

— и лучше в 2016 в долларах

— но если не возможности перед датой превышения в 2017 в долларах

10. МАКСИМАЛЬНО УКАЗЫВАЁТЕ СВОИ ДОХОДЫ

Вот я посчитал всё хватает. И часто ошибаются. Надо страховаться.

11. ЗАЕМ ОБЛАГАЕТСЯ НАЛОГОМ

Если в пояснениях указано что расходы за счёт заёмных средст и они не возвращены, налоговая предъявит налог с суммы займа, по возврату займа налог вернут (для возврата займа надо иметь легальный доход).

Но есть схема использования займа в таких проверках. Например, когда на момент несения расходов в 2016 г доходов не хватает и гражданин берёт деньги в долг, например, в бел рублях сумму эквивалентную 3000 долларов у тёти проживающей в РФ, а хорошие доходы появляются в 2019 года и возвращает заем. На момент проверки заем возвращён и налога нет, и запрос в РФ не пошлют т.к. сумма менее 10 тыс. долларов.

12. ЗАПРОС В ДРУГОЕ ГОСДАРСТВО, ОБЫЧНО ЭТО РОССИЯ

Если заявите что, например, брат проживающий в РФ подарил деньги, то налоговая пошлёт запрос в налоговую РФ, которая вызовет опросит брата и пошлёт в Беларусь протокол опроса. Налоговая такой запрос посылать не будет.

13. ДЕКЛАРИРОВАНИЕ НАЛИЧНОЙ ВАЛЮТЫ ПРИ ВВОЗЕ В БЕЛАРУСЬ

Бывают случаи когда заявлется доход полученный за границей, но нет преводов, т.е. валюта в РБ ввозилась наличными. Например, заявили доход от продажи дома в Литве 30000 долларов — налоговая запросит данные о пересечении границы и декларировании валюты, и если один раз границу перескли и нет декларации, то эту сумму не примут.

Суммы более 10 тыс. долларов надо декларировать

Вот если бы пересекали границу 4 раза, можно пояснить что ввозили валюту кешом по 7,5 тыс. долларов.

Аналогично и с доходами от трудовой деятельности. Переводы подтвержают всё. А по налу надо подтверждать реальность ввоза.

С РФ тоже лучше не указывать едноразовый ввоз валюты, если она заработана в РФ, а если во Франции а потом летите в Москву то д.б. декларация на сумму более 10 т. долл.

Аналогично будет решаться вопрос с теми кто Вам деньги подарил, в том числе с умершими родственниками у которых деньги были от доходов полученных за границей.

По практике налоговая принимает сумму ровно 10000 долларов, ели не было таможенной декларации.

14. ОДНОЗНАЧНОСТЬ ПОЯСНЕНИЙ

Если Вы в писменных пояснениях указали что Вам подарили бел. рубли, то при проведении опроса не надо говорить что это были доллары.

И если говорите что Вам подарили в Беларуси, в других пояснениях не надо указывать что пдарили в Польше, а Вы сами валюту ввезли.

15. УКРАИНА

В 2022 году Украина разорвала с Беларусью соглашение о взаимой помощи по налоговым делам. Никаких запросов на Украину нет.

16. НЕРЕЗИДЕНТЫ

Налоговая будет проверят и года когда Вы являлись нерезидентами. В ст. 73-1 нет основания исключить такие периоды.

17. ПЕРИОДЫ КОТОРЫЕ МОЖНО ИСКЛЮЧИТЬ

Не берётся БПМ и на гражданана и на детей в периодах:

— в течение которых физическое лицо находилось на государственном обеспечении

— проходило срочную военную службу, военную службу по мобилизации

— находилось под стражей

— в местах лишения свободы

— в лечебно-трудовом профилактории

18. ЛУПА

Берите лупу чтобы внимательно изучить расчёт.

19. КРУПНЫЕ СУММЫ

Отдельно надо анализировать все курпные суммы в расчёте, даже если возле них нет превышения. Перепроверять и суммы и даты.

20. НЕ ВЕРТЕ НЕЛОГОВОМУ ИНСПЕКТОРУ!

Инсектору надо взыскать с Вас деньги и чем больше тем лучше — это их работа. Пожто инспектора говорят и что сумма будет небольшая.

21. ИСКЛЮЧЕНИЕ КОГДА МОЖНО ПРЕДСТАВИТЬ ДОПОЛНИТЕЛЬНЫЕ ПОЯСНЕНИЯ

Дополнительные пояснения можно представить в случае их документального подтверждения государственным органом и (или) иной организацией, индивидуальным предпринимателем, нотариусом информации о доходах в проверяемом периоде. Это на тот случай если забыли о доходах, а если помните, то указывайте сразу в пояснениях даже без подтверждающих документов.

22. СЧЕТА В БАНКАХ

Снятие со счёт это доход, одновремнно налоговая поставит в расходы пополнение счёта в проверяемый период. Например, если счёт открыт до периода проверки, а деньги сняты в период проверки, то будет только доход без расходов.

23. ДОХОДЫ ОТ СУПРУГОВ

Освобождаются от налогов. Тут надо смотреть сколь другой спруг мог передать средств, т.к. потом могут его проверить.

Освобождаются от налога и суммы подаренные близкими родственниками супруга, но надо подарки от близких родственников супруга указывать только в бел. рублях.

24. БЮДЖЕТ ПРОЖИТОЧНОГО МИНИМУМА (БПМ)

Это большие расходы, особенно если есть дети. Например, если трое детей до 18 лет, то в месяц в расходы поставят 2,5 БПМ.

Влючают всегда на самого проверяемого 1 БПМ и 0.5 БПМ на каждого ребёнка. Давно да было что можно было отказаться, сейчас нет.

Размер уплачиваемых алиментов не имеет значения, а если установят что алименты больше 0.5 БПМ, то возьмут сумму алиментов.

Не берётся БПМ по следующим периодам когда лицо:

— находилось на государственном обеспечении

— в том числе проходило срочную военную службу, военную службу по мобилизации

— находилось под стражей, в местах лишения свободы, в лечебно-трудовом профилактории

25. СТРОИТЕЛЬСТВО ДОМА СВОИМИ СИЛАМИ — один из самых сложных вопросов, оспорить оценку налоговой в предварительнои расчёта очень, очень сложно, лучше искать доходы

В расчёте налоговой сразу будет стоять очень большая сумма.

ст 73-1 Налогового кодекса пункт 14.5. расходы на строительство капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, осуществляемое физическим лицом без привлечения застройщика или подрядчика (далее в настоящем подпункте – объекты недвижимости), учитываются в размере стоимости строительства таких объектов недвижимости, указанной в сметной документации или акте приемки в эксплуатацию финансируемых физическими лицами законченных возведением одноквартирных, блокированных жилых домов и (или) нежилых капитальных построек на придомовой территории, реконструированных жилых и (или) нежилых помещений в блокированных жилых домах, одноквартирных жилых домов, а также нежилых капитальных построек на придомовой территории пятого класса сложности, утвержденном местным исполнительным и распорядительным органом (далее в настоящей статье – акт приемки в эксплуатацию).

Если стоимость строительства объектов недвижимости, указанная в сметной документации, отличается от такой стоимости, указанной в акте приемки в эксплуатацию, то в качестве расходов на строительство объектов недвижимости налоговым органом принимается наименьшая стоимость.

При отсутствии сметной документации, акта приемки в эксплуатацию расходы на строительство объектов недвижимости учитываются налоговым органом в следующих размерах:

в пределах стоимости строительства объектов недвижимости, указанной проверяемым физическим лицом в заявлении, представленном налоговому агенту или налоговому органу в соответствии с частью седьмой подпункта 1.1 пункта 1 статьи 211 настоящего Кодекса, но не менее сумм фактически понесенных расходов на такое строительство, в отношении которых таким физическим лицом, а также его супругом (супругой), иными членами его семьи получен имущественный налоговый вычет, – для физических лиц, состоящих на учете нуждающихся в улучшении жилищных условий и получающих имущественный налоговый вычет по подоходному налогу с физических лиц в порядке, установленном подпунктом 1.1 пункта 1 статьи 211 настоящего Кодекса;

в размере, определенном физическим лицом самостоятельно, но не менее стоимости, определенной налоговым органом для целей исчисления налога на недвижимость на 1 января года, в котором объект недвижимости впервые признан объектом налогообложения налогом на недвижимость, – для иных физических лиц, не указанных в абзаце втором настоящей части.

В случае несогласия с размером расходов на строительство объектов недвижимости, определенным в порядке, установленном частями первой–третьей настоящего подпункта, физическое лицо может представить заключение об оценке, определенной на любую дату календарного года, в котором оцениваемый объект недвижимости принят в эксплуатацию, с использованием рыночных методов оценки зданий и сооружений, выданное юридическим лицом или индивидуальным предпринимателем, осуществляющими оценочную деятельность.

Расходы на строительство капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, осуществляемое физическим лицом с привлечением застройщика или подрядчика, в случае невозможности получения сведений о таких расходах в связи с ликвидацией (прекращением деятельности) застройщика или подрядчика, отсутствия у таких застройщика или подрядчика сведений учитываются в размере, определенном в соответствии с частью третьей настоящего подпункта.

Источник: https://pravo.by/document/?guid=3871&p0=hk0200166 – Национальный правовой Интернет-портал Республики Беларусь

Т.е.

1. Если стоимость дома указана в

сметной документации и (или) в акте приемки в эксплуатацию, берётся наименьшая стоимость. Если гражданин не согласен он может представить заключение об оценке.

2. Если отсутсвует сметная документация и акт ввода:

2.1. Либо в сумме на которую заявлен имущественный вычет по стоительству жилья. См. запись ИМУЩЕСТВЕННЫЙ ВЫЧЕТ

2.2. Либо гражданин сам заявляет стоимость, но не мене 70% стоимости определённой по расчётной стоимости 1 кв. м. Например, построен дом в 2021 году в Борисове площадью 60 кв.м., стоимость 1 кв. м согласно приложени 31 к Налоговому кодексу составляла 309,68. Можно заявить стоимость (60 х 309,68) х 70% = 13 006,56 С 2019 года расчётная стоимость внесена в Приложения 28-31 Налогового кодекса. Ранее действующие ставки лучше уточнить в налоговой инспекции.

Но!!! Оценщика надо искать сразу, тут такое дело что БТИ может дать оценку только на дату обращения, а не на дату ввода в эксплуатацию??? Надо сразу решать вопрос с налоговой — кто такую оценку делает. Такт как воценщики не соглашаются делать такую оценку. И надо учитывать что даже если официальные оценщики сделают такую оценку, то сумма м.б. и больше.

26. СОВЕТ — УКАЖИТЕ В САМОМ НАЧАЛЕ КРУПНЫЙ ДОХОД

Например, проверка с 2013 по 2023 гг. В начале января (напр, 11.01.2013) надо чтобы был указан крупный доход. И сразу объяснение что на эти деньги приобрели доллары США.

ОСОБЕННОСТИ ДАЧИ ПОЯСНЕНИЙ В ОТНОШЕНИИ ОТДЕЛЬНЫХ ВИДОВ ДОХОДОВ

ДАРЕНИЕ НА СВАДЬБУ

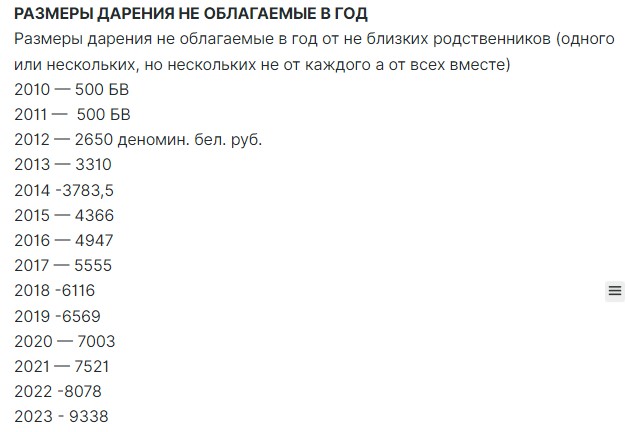

Не примут в пояснения. Могут принять отдельные суммы если лицо дарившее письменно подвердит. От близких родственников и свояков в любой сумме. От других лиц есть пределы дарения при которых нет дополнительного налогообложения, см. справочную информацию в конце статьи.

ДОХОДЫ ОТ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ

Индивидуальные предприниматели часто ошибаются, полагая что они имеют приличную выручку и смогут объяснить свои расходы доходами от предпринимательской деятельность. Ни выручка, ни полученный ИП чистый доход, ни размер уплаченного налога не влияют на размер дохода ИП используемый в целях контроля за соответствием доходов расходам. Соответственно данные о доходе ИП указанные в декларации никакого значения для расчёта соответствия расходов доходам не имеют.

Считается только наличка. Приняли в кассу — доход. Сдали в банк — расход.

Сняли со счёта — доход (в том числе перевод на карточку).

Иногда бывает, что ИП покупает с расчётного счёта товары, если расходы по этим товарам в расчёте, то можно подтвердить доходами от предпринимательской деятельности.

Пример ИП осуществляет розничную торговлю, всю выручку по КСА сдавал в банк для оплаты по безналу закупаемой продукции и оплату налогов и аренды магазина. У ИП при проверке соответствия расходов доходам в расчете не будет доходов и расходов от предпринимательской деятельности. Хотя он и платил установленные налоги.

Если налоговая вдобавок установит, что ИП наличкой оплачивал взносы в ФСЗН, вносил в банк наличку для развития предпринимательской деятельности, ему только больше включат в расходы.

Пример ИП наличную выручку по КСА не сдавал, да такую выручку примут в доход. А безналиную выручку по карточкам — нет.

ИП не может представить уточнённые декларации.

ЗАРПЛАТА

Реально будет учтена только «чистая заплата», т.е. без налога и пенсионных. Например, если начисленная зарплата 1000 р., то удерживается налог 13% и пенсионные 1%, фактически на рукаи 860 р. (м.б. по другому если учитывать налоговые льготы и вычеты).

ЗАЕМ И ХРАНЕНИЕ ДЕНЕГ

Облагаются налогом если на момент проверки ент возврате денег.

ДОХОДЫ КВАРТИРОСДАТЧИКОВ

Примут только в суммах одновременно не превышающих десятикратный размер уплаченного налога и сумму указанную в договоре.

ДОХОДЫ РЕМЕСЛЕННИКОВ, ВЛЕДЕЛЬЦЕВ АГРОУСАДЬБ, ФИЗЛИЦ УПЛАЧИВАЮЩТХ ЕДИНЫЙ НАЛОГ

Примут в размерах не превышающих дяситикратный размер уплаченного налога.

ДОХОДЫ ОТ РЕАЛИЗАЦИИ ДИКОРАСТУЩЕЙ ПРОДУКЦИИ

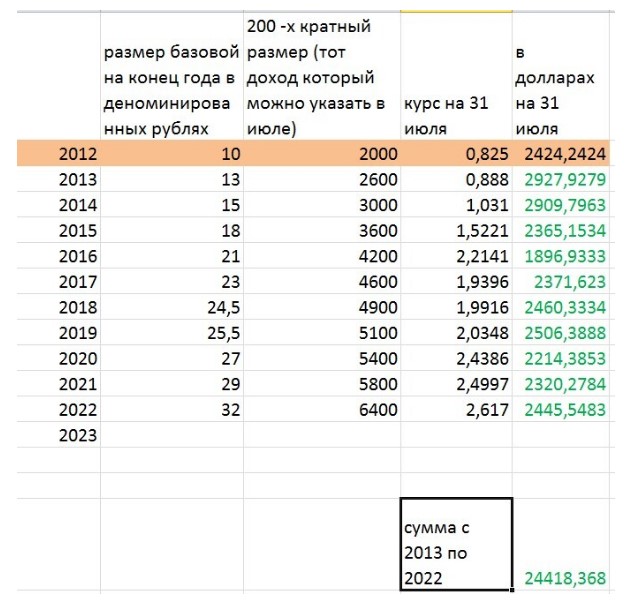

Могут быть заявлены в размере 200 базовых величин в год, размер велечины берется на конец года. Никакие документы не требуются. Допустим сбор черники это июль, вот в таблице ниже что можно указать. Например, в июле 2014 года собрал и сдал ягоды черники на сумму 3000 деноминированных рублей и в конце месяца купои на эти средства 2909 долларов США которые потом менял на рубли по мере несения расходов, чернику заготавливал там …

И соответсвенно в июле гражданин должен быть в РБ а не в Турции.

ДОХОДЫ ОТ ЛИЧНОГО ПОДСОБНОГО ХАЗЯЙСТВА

Могут быть заявлены в размере 200 базовых величин в год, размер базовой величины на конец года.

Указанные доходы освобождаются от налогообложения на основании справки местного исполнительного и распорядительного органа, подтверждающей, что реализуемая продукция произведена плательщиком и (или) лицами, указанными в части первой настоящего пункта, на земельном участке, находящемся на территории Республики Беларусь, за исключением случаев, установленных частью седьмой настоящего пункта.

При этом доходы, полученные от реализации продукции пчеловодства, произведенной на территории Республики Беларусь, освобождаются от налогообложения при условии, что наряду с такой справкой либо вместо нее (в случае, когда пасека размещена не на тех земельных участках, которые в установленном порядке предоставлены плательщику, реализующему произведенную им продукцию пчеловодства) плательщик представляет ветеринарно-санитарный паспорт пасеки, выданный на территории Республики Беларусь, и (или) свидетельство, оформленное на основании этого паспорта.

При отсутствии справки, указанной в части третьей настоящего пункта, освобождение от подоходного налога с физических лиц предоставляется на основании информации местного исполнительного и распорядительного органа, подтверждающей, что реализованная продукция произведена плательщиком и (или) лицами, указанными в части первой настоящего пункта, на земельном участке, находящемся на территории Республики Беларусь.

Форма справки, указанной в части третьей настоящего пункта, и порядок ее выдачи устанавливаются Советом Министров Республики Беларусь.

При реализации плательщиком продукции растениеводства заготовительным организациям потребительской кооперации и (или) другим организациям, индивидуальным предпринимателям такие доходы освобождаются от налогообложения без предоставления таким организациям, индивидуальным предпринимателям справки, указанной в части третьей настоящего пункта.

А так на будущее надо ежегодно брать в сельсовете справку с максимальным указание производимой продукции.

ДОХОДЫ УМЕРШИХ РОДСТВЕННИКОВ

Обычно заявлют так — вот перед смертью подалил 10000 долларов. Но налоговая будет проверять, возьмёт пенсию посчитает сколько смог умерший родственник скопить за 10 лет в белоруских рублях и на момент дарения переведёт эту сумму в доллары, очень, очень часто сумма оказывается маленькая, т.к. курс доллара рос а умершего нельзя опросить что он покупал валюту. Да могли быть страховки, пособия узникам и т.п. Но такие доходы лучше растягивать во времени. А ещё лучше просчитывать предварительно взяв спраку о пениси и др. доходах.

Такую проверку могут проводить только в отношении умерших, которые являлись гражданами РБ. Если умерший не являлся гражданином РБ, то налоговая будет исходить из реальности подарка и может делать запрросы в другие государства, запросы в таможенные органы о деклараировании ввоза валюты и т.п.

ПЛАТЕЛЬЩИКИ ЕДИНОГО НАЛОГА, РЕМЕСЛЕННИКИ, АГРОТУРИСТЫ

Могут показать в доходы только сумму равную десятикратному налогу который был уплачен.

Если заявят больше, то даначислят 10% налога, что конечно меньше 26%

ЗАЯВЛЕНИЕ ДОХОДОВ В ПЕРИОД ДО ПРОВЕРЯЕМОГО ПЕРИОДА

Можно заявить за любой период, но будет и проверка расходов за этот период.

ПРАВИЛА ПРЕДСТАВЛЕНИЯ ПОЯСНЕНИЙ УСТАНОВЛЕННЫЕ В НАЛОГОВОМ КОДЕКСЕ СТ. 73-1

Пояснения представляются в течении 30 календарных дней с момента вручения требования. Если срок нарушен пояснения не примут!

Пояснения об источниках доходов должны содержать сведения об источнике дохода (фамилия, собственное имя, отчество (если таковое имеется) физлица, место его жительства (последнее место жительства в отношении наследодателя), наименование юрлица, место его нахождения), о виде, размере и дате (периоде) получения дохода.

В пояснениях об источниках доходов могут не указываться сведения о фамилии, собственном имени, отчестве (если таковое имеется), месте жительства физического лица, являющегося источником дохода, не выступающего в качестве ИП, в отношении доходов от:

осуществления физическим лицом, не осуществляющим предпринимательскую деятельность, видов деятельности, признаваемых объектом налогообложения единым налогом с ИП и иных физлиц;

реализации на торговых местах на рынках и (или) в иных установленных местными исполнительными и распорядительными органами местах продукции, указанной в части первой пункта 19 и абзаце втором пункта 20 статьи 208 настоящего Кодекса;

осуществления видов ремесленной деятельности;

осуществления деятельности по оказанию услуг в сфере агроэкотуризма.

В пояснениях об источниках доходов могут не указываться сведения об источнике дохода (фамилия, собственное имя, отчество (если таковое имеется) физлица, место его жительства, наименование юридического лица, место его нахождения), от которого получен доход от осуществления предпринимательской деятельности филицом, зарегистрированным в качестве индивидуального предпринимателя в РБ.

В пояснениях об источниках доходов могут не указываться сведения об источнике дохода (фамилия, собственное имя, отчество (если таковое имеется) физлица, место его жительства, наименование юридического лица, место его нахождения), от которого получен доход от осуществления предпринимательской деятельности филицом, зарегистрированным в качестве индивидуального предпринимателя в РБ.

ПРИМЕР ПОЯСНЕНИЙ ОБ ИСТОЧНИКАХ ДОХОДОВ

(мой комментарий в пояснениях выделен жирным курсивом с подчёркиванием)

(всегда надо давать пояснения только в письменной форме и отказываться подписывать любые протоколы опроса)

В инспекцию МНС по XХХ району г Минска

гр. ХХХХ (указывается фамилия, имя, отчество

если таковое имеется) заявителя в

родительном падеже),

проживающего по адресу: г. Минск, ул. ХХХ,

На требование о представлении пояснений об источниках доходов от ХХ.ХХ.2022 № ХХ (указывается дата и номер полученного требования) могу пояснить следующее.

Источниками доходов за 2015 год явились:

1) заработная плата, полученная в январе-декабре 2015 года от

ОАО «ХХХ», расположенного по адресу: г. Минск, ул. ХХХ, д. 2, оф. 14, в размере 25 126 белорусских рублей;

(особенности доходов от работы:

— справка не прилагается т.к. налоговая сама видит или может запросить информацию у белорусских нанимателей,

-надо дополнить что в мосент выдачи зарплаты приобретал доллары США

— внимание налоговая посчитает только чисты за вычетом налога, пнсионных, алиментов, иных удержаний, а не начисленную зарплату)

2) денежные средства в размере 5 000 белорусских рублей, полученные 20.11.2015 в наследство от бабушки ХХХ (указываются фамилия, имя, отчество (если таковое имеется) лица, от которого получен доход), проживающей по адресу: г. Минск, ул. ХХХ, д. 1кв. 1.

(если указано «в наследство», то должно быть свидетельство о вступлении в наследство!, другой вариант когда документов не тебуется представлять это когда умерший родственник при жизни подарил деньги, в обоих случаев надо доболять что 20.11.15 (если будний день) я приобрёл на эту сумму ХХХ долларов США)

Источниками доходов за 2016 год явились:

1) кредитные средства в размере 40 000 белорусских рублей, полученные

07.04.2016 по кредитному договору от 01.04.2016 №5/8/9 в ОАО «Банк «ХХХ»,расположенного по адресу: г. Минск, ул. ХХХ, д. 89 (копия кредитного договора прилагается);

(тут так кредит есть особенности

— кредит обычно дают в безналичной форме и банк сам перечисляет его на счёт продавца, застройщика и т.п., соответсвенно даты и суммы реальных расходов будут отличаться

— если кредит наличными, то надо заявить что сразу купили доллары, м.б. кредиты и в банках других стран

— если заявлен кредит, то налоговая дополнит расчёт расходами на погашение кредита и задолженности по нему)

2) пособие по уходу за ребенком до 3-х лет в размере 1 452 белорусских рублей.

(желательно дополнить что в момент приобретения на эти суммы приобретались доллары США)

Источниками доходов за 2017 год явились:

1) денежные средства в размере 7 000 белорусских рублей, полученные

08.08.2017 от ХХХ (указываются фамилия, имя, отчество (если таковое имеется) лица, от которого получен доход) проживающего по адресу: г. Лида, ул. ХХХ, д. 52, кв. 90, за реализованный автомобиль Opel (копия договора купли-продажи прилагается); (дополнить приобрёл доллары США)

2) страховая выплата в размере 295 белорусских рублей, полученная 11.11.2017 от ЗАСО «ХХХ», расположенного по адресу: г. Брест, ул. ХХХ, д. 12, (копия документа, подтверждающего наступление страхового случая и выплату страхового возмещения, прилагается).(дополнить приобрёл доллары США, и налоговая включит в расходы суммы уплаченных страховых взносов в проверяемом периоде)

Источниками доходов за 2018 год явились:

1) доходы в размере 437 белорусских рублей, полученные от осуществления ремесленной деятельности (реализация изготовленных самостоятельно изделий ручного вязания на ярмарках);

(в предварительном рачёте налоговой в качестве расходов уже будет указана сумму уплаченного ремесленного сбора (чаще в декабре предшедствующего года, доход можно указать только в сумме на превышающий деятикратный размер ремесленного сбора и конечно перевод в доллары, и заявление по ярмаркам, спросят где ярмарка, впринципе можно укзать что продавал и так другим лицам через рекламу))

2) выплаты за март-июль 2018 года за оказанные услуги в размере

6 200 белорусских рублей, полученные от ООО «ХХХ», расположенного по адресу: г. Лида, ул. Х., д. 11, оф. 99, согласно договору подряда от 01.01.2018. (в доход пойдёт только чистый доход без налога и надо переводид в доллары)

Источниками доходов за 2019 год явились:

1) доходы в размере 3850 рублей, полученные за январь-ноябрь 2019 года от ХХХ (указываются фамилия, имя, отчество (если таковое имеется) лица, от которого получен доход), проживающего по адресу: г. Минск, ул. ХХХ, д. 77, кв. 33, за сдачу внаем жилого помещения, расположенного по адресу: г. Минск, ул. ХХХ, д. 1, кв. 1; (надо смотреть договор (копия договора есть в налоговой им из исполкомов передают для начисления налогов), налоговая возьмёт в доход сумму указанную в договоре, если договор легальный, то уплаченный фиксированный налог уже стоит в предварительном расчёте, лучше указывать конкретные даты по месяца и суммы, и перевод в доллары, и при условии что такие доходы не превышают в 10 раз сумму уплаченного налога, т.е. не примут на сумму большую чем в договоре и если там большая сумма ограничат десятикратным налогом)

2) доходы в размере 73 000 белорусских рублей, полученные 11.12.2019 от ХХХ (указываются фамилия, имя, отчество (если таковое имеется) лица, от которого получен доход), проживающего по адресу: г. Минск, ул. ХХХ,

д. 77, кв. 33, за проданную квартиру, расположенную по адресу: г. Минск,

ул. ХХХ, д. 1, кв. 11; (смотрите договор, бывает отсрочка, проверяйте дату, важно наличный расчёт или расчёт на счёт, если наличный то перевод в доллары, а если на счёт то в доходы поставят когда будете снимать деньги со счёта)

3) доходы в размере 94 000 рублей, полученные 01.08.2019 от ХХХ (указываются фамилия, имя, отчество (если таковое имеется) лица, от

которого получен доход), проживающего по адресу: г. Бобруйск, ул. ХХХ,

д. 64, за реализованную долю в уставном фонде ЧУП «ХХХ» (договор

купли-продажи прилагается) (смотрите договор как проходил реальный расчёт налом или безналично, если налом перевод в доллары)

Дополнительно сообщаю что все свои доходы в проверяемом периоде с целью защиты от инфляции переводил в доллары США которые обменивал впоследющем на белоруские рубли по мере несения расходов

В этих примерных пояснениях налоговой доходы указываются в годовых суммах, что не выгодно, т.к. курс доллара в конце года обычно выше, надо всега конкретно смотреть

Приложение: на ХХХ листах.

ДАТА ПОДПИСЬ Ф.И.О

ДОПОЛНИМ ДРУГИМИ ПРИМЕРАМИ ПОЯСНЕНИЙ ОТ ЭТОГО БЛОГА

Источниками доходов в 2020 являлись:

— дарение о родного брата ФИО проживающего в США по адресу ХХХХХХХ, брат в январе 2020 года приезжал в Беларусь и 10.01.2020 года подарил мене 9000 долларов США. (комментарий близкие родственники могут подарить любую сумму без налогов, но если они дарят наличными более 10000 долларов они должны быть задекларированы при пересечении границы РБ или получить такой доход в РБ (например, приехал продал квартиру)

— дарение от моей матери ФИО адрес РБ ХХХХ, которая 10.01.2020 подарила мне 20000 долларов США (комментарий, можно подарить любую сумму, но надо быть готовыми объяснить легальность их происхождения)

— дарение от моего друга ФИО адрес проживания, который 20.01.2020 года подарил мне 7000 белорусских рублей, на которые я сразу приобрёл доллары США (комментарий, в течении календарного года от всех неродственников можно получить в дар без налогов только ограниченную сумму (в 2020 г это 7003 руб), может быть дарение от двух друзей, например по 3500 от каждого)

— займа от ФИО адрес который 25.01.2020 года отдолжил мне 10000 белоруских рублей на который я сраху приобрёл доллары США, заем в сумме 10000 был возвращён 01.02.2023 года о чём прилагаются расписки (комментарий, заем облагается налогом, но если он возвращён до окончания проверки налога нет, и для возврата займа в этот период у Вас появились доходы, например, заем взяли 25.01.2020 и купили квартиру 26.01.2020, а вернули заем 01.02.203 года после того как продали 25.01.2023 года машину, или получили в 2021, 2022, 2023 году подарки от неродственноков)

- доходы от сдачи ягод черники, собирал в д. ХХХХ садавил в передвижной заготовительный или иной пункт, получил доход в июле 2020 года в сумме 5400 белорусских рублей, на которые я сразу приобрёл доллары США (200 х 27 = 5400, 27 — размер базовой величины на конец 2020 года, всегда берётся базовая величина на конец года)

ПРИМЕР ВОЗРАЖЕНИЙ НА АКТ ПРОВЕРКИ

В инспекцию МНС по XХХ району г Минска

гр. ХХХХ (указывается фамилия, имя, отчество

если таковое имеется) заявителя в

родительном падеже),

проживающего по адресу: г. Минск, ул. ХХХ,

Возражения по акту проверк ФИО от ХХХХХХ

Считаю акт несоответсвующим законодательству, по следующим основаниям:

— не учтено моё заявление в пояснениях о том что я все доходы переводил в доллары США

— я в один день подал квартиру и купил новую за деньги от продажи первой квартиры, в расчёте доход от продажи квартиры должен стоять впереди, инспектор поставил этот доход после покупки новой квартиры

— я дал в пояснение что в 2012 году мне подарил брат 2000 долларов на покупку автомобиля (без указания какого) я прибрёл два автомобиля в 2013 г. и в 2020 г. инспектор поставила сумму дарения перед покупкой автомобиля в 2020 г., я таких пояснений не давал, использовал эти деньги на покупку автомобиля в 2013 г

— в расчёте не включены в доход заявленные мною доходы от сдачи черники т.к. я не представил договоров, это незаконно законодательством не предусмотрено то что я должен иметь и хранить договора и закупочные акты по сдаче черники

— не учтены мои доходы от предпринимательсткоё деятельности за 2015, 2016, 2017 г.г.

Дата ФИО подпись

СПРАВОЧНАЯ ИНФОРМАЦИЯ

Статья 731. Камеральная проверка соответствия расходов доходам физического лица

1. Для целей настоящей статьи используются следующие термины и их определения:

физические лица – граждане Республики Беларусь, а также иностранные граждане и лица без гражданства, постоянно проживающие в Республике Беларусь;

доходы – денежные средства, в том числе займы (за исключением коммерческих займов), иное имущество, полученные физическими лицами от граждан Республики Беларусь, иностранных граждан, лиц без гражданства, индивидуальных предпринимателей и организаций;

имущество – недвижимые и движимые вещи, в том числе имущественные права, ценные бумаги, финансовые инструменты срочных сделок, цифровые знаки (токены);

расходы – денежные средства, иное имущество, направленные физическими лицами на приобретение имущества, оплату работ (услуг), а также использованные на иные цели.

2. Камеральная проверка соответствия расходов доходам физического лица (далее в настоящей статье – проверка) проводится по месту нахождения налогового органа путем сопоставления сумм расходов и доходов физического лица на основании изучения имеющихся в налоговом органе документов и (или) информации о полученных физическим лицом доходах, понесенных им расходах.

Проверка проводится за полный календарный месяц (несколько полных календарных месяцев) текущего календарного года, а также за десять полных календарных лет, предшествующих году, в котором налоговым органом проводится сопоставление сумм расходов и доходов физического лица.

В случае, если физическим лицом в пояснениях об источниках доходов, представленных в соответствии с пунктом 11 настоящей статьи, заявлены доходы, полученные в период, превышающий десять полных календарных лет, предшествующих году, в котором налоговым органом проводится проверка, то проверка проводится также за период начиная с календарного года, в котором физическим лицом получены такие доходы.

В случае, если физическим лицом, в отношении которого проводится проверка, в период, превышающий десять полных календарных лет, предшествующих году, в котором проводится проверка, произведены расходы, которые иным физическим лицом указаны в качестве источника дохода, то проверка проводится также за период начиная с календарного года, в котором указанные расходы произведены проверяемым физическим лицом.

Сопоставление сумм расходов и доходов физического лица производится в порядке и сроки, установленные Министерством по налогам и сборам.

3. Проверка может проводиться на основании:

письменного запроса органов государственного контроля, органов внутренних дел, органов государственной безопасности, органов прокуратуры и Следственного комитета (в связи с ведением административного процесса, а также по уголовным делам и находящимся в производстве материалам по заявлениям и сообщениям о преступлениях);

поручения Министра по налогам и сборам, его заместителей, руководителей инспекций Министерства по налогам и сборам по областям и городу Минску, их заместителей;

имеющихся в налоговом органе документов и (или) информации о полученных физическим лицом доходах, понесенных им расходах.

В случаях, указанных в абзаце втором части первой настоящего пункта, письменный запрос на проведение проверки в налоговый орган имеют право направлять от имени:

органов государственного контроля – Председатель Комитета государственного контроля, его заместители, председатели комитетов государственного контроля областей, их заместители, начальники органов финансовых расследований, их заместители, председатели межрайонных комитетов государственного контроля, их заместители;

органов внутренних дел – Министр внутренних дел, его заместители, начальники территориальных органов внутренних дел, их заместители;

органов государственной безопасности – начальники органов государственной безопасности, их заместители, начальники следственных подразделений органов государственной безопасности, их заместители;

органов прокуратуры – Генеральный прокурор, его заместители, прокуроры областей, города Минска, районов, районов в городах, городов, межрайонные и приравненные к ним транспортные прокуроры, их заместители;

Следственного комитета – Председатель Следственного комитета, его заместители, начальники управлений Следственного комитета по областям и городу Минску, их заместители, начальники районных (межрайонных), городских, районных в городах отделов Следственного комитета, их заместители.

4. Проверка проводится без выдачи предписания на ее проведение и включает предварительный и последующий этапы.

5. Целью проверки является установление физических лиц, расходы которых превышают доходы, а также сумм фактически произведенных расходов и источников их доходов.

6. Предварительным этапом проверки устанавливается наличие или отсутствие превышения расходов над доходами физического лица.

Проведение предварительного этапа проверки осуществляется с учетом особенностей, указанных в подпунктах 14.4 и 14.5 пункта 14 настоящей статьи.

По результатам проведения предварительного этапа проверки налоговым органом по установленной форме составляется расчет расходов и доходов физического лица (далее в настоящей статье – расчет). При этом дата составления расчета по результатам проведения предварительного этапа проверки признается датой начала проверки.

7. Налоговый орган не позднее двух рабочих дней, следующих за днем составления расчета, составляет по установленной форме заключение о результатах предварительного этапа проверки, если по результатам проведения предварительного этапа проверки установлено:

отсутствие превышения расходов над доходами – в отношении физических лиц, по которым проверка проводится на основании абзацев второго и третьего части первой пункта 3 настоящей статьи;

отсутствие превышения расходов над доходами либо превышение расходов над доходами в размере менее 1500 базовых величин исходя из размера базовой величины, установленной на день такого превышения, – в отношении иных физических лиц, по которым проверка проводится по основаниям, не указанным в абзацах втором и третьем части первой пункта 3 настоящей статьи.

8. Последующий этап проверки проводится в отношении физического лица:

у которого по результатам предварительного этапа проверки выявлено превышение расходов над доходами в размере 1500 и более базовых величин исходя из размера базовой величины, установленной на день такого превышения, за исключением физического лица, в отношении которого проверка проводится на основании абзацев второго и третьего части первой пункта 3 настоящей статьи;

в отношении которого проверка проводится на основании абзацев второго и третьего части первой пункта 3 настоящей статьи и по результатам предварительного этапа проверки выявлено превышение расходов над доходами независимо от суммы такого превышения.

9. Налоговый орган при проведении последующего этапа проверки истребует у физического лица пояснения об источниках доходов, сведения и (или) документы, связанные с проведением проверки.

10. Требование о представлении пояснений об источниках доходов по установленной форме вместе с расчетом направляется (вручается) физическому лицу не позднее двух рабочих дней, следующих за днем составления расчета, одним из следующих способов:

вручается лично под роспись;

направляется заказным письмом с уведомлением о получении. О направлении документов таким способом физическое лицо в день направления уведомляется через личный кабинет плательщика, или СМС-сообщением, или телефонограммой, а при отсутствии возможности уведомления такими способами – с использованием иного средства связи (телеграмма, сообщение электронной почты или другое). Налоговый орган вправе дополнительно уведомить физическое лицо посредством иного средства связи.

В случае неполучения физическим лицом документов, направленных заказным письмом с уведомлением о получении, такие документы повторно направляются в порядке, установленном абзацем третьим части первой настоящего пункта. В этом случае физическое лицо считается надлежащим образом уведомленным, а документы – полученными со дня направления уведомления физическому лицу одним из следующих способов: через личный кабинет плательщика, СМС-сообщением, телефонограммой, а при отсутствии возможности уведомления такими способами – с использованием иного средства связи (телеграмма, сообщение электронной почты или другое). При наличии в налоговом органе информации о фактическом получении повторно направленных документов физическое лицо считается надлежащим образом уведомленным, а документы – полученными со дня фактического получения физическим лицом таких документов.

При наличии в налоговом органе информации о фактическом неполучении физическим лицом документов, направленных ему ранее в соответствии с частями первой и второй настоящего пункта, по заявлению физического лица такие документы направляются (вручаются) ему в порядке, установленном частью первой настоящего пункта. В этом случае физическое лицо считается надлежащим образом уведомленным, а документы – полученными со дня фактического получения документов физическим лицом.

Копия требования о представлении пояснений об источниках доходов вместе с копией расчета по запросу физического лица, представленному в письменной или электронной форме в порядке, установленном статьей 27 настоящего Кодекса, может быть направлена в личный кабинет плательщика.

11. Пояснения об источниках доходов представляются физическим лицом в письменной или электронной форме в порядке, установленном статьей 27 настоящего Кодекса, в течение тридцати календарных дней со дня вручения ему документов, указанных в части первой пункта 10 настоящей статьи. Срок представления пояснений об источниках доходов продлевается на периоды временной нетрудоспособности физического лица, нахождения его за пределами Республики Беларусь или в служебной командировке при документальном подтверждении таких периодов.

При направлении пояснений об источниках доходов в письменной или электронной форме посредством почтовой связи днем их представления является дата приема почтового отправления, а в электронной форме – дата их приема, зафиксированная с помощью программных средств налоговых органов.

Пояснения об источниках доходов должны содержать сведения об источнике дохода (фамилия, собственное имя, отчество (если таковое имеется) физического лица, место его жительства (последнее место жительства в отношении наследодателя), наименование юридического лица, место его нахождения), о виде, размере и дате (периоде) получения дохода.

В пояснениях об источниках доходов могут не указываться сведения о фамилии, собственном имени, отчестве (если таковое имеется), месте жительства физического лица, являющегося источником дохода, не выступающего в качестве индивидуального предпринимателя, в отношении доходов от:

осуществления физическим лицом, не осуществляющим предпринимательскую деятельность, видов деятельности, признаваемых объектом налогообложения единым налогом с индивидуальных предпринимателей и иных физических лиц;

реализации на торговых местах на рынках и (или) в иных установленных местными исполнительными и распорядительными органами местах продукции, указанной в части первой пункта 19 и абзаце втором пункта 20 статьи 208 настоящего Кодекса;

осуществления видов ремесленной деятельности, определяемых Президентом Республики Беларусь;

осуществления деятельности по оказанию услуг в сфере агроэкотуризма.

В пояснениях об источниках доходов могут не указываться сведения об источнике дохода (фамилия, собственное имя, отчество (если таковое имеется) физического лица, место его жительства, наименование юридического лица, место его нахождения), от которого получен доход от осуществления предпринимательской деятельности физическим лицом, зарегистрированным в качестве индивидуального предпринимателя в Республике Беларусь.

12. Пояснения об источниках доходов, представленные физическим лицом по истечении срока, установленного частью первой пункта 11 настоящей статьи, и (или) содержащие неполные сведения об источнике дохода, виде, размере и дате (периоде) получения дохода, не учитываются налоговым органом при проведении проверки, за исключением случаев документального подтверждения государственным органом и (или) иной организацией, индивидуальным предпринимателем, нотариусом информации о сделках и (или) доходах проверяемого лица.

Не учитываются в качестве дохода налоговым органом при проведении проверки денежные средства, переданные на хранение и (или) полученные в виде займов, указанные в пояснениях об источниках доходов, представленных в случае направления налоговым органом документов в порядке, установленном частью третьей пункта 10 настоящей статьи, за исключением таких денежных средств, полученных в безналичном порядке либо по сделкам, документально подтвержденным государственным органом и (или) иной организацией, индивидуальным предпринимателем, нотариусом.

13. Физическое лицо имеет право в срок, установленный частью первой пункта 11 настоящей статьи, представить документы, подтверждающие его пояснения, а также документы о понесенных таким лицом расходах в размере, периодах (датах), отличных от указанных в расчете.

14. Проведение последующего этапа проверки осуществляется с учетом следующих особенностей:

14.1. доходы, заявленные физическим лицом в качестве источника для осуществления расходов, не учитываются налоговым органом, если налоговым органом установлены факты и (или) обстоятельства, свидетельствующие о наличии хотя бы одного из следующих оснований:

отсутствовала возможность или реальность получения физическим лицом таких доходов;

совершена сделка, не имеющая иных правовых последствий, в том числе не влекущая изменение прав и обязанностей ее сторон, кроме направленности на неуплату (неполную уплату) суммы налога, сбора;

имеются расхождения об условиях и порядке получения дохода в информации, представленной проверяемым физическим лицом и лицом, являющимся источником дохода;

физическим лицом в качестве источника доходов заявлен доход, с которого не были уплачены соответствующие налоги, сборы (пошлины), за исключением дохода, освобождаемого от налогообложения или не признаваемого объектом налогообложения в соответствии с действовавшим на дату его получения законодательством, дохода, в отношении которого не наступил установленный законодательством срок уплаты соответствующего налога, сбора (пошлины).

При наличии оснований, указанных в части первой настоящего подпункта, доходы учитываются исходя из фактических сведений и обстоятельств их получения при возможности их установления, в том числе с учетом документов (информации, материалов), предоставленных самим физическим лицом, государственными органами, организациями, индивидуальными предпринимателями и иными физическими лицами;

14.2. не учитываются доходы, полученные от осуществления предпринимательской деятельности, нотариальной деятельности и отраженные физическим лицом, являющимся индивидуальным предпринимателем, нотариусом, осуществляющим нотариальную деятельность в нотариальном бюро, в налоговых декларациях (расчетах), представленных после получения требования о представлении пояснений об источниках доходов, за исключением налоговых деклараций (расчетов), срок представления которых наступает после получения требования о представлении пояснений об источниках доходов;

14.3. не учитываются доходы, полученные от осуществления предпринимательской, нотариальной, адвокатской деятельности индивидуально и не указанные физическим лицом, являвшимся на момент их получения индивидуальным предпринимателем, нотариусом, осуществлявшим нотариальную деятельность в нотариальном бюро, адвокатом, осуществлявшим адвокатскую деятельность индивидуально, в представленных в налоговый орган налоговых декларациях (расчетах), при условии, что на момент представления пояснений об источниках доходов предпринимательская, нотариальная, адвокатская деятельность таких лиц прекращена;

14.4. к расходам физического лица относятся денежные средства на приобретение минимального набора продуктов питания и непродовольственных товаров и услуг, необходимых для сохранения его здоровья и обеспечения его жизнедеятельности, в размере бюджета прожиточного минимума в среднем на душу населения.

Если у физического лица на содержании (иждивении) находится ребенок до восемнадцати лет, к его расходам также относятся денежные средства на приобретение минимального набора продуктов питания и непродовольственных товаров и услуг, необходимых для сохранения здоровья и обеспечения жизнедеятельности, в размере 50 процентов бюджета прожиточного минимума в среднем на душу населения в отношении каждого такого ребенка.

Если налоговый орган располагает информацией о фактически израсходованных физическим лицом денежных средствах на цели, указанные в частях первой и второй настоящего подпункта, в размере, превышающем указанные в этих частях размеры, то расходы учитываются в размере фактически израсходованных физическим лицом денежных средств.

Положения частей первой и второй настоящего подпункта не распространяются на проверяемые период, его часть, в течение которых физическое лицо находилось на государственном обеспечении, в том числе проходило срочную военную службу, военную службу по мобилизации, находилось под стражей, в местах лишения свободы, в лечебно-трудовом профилактории;

14.5. расходы на строительство капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, осуществляемое физическим лицом без привлечения застройщика или подрядчика (далее в настоящем подпункте – объекты недвижимости), учитываются в размере стоимости строительства таких объектов недвижимости, указанной в сметной документации или акте приемки в эксплуатацию финансируемых физическими лицами законченных возведением одноквартирных, блокированных жилых домов и (или) нежилых капитальных построек на придомовой территории, реконструированных жилых и (или) нежилых помещений в блокированных жилых домах, одноквартирных жилых домов, а также нежилых капитальных построек на придомовой территории пятого класса сложности, утвержденном местным исполнительным и распорядительным органом (далее в настоящей статье – акт приемки в эксплуатацию).

Если стоимость строительства объектов недвижимости, указанная в сметной документации, отличается от такой стоимости, указанной в акте приемки в эксплуатацию, то в качестве расходов на строительство объектов недвижимости налоговым органом принимается наименьшая стоимость.

При отсутствии сметной документации, акта приемки в эксплуатацию расходы на строительство объектов недвижимости учитываются налоговым органом в следующих размерах:

в пределах стоимости строительства объектов недвижимости, указанной проверяемым физическим лицом в заявлении, представленном налоговому агенту или налоговому органу в соответствии с частью седьмой подпункта 1.1 пункта 1 статьи 211 настоящего Кодекса, но не менее сумм фактически понесенных расходов на такое строительство, в отношении которых таким физическим лицом, а также его супругом (супругой), иными членами его семьи получен имущественный налоговый вычет, – для физических лиц, состоящих на учете нуждающихся в улучшении жилищных условий и получающих имущественный налоговый вычет по подоходному налогу с физических лиц в порядке, установленном подпунктом 1.1 пункта 1 статьи 211 настоящего Кодекса;

в размере, определенном физическим лицом самостоятельно, но не менее стоимости, определенной налоговым органом для целей исчисления налога на недвижимость на 1 января года, в котором объект недвижимости впервые признан объектом налогообложения налогом на недвижимость, – для иных физических лиц, не указанных в абзаце втором настоящей части.

В случае несогласия с размером расходов на строительство объектов недвижимости, определенным в порядке, установленном частями первой–третьей настоящего подпункта, физическое лицо может представить заключение об оценке, определенной на любую дату календарного года, в котором оцениваемый объект недвижимости принят в эксплуатацию, с использованием рыночных методов оценки зданий и сооружений, выданное юридическим лицом или индивидуальным предпринимателем, осуществляющими оценочную деятельность.

Расходы на строительство капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, осуществляемое физическим лицом с привлечением застройщика или подрядчика, в случае невозможности получения сведений о таких расходах в связи с ликвидацией (прекращением деятельности) застройщика или подрядчика, отсутствия у таких застройщика или подрядчика сведений учитываются в размере, определенном в соответствии с частью третьей настоящего подпункта.

141. При проведении проверки в отношении физического лица, которое на дату начала проверки непрерывно в течение не менее пяти лет в соответствии с законодательством относилось к трудоспособным гражданам, не занятым в экономике, и включено в базу данных трудоспособных граждан, не занятых в экономике, денежные средства, переданные ему на хранение, полученные им в результате дарения, в виде займов, в качестве дохода налоговым органом не учитываются, за исключением таких денежных средств, полученных от лиц, указанных в абзацах третьем и четвертом части второй статьи 195 настоящего Кодекса, опекуна, попечителя и подопечного.

15. По результатам рассмотрения представленных физическим лицом пояснений об источниках доходов налоговым органом в ходе последующего этапа проверки по установленной форме составляется уточненный расчет расходов и доходов физического лица (далее в настоящей статье – уточненный расчет).

Если по результатам составления уточненного расчета установлено превышение расходов над доходами, физическому лицу в отношении таких расходов направляется требование о представлении пояснений об источниках доходов в порядке, установленном пунктом 10 настоящей статьи, в случае, если ранее при проведении проверки в отношении таких расходов требование не направлялось.

16. Если по результатам последующего этапа проверки установлено отсутствие превышения расходов над доходами проверяемого лица, то налоговый орган не позднее двух рабочих дней, следующих за днем составления уточненного расчета, составляет по установленной форме сообщение о соответствии расходов доходам физического лица, которое вместе с уточненным расчетом вручается физическому лицу лично под роспись либо направляется заказным письмом с уведомлением о получении.

17. Если по результатам последующего этапа проверки выявлено превышение расходов над доходами физического лица, то налоговым органом по установленной форме составляется акт проверки в двух экземплярах.

18. Акт проверки должен быть составлен не позднее трех месяцев со дня, следующего за днем истечения срока, установленного частью первой пункта 11 настоящей статьи.

Срок составления акта проверки может быть продлен по решению руководителя (его заместителя) налогового органа на срок, не превышающий трех месяцев, при:

направлении запроса индивидуальным предпринимателям и физическим лицам, в государственные органы, иные организации, в том числе в компетентные органы иностранных государств;

невозможности составления акта проверки из-за отсутствия проверяющего или проверяемого физического лица в силу временной нетрудоспособности, нахождения в отпуске или служебной командировке таких лиц.

О принятом решении налоговый орган не позднее следующего рабочего дня после принятия решения по установленной форме уведомляет физическое лицо путем направления в его адрес заказного письма с уведомлением о получении.

Днем составления акта проверки является день его подписания должностным лицом налогового органа, проводившим проверку.

Подписание и вручение акта проверки, вынесение решения по нему осуществляются в порядке, установленном статьей 81 настоящего Кодекса.

19. Доходы физического лица, исчисленные исходя из сумм превышения расходов над доходами, подлежат налогообложению в соответствии с главой 18 настоящего Кодекса.

20. Дополнительная проверка проводится в случае:

необходимости подтверждения обоснованности доводов, изложенных в возражениях по акту проверки либо жалобе на решение по акту проверки;

получения после составления сообщения о соответствии расходов доходам физического лица, акта проверки или вынесения решения по акту проверки информации от налоговых органов других государств, государственных органов и иных организаций, индивидуальных предпринимателей и физических лиц, в том числе по направленным в их адрес запросам.

Акт дополнительной проверки должен быть составлен не позднее трех месяцев со дня возникновения обстоятельств, указанных в части первой настоящего пункта.

Срок составления акта дополнительной проверки может быть продлен в порядке и на срок, установленные частями второй и третьей пункта 18 настоящей статьи.

Днем составления акта дополнительной проверки является день его подписания должностным лицом налогового органа, проводившим проверку.

Подписание и вручение акта дополнительной проверки, вынесение решения по нему осуществляются в порядке, установленном статьей 81 настоящего Кодекса.

Если по результатам дополнительной проверки установлено отсутствие превышения расходов над доходами проверяемого лица, то налоговый орган составляет и вручает физическому лицу сообщение о соответствии расходов доходам физического лица в порядке и сроки, установленные пунктом 16 настоящей статьи.

Источник: https://pravo.by/document/?guid=3871&p0=hk0200166 – Национальный правовой Интернет-портал Республики Беларусь

ст. 208 НК (по неработающим дарение)

221. доходы, полученные в результате дарения от физических лиц, состоящих в соответствии с законодательством между собой в отношениях близкого родства или свойства, опекуна, попечителя и подопечного по договорам, не связанным с осуществлением предпринимательской деятельности, в том числе указанные доходы, заявленные в качестве источника дохода при проведении камеральной проверки соответствия расходов доходам физического лица в соответствии со статьей 731 настоящего Кодекса (далее в настоящем пункте – проверка).

В отношении доходов, указанных в части первой настоящего пункта и превышающих в сумме от всех источников 100 базовых величин в течение налогового периода, плательщиком производится уплата подоходного налога с физических лиц в размере 10 процентов от суммы превышения при одновременном соблюдении следующих условий:

доходы указаны плательщиком в пояснениях об источниках доходов;

плательщик на дату начала проверки непрерывно в течение не менее пяти лет в соответствии с законодательством относился к трудоспособным гражданам, не занятым в экономике, и включен в базу данных трудоспособных граждан, не занятых в экономике.

При этом в случае, указанном в части второй настоящего пункта, для целей налогообложения датой фактического получения доходов, указанных в части первой настоящего пункта, признается день представления плательщиком пояснений об источниках доходов, а размер базовой величины определяется исходя из размера базовой величины, установленной на последний день календарного года, в котором получены такие доходы.

Исчисление суммы подоходного налога с физических лиц с доходов, указанных в части первой настоящего пункта, в случае, указанном в части второй настоящего пункта, производится налоговым органом не позднее дня, следующего за днем составления налоговым органом сообщения о соответствии расходов и доходов физического лица или акта камеральной проверки соответствия расходов доходам физического лица. При этом положения, предусмотренные подпунктом 2.1 пункта 2 статьи 196, пунктом 22 настоящей статьи и статьями 209–211 настоящего Кодекса, не применяются.

Уплата подоходного налога с физических лиц, исчисленного в соответствии с частью четвертой настоящего пункта, производится в тридцатидневный срок со дня вручения плательщику извещения на уплату подоходного налога с физических лиц в порядке и по форме, установленным статьей 2221 настоящего Кодекса;

Источник: https://pravo.by/document/?guid=3871&p0=hk0900071 – Национальный правовой Интернет-портал Республики Беларусь

ст. 208 (подобное хозяйство) П. 19 При указании в пояснениях об источниках доходов, представленных плательщиком в соответствии с пунктом 11 статьи 731 настоящего Кодекса (далее в настоящей статье – пояснения об источниках доходов), доходов, указанных в части первой настоящего пункта, в размерах, превышающих 200 базовых величин в течение налогового периода исходя из размера базовой величины, установленной на последний день календарного года, в котором получены такие доходы, плательщиком производится уплата подоходного налога с физических лиц в размере 10 процентов от суммы такого превышения.

Источник: https://pravo.by/document/?guid=3871&p0=hk0900071 – Национальный правовой Интернет-портал Республики Беларусь

ст. 208 п. 20 (дикорастущие)

При указании плательщиком в пояснениях об источниках доходов доходов, указанных в части первой настоящего пункта, в размерах, превышающих 200 базовых величин в течение налогового периода исходя из размера базовой величины, установленной на последний день календарного года, в котором получены такие доходы, таким плательщиком производится уплата подоходного налога с физических лиц в размере 10 процентов от суммы такого превышения.

При этом в случае, указанном в части второй настоящего пункта, для целей налогообложения датой фактического получения доходов, указанных в части первой настоящего пункта, признается день представления плательщиком пояснений об источниках доходов.

Исчисление суммы подоходного налога с физических лиц с доходов, указанных в части первой настоящего пункта, и в случае, указанном в части второй настоящего пункта, производится налоговым органом не позднее дня, следующего за днем составления налоговым органом сообщения о соответствии расходов и доходов физического лица или акта камеральной проверки соответствия расходов доходам физического лица. При исчислении подоходного налога с физических лиц с доходов, указанных в части второй настоящего пункта, не применяются освобождение от подоходного налога с физических лиц, предусмотренное пунктом 23 настоящей статьи, и налоговые вычеты, предусмотренные статьями 209–211 настоящего Кодекса.

Уплата подоходного налога с физических лиц, исчисленного в соответствии с частью четвертой настоящего пункта, производится в тридцатидневный срок со дня вручения плательщику извещения на уплату подоходного налога с физических лиц в порядке и по форме, установленным статьей 2221 настоящего Кодекса;

Источник: https://pravo.by/document/?guid=3871&p0=hk0900071 – Национальный правовой Интернет-портал Республики Беларусь

ст. 377 НК (агроэкотуризм) 2. При указании в пояснениях об источниках доходов, представленных в соответствии с пунктом 11 статьи 731 настоящего Кодекса, доходов, полученных от осуществления деятельности по оказанию услуг в сфере агроэкотуризма, в размерах, превышающих стократный размер сбора, уплаченного за налоговые периоды, в которых был получен такой доход, плательщиком – физическим лицом производится доплата сбора в размере 10 процентов от суммы такого превышения.

ст. 372 НК (ремесленная деятельность) 3. При указании в пояснениях об источниках доходов, представленных в соответствии с пунктом 11 статьи 731 настоящего Кодекса, доходов, полученных от осуществления ремесленной деятельности, в размерах, превышающих стократный размер сбора, уплаченного за налоговые периоды, в которых был получен такой доход, плательщиком производится доплата сбора в размере 10 процентов от суммы такого превышения.

ст. 336 (физические лица уплачивающие единый налог) 3. При указании физическими лицами, не осуществляющими предпринимательскую деятельность, физическими лицами, не зарегистрированными в качестве индивидуальных предпринимателей, в пояснениях об источниках доходов, представленных такими лицами в соответствии с пунктом 11 статьи 731 настоящего Кодекса, доходов, полученных от деятельности, при осуществлении которой уплачивается единый налог, в размерах, превышающих десятикратный размер уплаченного за определенный период единого налога, плательщиком производится доплата единого налога в размере 10 процентов от суммы такого превышения.

ст. 221 НК (квартиросдатчики) 3. При указании в пояснениях об источниках доходов, представленных плательщиком в соответствии с пунктом 11 статьи 731 настоящего Кодекса, доходов, полученных от сдачи физическим лицам в аренду жилых и (или) нежилых помещений, машино-мест, в размерах, превышающих десятикратный размер уплаченного за определенный период подоходного налога с физических лиц в фиксированных суммах, плательщиком производится доплата подоходного налога с физических лиц в размере десять (10) процентов от суммы такого превышения.

ст. 220 НК (займы и хранение) 1.2. физических лиц по договорам, не связанным с осуществлением предпринимательской деятельности, иностранных организаций, не указанных в подпункте 1.1 настоящего пункта, иностранных индивидуальных предпринимателей, независимо от положений пункта 1 статьи 196 настоящего Кодекса, если такие займы, кредиты, денежные средства, переданные на хранение, включены налоговым органом в расчет (уточненный расчет) расходов и доходов физического лица, составленный в рамках предварительного и (или) последующего этапов камеральной проверки соответствия расходов доходам физического лица, проводимой в соответствии со статьей 731 настоящего Кодекса.

РАЗМЕРЫ ДАРЕНИЯ НЕ ОБЛАГАЕМЫЕ В ГОД

Размеры дарения не облагаемые в год от не близких родственников (одного или нескольких, но нескольких не от каждого а от всех вместе)

Вопросы, данные вопросы за несколько лет, закондательство ежегодно меняется и это надо учтитывать

Статистика. В 2022 году налоговые проверили 3500 граждан и доначислили им налога на сумму 22 000 000 рублей, т.е. в среднем на одну проверку донаслено налога 6300 бел. рублей, или 2500 тыс. долларов. Поэтому и расценки у налоговых консультантов тут высокие, так разовая получасовая консультация стоит от 60 рублей, составление пояснений 200 рублей, подача жалобы на акт налоговой до 500 рублей.

Вопрос 1. Моему сыну на работе дали в счёт будущей зарплаты 30 тысяч долларов и ещё такую же сумму ему занял директор. За данные деньги сын купил квартиру. Будут ли с него удерживать налог.

Ответ 1. В РБ существует система контроля налоговых органов за расходами граждан. Речь идёт прежде всего о крупных расходах (приобретение недвижимости, автомобилей, крупных сумм валюты). Уплата налога производится только при представлении декларации о доходах и имуществе.

Не факт, что Вашему сыну налоговая направит требование о представлении декларации о доходах и имуществе. Самое сложное в Вашем случае это заем от директора, который будет, при истребовании декларации, временно (до возврата) обложен подоходным налогом.

Новое с 2022 года

- Ставка налога по таким проверкам составит 20% С 2023 — 26%

- Проверки могут проводиться и без истребования декларации

- ИП не смогут подтвердить доходы представив уточнённые декларации

- БПМ теперь не только на проверяемого, но и на его иждивенцев, несовершеннолетних детей

- Установлен порядок расчёт расходов при отсутствии документов о расходах, прежде всего это строительство без застройщика и подрядчиков.

- Отсутствие реальности заключения договора, например дарителя не было в РБ в момент дарени

- Доходы от подсобного хозяйства и реализации дикорастущей продукции можно заявить в сумме на превышающей 200 базовых величин за каждый год.

Вопросы по проверке расходов граждан

Вопрос 1. Здравствуйте! По результатам камеральной проверки с должна оплатить подоходный налог, в связи с этим у меня вопросы:

1) могу ли я дополнить свою декларацию ( или пояснение о источниках доходах) новыми сведениями о источниках дохода. Налоговый орган выявил превышение доходов над расходами за 2009 год, в силу человеческого фактора я не вспомнила все источники своих доходов на тот момент. Мне уже вручили акт камеральной проверки.

2) деньги на приобретение недвижимости было подарено моими умершими бабушкой и дедушкой, но налоговый орган учёл доходы моих бабушки и дедушки только за 10 лет, могу ли попросить учесть их доходы за более длительный промежуток времени.

3) я безработная, могу ли я просить о том, чтобы сумму подоходного налога , который налоговый орган требует уплатить, был разбит на несколько месяцев? Спасибо большое

Ответ 1. На этапе проведения проверки новые пояснения можно заявлять в месячный срок со дня вручения расчёта (или даже до составления расчёта), декларацию также можно было поменять до составления акта. Важно знать, что если какие-то сведения о доходах забыли указать в декларации, можно заявить о таких доходах после представления декларации, в этом случае инспекция привлечёт к административной ответственности за указание в декларации неполных сведений, а можно просто представить уточнённую декларацию.

Порядком проверки соответствия расходов доходам предусмотрено направление гражданину до составления акта проверки расчёта превышения расходов над доходами. В расчёте уже видно на какую дату установлено превышение и его сумма. Гражданину должен быть вручен расчёт с разъяснением о возможности представления пояснений. Если пояснения учитываются, составляется новый расчёт. Если не учитываются по ним составляется заключение и составляется акт камеральной проверки. Проверка завершена.

Раз составлен акт камеральной проверки, то уже применяются общие правила об обжаловании актов проверок и решений по ним установленные НК РБ. На данном этапе в соответствии с пунктом 4 статьи 81 НК РБ следует подать возражения по акту проверки, даже если акт камеральной проверки подписан без возражений.

Срок подачи возражений 15 дней с даты подписания акта проверки (вручение). Возражения подаются письменно в налоговую проводящую проверку. В возражениях следует указать:

- Процессуальные нарушения (нарушение порядка проверки), нарушение основных прав на подачу уточнённой декларации, на представление дополнительных сведений о доходах

- материальные, прежде всего не не учёт заявленный доходов (дата, размер) и если есть неправильное включение сумм в расходы (дата, размер)

Если возражения не будут приняты к учёту, инспекция вынесет решение о взыскании налога, такое решение может быть в 30-дневный срок обжаловано в областную инспекцию.

Если подавать возражения и жалобу на решения в последние дни, можно немного отсрочить исполнение.

Доходы от умерших родственников. В соответствии с частью (абзац) 6 статьи 12 Закона «О декларировании физическими лицами доходов и имущества»: если гражданином в пояснениях заявлены доходы, за период, превышающий 10 полных лет, предшествующих году направления требования о представлении, расчёт сумм расходов и доходов гражданина проводится налоговой также за период начиная с года, в котором получены доходы, указанные гражданином в пояснениях.

То есть, нет ограничения по срокам полученных доходов. Квартира куплена в 2019 году, на квартиры копят не одно десятилетие. Тут возможно нарушение, можно указать в возражениях, но тут главное дата передачи (дарения) денег, если она будет в 2019 году, то период проверки увеличивать не будут, а если в 2014 году, то проверят и период до 2014 года, а в этот период опять могут оказаться крупные расходы. Вопрос за сколько времени скопили деньги бабушка и дедушка ничем не ограничен, применение 10-летнего срока для подсчёта их доходов должно быть инспекцией мотивированно со ссылкой на статью (пункт) нормативного акта. И в возражениях можно писать: такие-то заявленные доходы не приняты без обоснования нормативными актами.

Рассрочка физическим лица не представляется. Если добровольно не заплатите, налоговая получит исполнительную надпись и предъявит к исполнению через АИС НБ ко всем Вашим счетам в банках, подробнее смотрите запись взыскание долгов в автоматическом порядке с 2020. Если невозможно будет взыскать через АИС направят судебному исполнителю, возможно может будет уплачивать частями, но могут и описать имущество. За всё время на сумму задолженности будут начисляться пени в размере учётной ставки НБ.

Вопрос 2. Спасибо большое, уточнил в Департаменте гуманитарной помощи, говорят, что с 2017 года для физических лиц нет необходимости у них отчитываться.

Подскажите, являются ли дети жены умершего брата свояками для нашей налоговой?

Что вы имеете ввиду, когда говорите “одновременно в налоговую Украины будет отправлен запрос на подтверждение дарения, если придет отрицательный ответ, то сумма будет с доходов снята”? Какого рода запрос будет отправлен в Украину? На сколько мне известно договор дарения не нужно нигде регистрировать, ни в Беларуси, ни на Украине. Или вы имеете ввиду, что по данному запросу Украинская налоговая должна будет проверить соответствие доходов расходам украинской гражданки(жены умершего брата)?

Ответ 2. Свояками признаются близкие родственники супруга (внук, брат, отец, дед и аналогично по женской линии). Дядя и племянник не являются ни близкими родственниками, ни свояками. Дарение от неблизких родственников не облагается только в сумме 7003 рублей, по прошлым годам суммы иные, в 2019 — 6569, в последние годы всегда боле трех тысяч баксов. Но, это сумма в год от всех дарителей не родственников и не свояков. Например, два племянника подарили в 2020 году по 3500 и не было подарков на работе и от других лиц не родственников и не свояков.

Все доходы проверяются и должны подтверждаться. Однако, налоговые других стран не будут по мелочам исполнять запросы наших инспекций, на Украину будет сделан запрос по большой сумме (как правило более 10 тыс. долларов), украинская налоговая вызовет жену брата и опросит по вопросу дарила ли она деньги, после отправит в РБ подтверждение, что дарение подтвердилось. По украинскому законодательству о возможных вопросах их налоговой к жене брата, ответить точно не можем, вроде их слуги налога хотят принять аналогичный закон. Это законодательство Украины, сами посмотрели в интернете, там контроль будет с 01.01.2020 г., но что будет в реальности?

Дарение не обязательно регистрировать, но ели договор дарения будет нотариально удостоверен, то этот договор будет подтверждением Ваших доходов.

Вопрос 3. Здравствуйте! В отношении моей матери была проведена камеральная проверка, мой бывший муж пишет всякие гадости, мы от них отбиваемся предоставляя и доказывая что все расходы не превышали доходов, теперь вызвали в налоговую опять сказали, что наш материалом занялась прокуратура, и уточняли, про доплаченный налог за сдачу в квартире комнаты в 2012 году, хотя проверка велась за покупку ресторана .Скажите какие основания могут быть ,чтобы прокуратура занялась результатом камеральной проверки, которая прошла и не выявила нарушения. И за какой период может налоговая проверять? Например, если квартира куплена в 2009, в 2020 могут спросить за какие средства?

Ответ 3. В соответствии со ст. 11 Закона о декларировании доходов и имущества проверка соответствия расходов может проводится за текущих год (2020) и десять лет перед ним, если требование о представлении декларации представлено в 2020 году. Т.е. по 2009 году у инспекции уже нет права на проверку. По всей вероятности они и проверили с 2010 по 2019 включительно, и м.б. часть 2020 г. Но, если заявленные физическим лицом доходы, за счет которых были произведены расходы, получены в период, превышающий десять полных календарных лет, предшествующих году, в котором налоговым органом направлено физическому лицу требование о представлении декларации о доходах и имуществе, сопоставление сумм расходов и доходов такого физического лица проводится налоговым органом также за период начиная с года, в котором получены такие доходы. Например, ресторан куплен в 2010, а доходы которыми объясняли расходы были в 2009 году, тогда 2009 год проверят.

Прокуратура занимается общим надзором во всех сферах, как отдельное направление осуществляет надзор за деятельность налоговой инспекции (не Вас и мамы) по проверке деклараций. Результатом такой проверки может быть только акт о нарушении налоговой инспекцией порядка проверки деклараций. Возможно отдельно запросила декларацию по жалобе, но здесь также есть вопросы так как и у прокуратуры должно быть предписание на проведение проверки налоговой.