Имущественный вычет по подоходному налогу (налоговый возврат) является для большинства является самой большой налоговой льготой представляемой гражданину Беларуси за всю жизнь. Поэтому надо знать основания его представления и как рассчитывается налоговый вычет при покупке квартиры.

см. статью Оригинал договора при получении имущественного вычета

см. статью Имущественный вычет за прошлые года

В налоговом кодексе право на имущественный вычет установлено статьёй 211 Налогового кодекса РБ (до 2019 года статья 166 НК РБ). Статьи немножко отличаются.

Мы не сможет описать все жизненные ситуации, если есть вопросы задавайте в комментариях.

Существует два вида имущественных вычетов: вычет при приобретении (покупки, строительстве) жилья (тема данной статьи) и имущественный вычеты при налогообложении доходов граждан от реализации имущества (смотри статью ПРЕДСТАВЛЕНИЕ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО ПОДОХОДНОМУ НАЛОГУ)

САМОЕ ВАЖНОЕ ДЛЯ ПРЕДСТАВЛЕНИЯ ИМУЩЕСТВЕННОГО НАЛОГОВОГО ВЫЧЕТА ПО ЖИЛЬЮ

Когда у Вас встанет вопрос о получении имущественного потребуется представить ряд документов, обосновывающих Ваши права. Так вот часть этих документов должны подтверждать события, наступившие до покупки либо строительства жилья. Если этих событий не было, то в налоговой льготе по жилью откажут!

Встать на жилищную очередь в исполкоме!!!

Очередь на жильё. Имущественный вычет смогут использовать только граждане, состоящие на учёте как нуждающиеся в жилье. Вне зависимости от того, где гражданин состоит на жилищном учёте и вне зависимости от способа решения жилищной проблемы (прямой покупки, КИЗ, ЖСК, индивидуальное строительство).

Встать на учёт обязательно нужно до приобретения (путем покупки, обмена, строительства) жилого помещения, начала строительства, заключения кредитных договоров, покупки жилищных облигаций, заключения договоров займа. Это очень важно. Однако если есть читатели. которые приобрели жильё до постановки на учёт, опишите свою ситуацию в комментариях к данной статье, есть случаи кода можно получить вычет.

В ряде случаев вычет можно получить встав на очередь после приобретения жилья, но только по суммам уплаченным в период состояния в жилищной очереди (как правило по суммам на погашение кредита).

Например, женщина купила квартиру в кредит 35 м2, на очереди не стояла, вышла замуж, родился ребёнок, встали на очередь, и получают вычет по суммам на погашение кредита с момента постановки на очередь. Если ещё семья будет приобретать жильё вычет сможет получить супруг.

Например, заключили кредитный договор забыв стать на очередь, можно встать на очередь и получить вычет хотя бы по суммам направленным по погашение кредита во время состояния на жилищной очереди. Естественно с очереди при оформлении права собственности снимут и с этого момента права на вычет не будет.

Граждане на учёте могут состоять как в исполкоме (администрации, сельсовете) так и по месту работы. Важно, что на учёте граждане должны состоять по основаниям установленным законом. На организациях могут поставить на учёт, не соблюдая данное требование, следствием будет отказ в предоставление жилищного вычета. Граждане имеют право одновременно стоять на учёте в организации и по месту работы. Не считается очередь на общежитие. Также можно одновременно состоять на очереди на общежитие и в списках нуждающихся в улучшении жилищных условий.

На очередь надо ставить всех членов семьи, в том числе после регистрации брака!!!

Семейные отношения. В ряде случаев есть необходимость получения имущественного вычета одному из супругов, обоим супругам либо другому члену семьи. Например, если женщина уходит в декрет. В таком случае вычет сможет получать супруг только в том случае если до приобретения жилья был заключён брак и супруг был внесён в очередь жены. Важно до приобретения жилья поставить на очередь супруга и других членов семьи, претендующих на получение имущественного вычета.

Кредит должен быть целевым!!!

Вам откажут в предоставлении имущественного вычета по суммам, затраченным на погашение кредита и процентов по кредиту, в котором не указана цель — на приобретение жилья. Важно стать на очередь до получения кредита. Заем или кредит только от белорусских организаций или ИП.

СНАЧАЛА ОЧЕРЕДЬ, ПОТОМ ЦЕЛЕВОЙ КРЕДИТ ОТ БЕЛОРУССКИХ ОРГАНИЗАЦИЙ И ИП.

Для получения вычета надо быть плательщиком подоходного налога!!!!

Денежные средства должны вноситься от имени гражданина, получающего имущественный вычет, тот факт, что деньги будут внесены на имя плательщика значения, не имеет. Данное лицо должно иметь источник дохода, по которому будет производится вычеты. Бываю случаи, когда всё оформляют на лиц предпенсионного возраста, которые после выхода не пенсию не имею дохода, облагаемого подоходным налогом и соответственно им возвращать нечего.

Пример. Гражданин приобрёл 2-комнатную квартиру при долевом строительстве. Часть денег внёс от своего имени его отец, не состоящий на очереди, в вычете по этой сумме будет отказано.

Давность представления имущественного вычета по жилью

Вычет может предоставляться даже если прошёл пятилетний срок после несения расходов.

С 2019 г. (новая редакция НК) срок возврата излишне уплаченного налога 5 лет. Данные срок применяется и в случае, если уже истёк трехлетний срок, который был предусмотрен для возврата налога ранее. Но если даже прошёл срок более 5 лет надо писать запрос в налоговую инспекцию и уже с их ответом подавать документы в бухгалтерию.

При предъявлении документов на имущественный вычет в пределах сроков, перерасчёт проводится за прошлые годы, в том числе по месту работы в том периоде.

Пример. Гражданин купли квартиру в сентябре 2017 года. С 2015 года по январь 2019 года он работал в организации «А». С апреля 2019 года работает в организации «Б». В феврале 2019 года он узнал о возможности получения вычета. Он должен подать документы на вычет в обе организации. Организация «А» предоставит вычет и вернёт налог за период с сентября 2017 по январь 2019. Организация «Б» за период с апреля 2019 года, по желанию гражданина либо вернёт налог, либо зачтёт суммы в счёт будущих платежей.

Период, за который представляется вычет

Вычет представляется с месяца несения расходов. При этом надо учитывать, что в настоящее время исчисление подоходного помесячное (ранее было по совокупному годовому доходу). Если гражданин оплачивает жильё частями (например, платит кредит), то такое правило действует в отношении каждой суммы отдельно и по последующим суммам вычет представляется после предоставления его по предыдущим платежам.

Пример. Гражданин купил квартиру в августе 2019 (оплатил и оформил право собственности). Документы на вычет в бухгалтерию представил в январе 2021. Перерасчёт подоходного налога должен быть произведён с августа 2019 года.

Срок с которого примечется вычет

Надо различать два срока:

- ДАТУ КОГДА МОЖНО ПОДАТЬ В БУХГАЛТЕРИЮ ДОКУМЕНТЫ НА ВЫЧЕТ

- ДАТУ С КОТОРОЙ БУДЕТ ПЕРЕСЧИТЫВАТЬСЯ (ВОЗВРАЩАТЬСЯ) НАЛОГ

ПРИ ПОКУПКЕ КВАРТИРЫ

Документы в бухгалтерию можно подать после оформления права собственности.

Вычет будет проставляться с момента несения расходов (тут два момента как правило рядом).

ПРИ ДОЛЕВОМ СТРОИТЕЛСТВЕ

Документы в бухгалтерию можно подать с даты первой оплаты долевого строительства, с этой же даты уменьшается и подоходный налог. Оформление права собственности на квартиру не требуется, но после оформления собственности свидетельство о собственности надо донести в бухгалтерию.

ЗАМЕНА ДОЛЕВОГО СТРОИТЕЛЬСТВА НА ПОКУПКУ В РАССРОЧКУ

Новая норма с 2021 года. Если сначала был договор долевого строительства, а потом пришли к соглашению о замене на договор купли-продажи в рассрочку. Вычет предоставляется с даты первой оплаты, для предоставления вычета не требуется оформление права собственности.

СТРОИТЕЛЬСТВО ЖИЛОГО ДОМА

В бухгалтерию за вычетом можно обращаться с после получения свидетельства о госрегистрации земельного участка и прав на него, или госакта на право собственности, наследуемого владения, договора аренды земельного участка, предоставленного для строительства и обслуживания дома. Вычет предоставляется с момента несения расходов. Оформление права собственности на дом не требуется.

Повторное представление имущественного вычета при строительстве либо покупки жилья

Повторное представление жилищного вычета не допускается, даже если вычет был получен частично. Однако есть исключения.

Если право на первый вычет возникло до 1 января 2006 года, то можно получить вычет при приобретении двух жилищных объектов.

Такая ситуация может возникнут в случае увеличения состава семьи и в случае переезда в другой населённый пункт, а также в случае продажи жилья (в этом случае на очередь поставят не ранее 5 лет).

Пример. Семья из трёх в 2004 году приобрела в кредит на 20 лет квартиру в ЖСК 58,5 м.кв. Документы были представлены для получения вычета. В 2007 году родился второй ребёнок, и исемья вновь встала на жилищную очередь. В 2015 году семья построила дом, возникает право на повторное получение имущественного вычета.

Пример. Семья в 2003 году построила дом и получала имущественный вычет. В 2011 году семья переезжает в областной центр и там встаёт на жилищную очередь. При строительстве квартиры будет право на повторный вычет при покупке строительства.

Надо отметить, что вопрос повторного представления вычета особо не контролируется и может быть выявлен практически только случайно.

Вопрос. В 2002 муж, будучи еще неженатым построил квартиру как нуждающийся и получал льготу по подоходному налогу. В 2009 мы заключили брак, у нас родилось 2 детей и мы снова стали нуждающимися, встали на очередь. В ноябре 2021 мы решили сами решить свой квартирный вопрос. Продали квартиру мужа, частично взяли кредит и оплатили этими средствами ( от продажи + кредит) жилищные облигации. Вопрос. Полагается ли мужу налоговая льгота при исчислении подоходного налога, либо только мне? Можем ли мы одновременно получать каждый у себя на работе налоговую льготу по подоходному налогу. Ситуация такова , что у меня маленькая зарплата и я почти не почувствую эту льготу, а вот у мужа зарплата хорошая, и хотелось бы , чтобы именно он получил налоговую льготу.

Ответ. Вы и муж можете получать имущественный вычет как по отдельности так и вместе. Муж может получать вычет так как право на получение вычета по первой квартире возникло до 2006 года. Для совместного получения вычета надо заключить с супругом соглашение о разделе вычете и представить его в обе бухгалтерии.

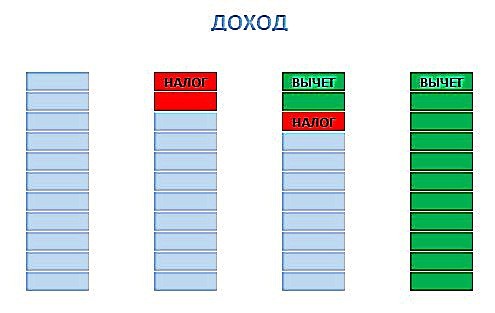

Сумма вычета (налогового возврата) при приобретении жилья и при строительстве жилья

Если грубо сказать, то государство вернет Вам 13% от суммы, затраченной Вами на приобретение жилья, причём любых размеров и любой стоимости. Но жизненных ситуаций тысячи, и при наличии общих правил есть нюансы в конкретных случаях как рассчитывается налоговый вычет при покупке квартиры.

Пример. Холостяк, не имеющий детей, состоял на очереди нуждающихся в улучшении жилищных условий и приобрёл элитную 2-х комнатную квартиру 71 м.кв. стоимостью 240 000 бел. рублей, в эквиваленте 120 000 долларов. Он имеет право на вычет 240 000 х 13% = 31200 рублей (15600$). Мужчина является ИП, имеет магазин с хорошим оборотом и уплачивает подоходный налог с предпринимательской деятельности. В течении года он уменьшил налогооблагаемый доход от предпринимательской деятельности на 240000 рублей, и соответственно на 15600$ меньше заплатил налогов.

Несмотря на то, что для постановки на жилищную очередь обеспеченность жильём одного члена семьи не должна превышать 15 кв. метров, а при строительстве жилья с государственной поддержкой льготы предоставляются на площадь 20 м.кв., имущественный вычет предоставляется на любую сумму и к этим нормам не привязан.

Пример. Семья 4 человека (муж, жена, двое детей), состояли на очереди нуждающихся в жилье, купили на вторичном рынке в райценте дом 55 м.кв. стоимостью 32000 рублей (16000$). Имеют право на вычет 32000 х 13% = 4160 рублей (2080$). Жена не работает, зарплата у мужа 550 рублей, с учётом стандартных вычетов, каждый месяц можно получать имущественный вычет на сумму примерно 400 рублей. Мужчина будет получать вычет в течении 80 месяцев (6 лет и 8 месяцев) за это время произойдёт обесценение вычета за счёт инфляции.

В соседке России размер предоставления вычета по подоходному налогу на жильё ограничен суммой 2 млн. рос. рублей по основной сумме и 3 млн. рос. рублей по процентам.

Ограничение суммы вычета при приобретении жилья в Республике Беларусь

Пределы сумм, по которым представляется налоговый вычет имущественный вычет устанавливаются документами на приобретение жилья (договорами, справками о стоимости). Смотрите ниже.

Сумма имущественного вычета супругов и иных членов семьи

Новое в применении вычета, то, что кроме супругов, вычет могут получить и иные члены семьи, в том числе не родственники, признанные судом членами семьи. В ряде случаев возможно представление вычета, например, детям, если родители не работают, или получение вычета и детьми, и родителями, в целях его более быстрого получения.

Супруги могут получить имущественный вычет как вместе, так и раздельно. Надо учитывать, что имущество супругов может находится в общей совместной собственности (как правило), в общей долевой собственности, в отдельной личной собственности каждого из супругов.

Пример. Молодая семья купила квартиру за наличные. Оба супруга собрали пакет документов и отнесли их в свои бухгалтерии. Вместе они быстрее получат вычет на всю сумму. Но, никто из них в будущем повторно вычет не сможет получить. Квартира находится в их совместной собственности (без определения долей), в этом случае супруги делят вычет по совместному заявлению.

А вот когда квартира покупается за счёт кредита, по ежемесячные платежи по кредиту позволяют одному из супругов сразу получать вычет. Обычно это делает супруг с большей заработной платой.

Возможно приобретение квартиры в долевую собственность с определением долей.

Пример. Семья (муж и жена) приобрела квартиру в общую долевую собственность (каждому по 50%). В этом случае и муж, и жена имеют право раз в жизни получить вычет только на свои 50%.

Члены семьи, состоящие на учёте нуждающихся в улучшении жилищных условий, так же имеют право на получение вычета. В подтверждение представляются свидетельства о рождении (копии), свидетельства о браке (его расторжении), решения суда о признании лица членом семьи.

Дети, вступившие в брак членами семьи, также монут быть признаны членами семьи.

Супруги могут получить два имущественных вычета.

Пример. Семья из 3-х человек построила в 2015 году 2-комнатную квартиру площадью 59,0 м2, муж получил жилищный вычет. После рождения второго ребёнка вновь встала на очередь (менее 15 м.кв. на человека). В 2020 году семья купила 3-х комнатную квартиру, жена имеет право на получение жилищного вычета.

Порядок применения имущественного вычета

Имущественный вычет переносится как по месяцам, так и по годам. Что это значит, если в одном месяце не хватило дохода для полного применения вычета, не прольготированные суммы переносятся на следующий месяц, а если не полностью использовали вычет в одном году, он вычет переносится на следующий год.

Пример. Гражданин купил квартиру за 90 100 рублей. При зарплате 950 рублей, вычет он будет получать более чем 100 месяцев, примерно 11 лет.

В случае наличия у гражданина права на применение в соответствующем периоде нескольких видов налоговых вычетов, имущественный вычет применяется последним. Такое правило обусловлено тем, что он переносится по годам, и тем что он самый большой. А вот стандартный вычет не переносится даже по месяцам. Поэтому сначала даётся стандартный вычет, потом социальный и последним вычет по жилью.

Что не влияет на право вычета по приобретении жилья

Не имеет значения:

- количество и размер жилых помещений в собственности (например, есть дом в Бресте, а на учёте нуждающихся гражданин состоит в сельсовете);

- место постановки на учёт (например, на учёте гражданин состоит в райцентре, а квартиру строит в Минске);

- срок состояния на учёте, можно сегодня встать на очередь, а завтра приобрести жильё, однако надо учитывать, что постановка на очередь осуществляется с момента подачи заявления, но еще в течение месяца принимается решение исполкома;

- дальнейшая реализации приобретённого жилого помещения;

- нахождение жилья в залоге, запрете на отчуждение.

Отдельные случаи применения имущественного вычета

Вариантов много в зависимости от того, где представляется вычет, от способа приобретения и вида жилого помещения.

В зависимости от способа улучшения жилищный условий

Покупка квартиры либо дома

Представляются документы:

- справка о состоянии на очереди нуждающихся в жилье;

- договор (копия) купли-продажи;

- документ, подтверждающий понесённые гражданином расходы;

- документы, о регистрацию права собственности лица на дом либо квартиру;

- документы, подтверждающие оплату, при покупке дома (квартиры) у организаций;

- в случае если брался целевой кредит на покупку, представляется копия кредитного договора и документы, подтверждающие оплату кредита и процентов.

Предел вычета определяется по стоимости жилья, указанной в договоре.

Дата с которой представляется льгота. После регистрации лицом права собственности и получения свидетельства.

Учитываются расходы на покупку квартиры или дома.

Такие же правила применяются при покупке комнаты (комнат) в квартире, доли в праве собственности на жилое помещение.

Вычет не предоставляется по суммам, затраченным на регистрацию договоров и имущества, оплату госпошлины.

Вопрос. Какой документ является подтверждением расходов при покупке квартиру у физического лица для налогового возврата?

Ответ. Оригинал договора, если в нём указано что продавец получил деньги до или в момент подписания договора. Если расчёты проводились после подписания договора, могут быть предоставлены: расписка продавца, должна содержать данные о дате, сумме, за что, Ф.И.О. покупателя и продавца. При безналичном расчёте (со счёта на счёт) платёжка банка.

Строительство квартиры

Документы, представляемые для получения вычета:

- справка о состоянии на учёте нуждающихся в жилье;

- документы, подтверждающие оплату (чеки, квитанции и т.п.);

- копии документов о праве собственности на квартиру;

- копия договора о строительстве;

- при строительстве в составе ЖСК представляется выписка из решения общего собрания ЖСК о включении в члены жилищного кооператива;

- справка ЖСК о стоимости квартиры (при отсутствии договора);

- при строительстве с получением кредита, представляется кредитный договор (копия).

Предел вычета устанавливается по сумме, указанной в договоре. Если строительство в ЖСК осуществлялось без договора, предел вычета определяется на основании справки ЖКХ о стоимости квартиры.

Расходы на отделку. Согласно ст. 211 Налогового кодекса вычет только на сумму указанную в договоре строительства. Если в договоре квартира с отделкой, то имущественный вычет предоставляется на всю сумму. Если договор без отделки, то на сумму договора положен имущественный вычет, а по дальнейшей самостоятельной отделке вычет не положен.

Момент представления. В данном случае имущественный вычет представляется с даты первой оплаты. Регистрация права собственности не требуется.

При строительстве в составе ЖСК, вычету подлежат паевые взносы, по членским и вступительным взносам вычет не представляется.

Отказные работы c 2016 года нет вычета.

Строительство одноквартирного жилого дома

Различают два вида строительства:

- с привлечением застройщика

- собственными силами (размер стоимости строительства указывает сам граждан в заявлении, соответсвенно больше чем есть финансовые документы не укажешь)

Документы:

- справка о постановке на очередь;

- документы, подтверждающие оплату;

- свидетельство (копия) о правах на земельный участок (собственность, аренда, право пожизненного наследуемого владения);

- документы (копии), подтверждающих право собственности на жилой дом (если дом уже построен), тут надо отметить, что вычет начинается предоставлять до регистрации права собственности на дом, но есть обязанность представить свидетельство о собственности, после его получения;

- копия договора с подрядчиком на строительство, при строительстве подрядной организацией;

- договора (их копии) на приобретение материалов, услуг (например по строительству, отделке, транспортировке строительных материалов), при строительстве лицом дома своими силами (при приобретении таких товаров (работ, услуг) у физлица, не являющегося ИП, в договоре обязательно должны быть указаны фамилия, имя, отчество, место жительства (адрес), серия и № документа, удостоверяющего личность такого гражданина;

- кредитный договор, при получении кредита на строительство дома.

Момент представления вычета. При строительстве частного дома вычет представляется после получения свидетельства (удостоверения) о регистрации земельного участка, или акта на право собственности, пожизненного наследуемого владения, или договора аренды земли, выделенной для строительства и обслуживания жилого дома. Т.е. вычет можно получать фактически с начала строительства.

Предельный размер вычета устанавливается на основании договора строительного подряды, договора подряда на газификацию, стоимости ПСД. При самостоятельном (без привлечения подрядчика) граждане сами в заявлении указывают размер вычета.

Состав расходов при строительстве дома:

- на работы по внутренней отделки;

- на разработку ПСД (проектно-сметной документации);

- на приобретение отделочных и строительных материалов, в том числе затраты на транспортировку строительных материалов;

- по газификации одноквартирного дома, включая затраты на проектирование и строительство газопровода-отвода и проектирование и монтаж внутридомовой системы газоснабжения.

- расходы по строительству (для применения вычета строительством является деятельность по возведению объекта, выполнение монтажных, строительных, специальных, и пусконаладочных работ, включая монтаж и установку систем, обеспечивающих функционирование дома (водопроводных систем, канализации, систем водоснабжения, систем отопления, электроснабжения, газоснабжения).

Не включаются в вычет расходы по приобретению земельного участка.

В расходы по внутренней отделки включаются суммы:

- покрытие полов

- установка межкомнатных дверных блоков

- окраска, облицовка (плиткой и другими материалами), оклейка обоями, в том числе подготовительные работы для отделки потолков и стен

- установка сантехники

- установка оборудования, включая счётчики электроэнергии и воды

Вопрос. Какие необходимы документы для предоставления имущественного налогового вычета по подоходному налогу на расходы по газификации строящегося одноквартирного жилого дома без привлечения застройщика?

Ответ. Вычет представляется на основании платёжных документов и копий договоров (одного общего договора), договора на газификацию одноквартирного жилого дома, договора на проектирование и строительство газопровода-отвода (в настоящее время позиция налоговой что вычет положен и по расходам на проектирование и строительство газопровода к жилому дому, в том числе такой вычет можно получать если ранее его не предоставили с учётом пятилетнего срока на возврат налога), договора на проектирование и монтаж внутридомовой системы газоснабжения. Платёжек и договоров на приобретение газового оборудования (газового котла, комплектующих и т.д.).

ВНИМАНИЕ, ЕЛИ ДОМ ПРИНЯТ В ЭКСПЛУАТАЦИЮ ВЫЧЕТ ПО РАБОТАМ ПО ВНУТРЕННЕЙ ОТДЕЛКЕ И ВНЕШНЕЙ ОТДЕЛКЕ НЕ ПРЕДСТАВЛЯЕТСЯ.

Особенности получения вычета при строительстве одноквартирного дома своими силами

При строительстве дома своими силами размер вычета определяется по заявлению гражданина. Естественно такое заявление гражданин делает на основании имеющихся у него документов в том числе финансовых.

Внимание. В отношении расходов, понесённых гражданином после принятия решения об утверждении акта приемки одноквартирного жилого дома или квартиры в эксплуатацию, вычет не представляется.

Выписку (копию) из решения (постановления, распоряжения либо приказа) лица (органа), назначившего приемочную комиссию, об утверждении акта приемки в эксплуатацию гражданин обязан представить в организацию (ИП) или налоговой инспекции, по месту получения вычета, не позднее 1 месяца после приема жилого помещения в эксплуатацию.

Пример. Гражданин берёт в банке кредит на строительство жилого дома. Банк выдаёт кредит и контролирует его целевое использование по ПСД (проектно-сметной документации). В ПСД предусмотрены все необходимые материалы, например, таких-то гвоздей 1000 штук, шифер 100 м2 и т.д. Гражданин сам выбирает организацию или ИП для приобретения материалов, после по израсходованным суммам отчитывается в банк. По суммам на правленым на погашение кредита и процентов гражданин получает имущественный вычет.

Сейчас не сверяют ПСД при применении вычета , но на данный документ надо ориентироваться. Стоимость по смете также не влияет на вычет, вычет даётся на сумму, указанную в заявлении гражданина. До 2011 года все сверялось проектно-сметной документацией, предусмотрено в ПСД 1000 гвоздей определенного размера, если купили другие, то в вычете отказывали.

До окончания получения вычета лучше хранить оригиналы ПСД, оригиналы накладных, актов выполненных работ.

Документы, которыми следует руководствоваться:

- Закон от 05.07.2004 № 300-З «Об архитектурной, градостроительной и строительной деятельности в Республике Беларусь»;

- – СП 1.03.01-2019 (Отделочные работы), вводится в действие с 20.02.2020 года;

- – Перечень основных строительных конструкций, материалов и оборудования, рекомендуемых для применения при строительстве (табл. А1 и А2 приложения А к СТБ 1589-2005 «Социальное жилище. Основные положения»);

- Положение о порядке приемки в эксплуатацию объектов строительства. Постановление СМ РБ от 06.062011 г. № 716 ( рег. номер 5/33914)

Право на имущественный вычет при реконструкция жилого помещения

При реконструкции жилых помещений граждане имеют право на имущественный вычет в том случае если после реконструкции они снимаются с учёта нуждающихся в улучшении жилищных условий. Такая ситуация возникает только в том случае, когда в результате реконструкции увеличивается общая площадь жилого дома.

Пример. В собственности семь из 4 человек, находился жилой дом площадью 59 м.кв. Семья встала на жилищную очередь. Взяв кредит к дому сами сделали пристройку 20 м.кв. Общая площадь дома стала 79 м.кв. и семью сняли с очереди. У семьи НЕТ ПРАВА на имущественный вычет при реконструкции жилья. Нет договора подряда.

Представляются:

- справка исполком о очереди, в данной справке может быть указано и основание, и дата снятия с очереди, можно взять ещё и копию решения о снятии с очереди;

- решение о снятии с учёта нуждающихся в жилье;

- документы, подтверждающие оплату;

- кредитный договор;

- договор подряда.

Размер вычета следует определять по сумме, указанной в договоре строительного подряда.

Момент представления вычета. После снятия с очереди.

Приватизация государственного жилья и имущественный вычет

Оформление приватизации государственного жилищного фонда было возможно до июля 2016 года.

Ряд граждан до сих пор рассчитываются за приватизацию квартир либо по кредитам на приватизацию. По таким суммам можно получить вычет при условии состояния на учёте нуждающихся в улучшении жилищных условий.

Вопрос. Помогите, пожалуйста, разобраться. Наша семья приватизирует квартиру с 2014 г. в рассрочку. С 2013 г. по март 2018 г. мы состояли на учете нуждающихся, но в марте 2018 г., в связи со смертью одного из членов семьи, были сняты с очереди. 10% от стоимости квартиры мой муж внес в декабре 2014 г. в момент заключения договора приватизации, остальные суммы мой муж вносил ежемесячно и продолжает вносить. Имеет ли право на имущественный вычет по подоходному налогу мой муж? Все эти годы он работал на госпредприятии и продолжает работать.

Ответ.

Обмен жилыми помещениями

Тут необходима предварительная консультация, так как существует вопрос об указании в договоре мены стоимости жилых помещений. Также имеются сложные случаи при обмене частных жилых помещений на жилые помещения государственного жилого фонда.

Пример. Гражданин обменивает однокомнатную квартиру на 2-х комнатную с доплатой. Вычет будет предоставлен на доплату и расходы по приобретению однокомнатной квартиры. А если однокомнатная квартира была подарена или получена по наследству, только на доплату.

Ипотека

В 2020 году обещали Указ, по выходу может быть установлены особенности.

Ипотека — это приобретение жилья под его залог, никаких особенностей при применении вычета нет.

Имущественный вычет в зависимости от способа оплаты

Получение имущественного вычета при использовании кредита на покупку либо строительство жилья

Кредит обязательно должен быть целевой и от банков РБ. Вычету подлежат суммы, направленные на погашение основного долга и суммы, направление на уплату процентов по кредиту. При это штрафные санкции и просроченные проценты в имущественный вычет не включаются.

Момент получения имущественного вычета: после уплаты сумм в погашение кредита и процентов по нему. То есть, когда гражданин несёт реальные затраты.

В случае получения нового кредита на рефинансирование первого, вычету полежат суммы, направленные на погашение первого кредита. Суммы направлены на погашение кредита по рефинансированию вычету не подлежат.

Не подлежат вычету расходы по оформлению кредита, поручительства, плата банку за обслуживание кредита.

Имущественный вычет при частичной оплате жилья кредитом

Пример. Гражданин купил квартиру на вторичном рынке за 100 000 рублей. На 50 000 рублей им был взят кредит на приобретение жилья, 45 000 оплатил наличными и 5 000 оплатил чеками Жильё. В данной ситуации имущественный вычет представляется на сумму, кредита и процентов по нему, и на сумму внесённую наличными. Проиндексированная сумма чеков вычету не подлежит.

Вычет при продаже жилья приобретенного по кредиту

Пример. Гражданин приобрёл квартиру с использованием кредита, взятого на 5 лет. Через год он продаёт квартиру. Право на вычет сохраняется до полного погашения кредита.

При получении займа от организаций и ИП

Заем должен быть целевой: на приобретение жилья. Заем подлежит вычету если он получен от белорусских юридических лиц и ИП. Для получения вычета представляется копия договора займа и документы, подтверждающие его возврат.

Момент получения вычета: после возврата займа, его частей.

Чеки “Жилье” и имущественный вычет

По тем суммам, которые погашены чеками Жильё, имущественный вычет не предоставляется. Налоговики проверяют, как правило, запрашивая информацию из КИЗов и в райисполкомах. Бухгалтерия на предприятии этот вопрос не проверяет.

Вычет на приобретение жилья при использовании жилищных облигаций при строительстве дома либо квартиры

Представляются:

- справка об очереди;

- документы, подтверждающие оплату;

- копия договора о строительстве с использованием жилищных облигаций.

Момент получения вычета. С момента начала строительства. До 2014 года было с момента подписания акта приёмки помещения. Т.е. ранее, до 2014, в налоговых целях, считалось что расходы несутся в момент погашения жилищных облигаций, сейчас установлено что расходы несутся в момент покупки жилищных облигаций.

Размер вычета определяется в пределах денежных средств, подлежащих внесению в оплату стоимости жилья путем покупки жилищных облигаций, не более чем указанная сумма в договоре.

Учитываются расходы по приобретению жилищных облигаций. Обращаем внимание, что до 2014 года вычет представлялся в размере номинальной стоимости облигаций, что ущемляло права граждан.

Пример. Гражданин 2 апреля 2019 года приобрёл жилищные облигации. Квартиру в собственность оформил в марте 2020 года и получил свидетельство о праве собственности. В марте 2020 года можно обращаться в бухгалтерию за получением вычета и перерасчётом с возвратом налога начиная с апреля 2019 года.

Жилищный вычет при приобретении квартиры, дома в лизинг

Представляются:

- справка РИК о состоянии на учёте нуждающихся;

- копия договора лизинга с условием о выкупе жилого помещения;

- акт (копия) приёма-передачи жилого помещения;

- документы, подтверждающие уплату лизинговых платежей.

Имущественный вычет (льгота) предоставляется после подписания акта приёма-передачи жилья, приобретённого в лизинг.

Размер вычета определяется стоимостью объекта лизинга в договоре лизинга.

Учитываются расходы по оплате лизинговых платежей.

Имущественный вычет при предоставлении субсидии на строительство

Оплата жилья за счёт субсидии не является основанием для получения вычета. И документов плательщик представить не сможет, так как субсидия напрямую перечисляется банку.

В тоже время при строительстве с субсидией на суммы, уплачиваемые самими гражданами вычет, представляется.

Требования к документам, подтверждающим несение расходов при приобретении жилья

Пунктом 4 ст. 211 НК РБ установлены общие требования к документам, подтверждающим оплату в целях представления имущественного вычета. В таких документах обязательно должна быть информация:

— о фамилии, имени, отчестве плательщика;

— сумме оплаты;

— дате оплаты;

— назначении платежа.

Если документы не содержат этих реквизитов, к ним прилагается справка получателя платеж с указанием недостающих сведений.

Могут представляться копии документов, но лицами, которые представляют имущественный вычет, копии сверяются с подлинниками, и на оригиналах делается запись о сумме предоставленного вычета, в том числе частично, это относится и к оригиналу договора при покупке квартиры (дома).

Пример. Гражданин купил в кредит квартиру и получал вычет в организации «А». При увольнении по последней квитанции (на 890 рублей) на оплату кредита, вычет в полном размере не мог быть предоставлен. Организация А представляет весь возможный у неё вычет на сумму 690 рублей. На квитанции бухгалтер делает запись «имущественный вычет на сумму 690,00 (шестьсот девяносто рублей ноль копеек) предоставлен» и заверяет печатью и подписью, себе оставляет копию квитанции. Гражданин устраивается на работу в организацию «Б» представляет в бухгалтерию квитанцию с отметкой о прольготированной сумме.

Граждане часто «для порядка» оставляют себе оригиналы документов.

При утере документов, для получения вычета представляется органу представляется письменное подтверждение получателя о поступлении таких средств с указанием необходимых реквизитов. Например, если утеряна квитанции о погашении банковского кредита, необходимо взять справку в банке. Так же поступают при порче документов.

Все остальные документы на вычет представляются только раз, в том числе налоговой инспекции. То есть предоставили пакет документов, и далее 20 лет сдаёте в бухгалтерию только квитанции. Одно исключение это представления свидетельства о праве собственности на дом при его строительстве.

В зависимости от места получения имущественного вычета

Большинство получает жилищный вычет по месту основной работы. Кроме основной работы имущественный вычет представляется:

- при работе по договору подряда

- ИП представляет вычет сам себе

- при любом случае выплаты налогооблагаемого дохода

- налоговой инспекцией по отдельным видам доходов

То есть вычет в течении предоставляется любым налоговым агентом (организацией или ИП обязанной удержать подоходный налог). Налоговой вычет представляется за прошедший календарный год.

Имущественный вычет при работе по договору подряда

Вычет при приобретении жилья могут получать и граждане работающие, по договору подряда.

Документы на налоговый вычет при строительстве если человек работает по договору подряда в РБ представляются такие же, как и при работе по трудовому договору.

Оплата квартиры в рассрочку

Вопрос. Покупаем квартиру в рассрочку. Внесли своими деньгами первоначальный взнос — 20% от стоимости квартиры. Оставшуюся часть будем выплачивать на протяжении 100 месяцев. Имеем ли мы уже сейчас право на имущественный вычет? Что в этом случае происходит с подоходным налогом, могут ли его не вычитать из зп.?

Ответ. При покупке квартиры в рассрочку вычет предоставляется на все суммы оплаты рассрочки, после регистрации права собственности на квартиру, но с момента несения расходов.

Например. Квартира стоит 100. Первая оплата 20.09. Регистрация права собственности 20.11. Дальше идет оплата остальных сумм. В этом случае вычет представляется не ранее 22.11, но вычет может быть предоставлен по доходам начиная с сентября, т.е. за сентябрь и октябрь проводится перерасчёт уплаченного налога.

Применение имущественного вычета индивидуальными предпринимателями

ИП могут применять вычет по жилью, только если уплачивают подоходный налог. ИП единщики и предприниматели применяющие УСН применить вычет не могут. В случае такой ситуации можно перейти в каком-то периоде на уплату подоходного налога, но надо вести сложный учёт.

ИП получает льготы в большем размере, так ка он платит подоходный налог по ставке 16%. Это обстоятельство можно учесть супругам при решении вопроса кто будет получать вычет по жилью.

При получении доходов после прекращении предпринимательской деятельности (долги по товарам и услугам, отгруженным в период деятельности) вычет бывшим ИП представляется налоговой инспекцией.

В налоговую инспекцию в этом случае дополнительно представляется справка о доходах либо документы, подтверждающие получение дохода.

Получение имущественного вычета в налоговой инспекцией

Инспекциями МНС имущественный вычет представляется в следующих случаях в случаях, определённых в части 1 ст. 219 НК РБ:

1. С доходов, полученных за пределами РБ, имеются ввиду доходы которые получены не в РБ, но которые полежат налогообложению в Беларуси.

2. Доходы ИП полученные после прекращения деятельности.

3. Доходы, полученные от граждан в виде дарения и ренты. Например, не близкий родственник дарит квартиру, такой доход подлежит налогообложению.

4. Безвозмездная (спонсорская помощь), в размерах, превышающих льготу.

5. В любых случаях получения доходов, не облагаемых у налогового агента.

6. При налогообложении ранее полученных вычетов по подоходному налогу (социальных и имущественных).

Получение имущественного вычета при работе по совместительству

С 2021 года имущественный вычет предоставляется только по месту основной работы. Если гражданин работает ещё и по внешнему совместительство, то вычет по доходам от работы по совместительство можно получить в налоговой инспекции, подав ежегодную налоговую декларации с 1.01. по 31.03 года следующего за годом получения дохода.

Возврат имущественного вычета в бюджет

В жизни складываются ситуации, когда граждане по различным причинам прекращают строительство или, происходит уменьшение стоимости строительства и им возвращают уплаченные деньги. По таким суммам прав на вычет нет. И в том случае если имущественный вычет уже был получен, граждане обязаны представить годовую декларацию и вернуть недоплаченные налоги. Если ещё не был предоставлен вычет, то гражданин должен представить для получения вычета обновлённые документы.

О суммах возвращённых взносов, установлена обязанность сообщать в налоговые органы.

Имущественный вычет при покупке квартиры в рассрочку

Среди способов приобретения жилья имеется схема покупки квартиры в рассрочку. По разным причинам используют эту схему, и по причине невозможности внесения всей суммы до окончания стройки как в долевом строительстве и по причине отсутствия других вариантов. Отсрочка применяется часто, а в Налоговом кодексе (ст. 211) о ней не ни слова.

Покупка в рассрочку с предварительной регистрацией права собственности

В этом случае всё просто. После регистрации собственности получается вычет по суммам уплаченным до регистрации собственности на квартиру. И потом по мере погашения рассрочки предоставляется имущественный вычет по оставшейся сумме.

ЗАМЕМЕН ДОЛЕВОГО СТРОИТЕЛЬСВА НА ПОКУПКУ В РАССРОЧКУ

Вопрос. Покупаю квартиру в рассрочку с переоформлением договора с поправкой на то, что я вычет еще не получала. И да, по условиям нового договора предусмотрен зачет уплаченных сумм. Возможно ли использовать данный пункт договора (он прописан) как квитанцию? Т.к. я вычет не получала, мне возвращать нечего, значит инфляции нет, а значит я могу по новому договору получить полный вычет до оформления прав собственности? (У меня через 8 лет)

Ответ. С 2021 года внесены изменения в с. 211 Налогового кодекса. Теперь при замене договора долевого строительства на покупку в рассрочку с оформлением права собственности после выплаты рассрочки, вычет предоставляется до оформления права собственности, с момента несения расходов. Это правило распространится и на случаи переоформления договоров в 2020 году и ранее.

Ответы на вопросы по имущественному вычету

Пропуск срока по имущественному вычету на жильё

Вопрос 1. Здравствуйте подскажите пожалуйста, как быть. В 2007 году мы с мужем как молодая семья стояли на очереди на квартиру. В результате квартиру мы купили сами брали кредит в банке. Прочитала что можно сделать налоговый вычет по месту работы? Разъясните пожалуйста это можно сделать сейчас, кредит мы выплатили

Ответ 1.

СРОК ДАВНОСТИ ИСЧИСЛЯЕТСЯ НЕ С МОМЕНТА ОПЛАТЫ ВАМИ СУММ ЗА ЖИЛЬЁ, А С МОМЕНТА УДЕРЖАНИЯ У ВАС НАЛОГА, КОТОРОЙ МОЖНО БЫЛО НЕ ПЛАТИТЬ ПРИМЕНИВ ВЫЧЕТ, ПРИЧЁМ ПО КАЖДОЙ СУММЕ ОТДЕЛЬНО!

Дополнительный вопрос 1. Извините, но я ничего не поняла. В 2011 году я закончила платить кредит. Все это время с 2007 года я работала. Ответьте могу ли я сейчас получить налоговый вычет или нет. В силу того, что меня никто не проинформировал по поводу вычета кто должен нести ответственность?

Дополнительный ответ 1.

Вопрос 2. Человек снят с учета нуждающихся в 2009 году в связи с регистрацией прав на квартиру а в 2020 обратился в организацию где работал в 2015-2016 годах с заявлением о представлении имущественного вычета, можно ли предоставить имущественный вычет.

Ответ 2..

Имею ли я право получить вычет на жильё по налогу?

Вопрос. 2 После развода с женой и раздела однокомнатной квартиры, в которой мы проживали с двумя детьми, решением городского исполнительного комитета наша очередь на улучшение жилищных условий была разделена. Я, как нуждающийся в улучшении жилищных условий, был поставлен на учёт с 2005 года. В декабре 2019 года я приобрёл квартиру и переехал туда. Скажите пожалуйста, положены ли мне какие-нибудь налоговые льготы и если да, то какие документы и куда мне для этого нужно предоставить?

Ответ 2. Вы имеете право на получение имущественного вычета (льготы по подоходному налогу) в случае, если Вы ранее не получали имущественный вычет. Право на вычет не зависит от находящейся в собственности недвижимости. Обратитесь в бухгалтерию.

Вопрос 3. Имеем в квартиру в райцентре, купили в 2003 году. Вычет получал муж. В настоящее время состоим на учёте нуждающихся в улучшении жилищных условий в Гомеле. В Гомеле будем покупать квартиру. Я правильно поняла, что я имеем право на имущественный вычет.

Ответ 3. Да правильно, в этом случае можно повторно получить вычет.

Вопрос 4. Может ли пенсионер получить имущественный вычет.

Ответ 4. По пенсии не может с неё не удерживается подоходный налог, а может с других доходов облагаемых подоходным, например продажа двух авто в год и т.д.

Вопрос 5. Осуществляется ли налоговый вычет в случае приобретения жилья у близких родственников? Пример: Жена состоит на учёт нуждающихся в улучшении жилищных условий со своей семьёй (муж, дети). Она приобретает жильё у свекрови путём заключения договора купли-продажи и передачи наличных средств.

Вопрос 5-1. Подскажите, пожалуйста, положен ли налоговый вычет при покупке квартиры у родителей? Состою в браке, стою в очередь нуждающихся на улучшение жилищных условий.

Ответ 5. Ограничений на применение имущественного вычета нет. Естественно возникает вопрос о возможности сговора и заключения мнимой либо притворной сделки. Но, тут надо учитывать что родственники, и даже супруги, вправе вступать между собой в имущественные отношения (продавать, сдавать в аренду и т.д.). Налоговый кодекс (ст. 20 и гл. 11 ) содержит условия о контроле за сделками взаимозависимых лиц лиц (в том числе близких родственников), но в отношении вычетов такой контроль не предусмотрен. Здесь другое дело — каждое лицо приобретающее недвижимость попадает до контроль соответствия расходов доходам физического лица (см. запись КОНТРОЛЬ РАСХОДОВ). Поэтом если Вы купите у свекрови квартиру за 100 тыс. долларов, и не сможете подтвердить их своими доходами, Вам досчитают налог. Такая сделка должна быть реальна по стоимости квартиры на рынке и по имеющимся у Вас доходам. Бывают случаи когда другие родственники, претендующие на жильё, обращаются в правоохранительные органы, главный аргумент нет доказательств поступления денег. В судах одни родственники. Можно получить вычет.

Ответ 5-1. Положен, также вправе вступать между собой в любые сделки. Всё также как и по близким родственникам в Ответе 5.

По вопросам 5 и 5-1 выскажем мнение, лишение пожилых людей права собственности на жильё, достаточно часто, оборачивается для них проблемами, вплоть до того, что им приходится жить в подвалах. Неизвестно, какое дальше будет законодательство о правах проживания основанных только на регистрации. Просто знаем несколько реальных примеров когда после передачи жилья родственникам, старики оказывались в подвалах или в деревне в доме без удобств. А в старости важно иметь тёплый клозет. Потом идут жалобы в правоохранительные органы об обмане и фиктивности договоров.

Вопрос 6. Положен ли имущественный вычет по ремонту во вторичном жилье?

Ответ 6. Нет не положен. Только при реконструкции при которой увеличивается площадь.

Вопрос 7. Предоставляется ли имущественный вычет бывшему мужу по квартире в РБ.

Ответ 7. Надо рассматривать конкретную ситуацию. В большинстве случает положен. Право на вычет основано на факте приобретения жилья, и это право на момент развода уже возникло.

Вопрос 8. Как получить налоговый вычет при покупке квартиры молодой семьей.

Ответ 8. Как и всем единственная особенность молодые семьи могут встать на учёт нуждающихся без учёта ограничений по 15 м.кв. на человека, без учёта площади жилых помещений родителей в которых они проживают. По практике многие родители до покупки квартиры самими молодыми, покупают им квартиру и оставляют её в своей собственности. Молодая семья в этом случае имеет право встать на очередь, даже в случае если площадь квартиры достаточна для проживания, и молодая семья сохраняет право на получение налогового вычета и получение субсидии на строительство. Если квартиры молодой семье подарят, права на вычет нет.

Вопрос 9. Стоял на учете нуждающихся в одном городе а квартиру приобрел в другом имеется ли право на имущественный налоговый вычет.

Ответ 9. Да имеете, и ситуация достаточно часто встречаемая. Тут только есть вопросы по субсидии, в многоквартирном доме строящемся в другом городе субсидию не дадут (за исключением одного района, когда на учёте состоят в сельсоветах), а вот, например, если многодетная семья построит дом в другом районе она может получить субсидию.

Вопрос 10. Нужно ли подавать заявление на вычет подоходного налога при покупке квартиры?

Ответ 10. Нет не требуется, просто представляются документы указанные в статье 211 НК РБ.

Вопрос 11. Заключен договор с ЖСК на строительство квартиры. Срок окончания строительства: ноябрь 2020 года с момента заключения договора внесены две суммы. Имею ли я, на данный момент, на имущественный вычет из подоходного налога на уплаченные мною суммы до момента ввода квартиры в эксплуатацию?

Ответ 11. Да имеете право. При строительстве квартиры нет ограничений по сроку представления имущественного вычета. Такие ограничения есть при строительстве дома — после регистрации прав на землю, и при приобретении (покупка) квартиры либо дома — после получения свидетельства о праве собственности. Хотя свидетельство о праве собственности на квартиру входит в перечень документов представляемых для получения вычета, вычет представляется до его получения, а после оформления собственности, свидетельство подкладывается к документам.

Вопрос 12. Здравствуйте! После приобретения вторичного жилья прошло более 3 лет. Можно ли получить имущественный вычет. Состояли на учете нуждающихся как молодая семья на момент покупки. Квартира оформлена на супругу.

Ответ 12. Да можно получить вычет и Вам и супруге, либо разделить. . Не откалывайте время представляйте документы на вычет, деньги обесцениваются.

Вопрос 14. Здравствуйте! С момента приобретения жилья прошло чуть более трех лет, о вычете узнал только сейчас. Как вернуть имущественный вычет, за три года работал на 3 разных работах официально.

Ответ 14. Срок возврата не ограничен. Вам надо собрать три комплекта документов и последовательно обращаться за возвратом налога в три организации. Если покупали по договору без кредитов, с расчётом сразу, то договор считается квитанцией и на нём бухгалтера последовательно сделают записи о применённом вычете в каждой организации. Если уплачивали по квитанциям (основной долг, основной кредит, проценты по кредиту), надо их разложить по датам. Ровно, скорей всего не получиться, поэтому на последней по сумме квитанции организации делают запись о вычете, остаток по такой квитанции получаете в следующей организации.

Есть вариант получить вычет, либо его часть, по месту работы супруги.

Вопрос 15. Приобретение жилья на вторичном рынке. После оформления договора купли-продажи квартиры в БТИ, получала вычет только с суммы, которая была прописана о выплате кредитом и авансом. Почему вся сумма не вошла в вычет налогом?

Ответ 15. Вы имеете право получить вычет в полной сумме оплаченной за квартиру, а если брался кредит на покупку квартиры и в сумме уплаченных процентов. Мы не видим договора, но, возможно в нём прописана сумма которая уплачивается до подписания и регистрации договора, так как при покупке жилья на вторичном рынке по прямому договору, сам договор является документом подтверждающем оплату, а он в таком случае подтверждает только сумму выплаченную авансом до заключения договора (мы предполагаем, что такие условия содержатся в договоре). По сумме которая была уплачена после подписания договора надо представить расписку продавца с указанием даты, места, наименования продавца и покупателя (Ф.И.О.) и за что произведена передача денег (реквизиты и суть договора (покупка такой-то квартиры)), уплаченной суммы (лучше цифрами и прописью).

Вопрос у Вас не очень полный, если ответ не ясен можете уточнить в комментариях. И прочтите эту статью.

Вопрос 16. Добрый день, хотелось бы узнать… Я в 2017 году приобрела вторичное жильё за 82000 бел. рубл., состояла на очереди нуждающихся. В договоре указана сумма покупки квартиры и уточнение, что 42000 бел. рубл. будет оплачено через банк (в кредит) . Мне вернули за 3 года только сумму выданную по кредиту, а остальным деньгам , которые я оплачивала наличными, мне не хотят делать налоговый вычет, ссылаясь на то, что у меня нет чеков по оплате наличными. В законе я не нашла информации, что обязана покупать жильё через кассовый аппарат. Нотариус мне сказал , что мне должны по всей стоимости квартиры сделать налоговый вычет, а бухгалтерия требует чеки. Подскажите, пожалуйста, что мне делать и как решить вопрос , чтобы мне сделали вычет за сумму 82000 бел. рубл. (стоимость квартиры)?

Ответ 16. Вычет однозначно должен быть в полной сумме 82000 плюс проценты по кредиту. Мы не видим условия договора. Вам надо в бухгалтерию отдать оригинал договора, на 40000 это платёжный документ на основании которого должны предоставить вычет и на подлиннике договора сделать запись о предоставленном вычете. Чеков при покупке квартиры на вторичном рынке не бывает, ваша бухгалтерия считает что люди вообще права на вычет не имеют. В комментарии мы оставили ссылку на разъяснение Министерства по налогам, распечатайте и сохраните ссылку, ранее оно было на сайте МНС, а сейчас онлайн-конференции обновились. И расписок в Вашем случае не требуется, это в дополнение к ответу в комментариях. Срок давности по вычету 5 лет, а бухгалтера можно и привлечь к ответственности, т.к. договор должен был быть в документах, но с нанимателем не ссорятся.

Вопрос 17. Добрый день. В 2013 году мама участвовала в долевом строительстве дома с помощью своих и кредитных средств. Был создан ЖСПК. В 2014 году дом был сдан. На очереди в улучшении жилищных условий стоял отец (с мамой в браке), в декабре 2015 года был снят с очереди. Имеет ли моя мама или папа на налоговый вычет и какие документы необходимы для этого? Они оба пенсионеры и оба работают.

Ответ 17.

Вопрос 18. Подскажите, пожалуйста, может ли договор на строительство квартиры ПЖСК , в котором по тексту указано, что договор заключается между кооперативом (в лице председателя) и членом кооператива ФИО (меня), использоваться в качестве замены выписки из решения общего собрания ЖСК о включении в члены жилищного кооператива (при строительстве в составе ЖСК), необходимой для имущественного вычета (льготы по подоходному налогу) . Дом строился очень давно , кредит на 20 лет с ежемесячными выплатами. В связи со сменой места работы новая бухгалтер попросила данную справку (на старом раб.месте не было таких требований, их устраивал договор, в котором указано, что я являюсь членом кооператива). Сейчас искать председателя и требовать какую-либо справку не предоставляется возможным.

Ответ 18. Надо и справка и договор. Законом так просмотрено п. 2 ст. 211 НК.

Вопрос 19. Приобрел однокомнатную квартиру в Фаниполе, взял кредит на покупку (работаю в Фаниполе, прописан в Гродненской обл). После регистрации в БТИ узнал в то же день, что есть возможность не платить подоходный налог, так как нуждающийся в улучшении жилищных условий по месту работу . Имею недвижимость в Гродненской обл. Можно ли что нибудь в данный момент решить. Просто плачу кредит и не малые долги.

Ответ 19. Надо соблюсти основное условие — состояние на учёте нуждающихся в улучшении жилищных условий в исполкоме и (или) по месту работы. В том числе если на учёт встали после покупки квартиры и не важно где встаньте на учет в населённом пункте Гродненской области или в Фаниполе по месту работы. Это можно сделать только при наличии условий постановки на учёт. Вычет предоставляется тем кто состоял на учёте на момент заключения кредитного договора и если гражданин на этот момент не состоял на учёте, то вычет может быть предоставлен по расходам понесённым лицами состоящими на учёте ели они встали после покупки жилья и продолжают нести расходы по погашению кредита. Это теория, на практике, судя по вопросу, такая схема не реальна.

Вопрос 20. Здравствуйте, Получаю второй год налоговый вычет по квартире в ипотеке, предполагаю получать оставшуюся часть 2-3 года. Хочу в этом году погасить ипотеку и передать квартиру в дар. Вопрос — сохранится ли за мной право на вычет

Ответ 20. Право на вычет сохраняется при продаже либо ином отчуждении (дарении) той недвижимости по которой вычет применяется, в том числе по уплачиваемым кредитам, по всем суммам. Сохраните себе копии свидетельств о собственности, если поменяете место работы надо будет пакет документов собирать заново.

Вопрос 21. В 2016 году построила квартиру в долевом строительстве, на учете нуждающихся состояла, большую часть денег внесли собственными, часть кредитом. В 2016 году льготой пользовалась ( льгота предоставлена не на всю сумму). С 2018-2019 годы не работала. Имею ли я право получить льготу в данный момент (работаю ) на сумму квитанций за 2016-2017 годы, внесенную наличными деньгами? На суммы погашения кредита с даты трудоустройства у меня взяли и предоставляют льготу.

Ответ 21.

Вопрос 22. Здравствуйте ! Можно ли получить налоговый вычет в августе 2020 в ситуации: состояла на учете нуждающихся в областном городе , в 2002 году купила ( 100% оплата ) квартиру в Минске?

Ответ 22.

Вопрос 23. Добрый день! В 2010 году наша семья получила участок для строительства одноквартирного частного дома. В 2015 году мы ввели дом в эксплуатацию. На тот момент (с 2015 по 2018 гг.) я находилась в декретном отпуске. Подоходный налог с меня начали удерживать в 2018 году и по настоящее время. Дом строили за собственные средства без привлечения кредита. Документы на предоставление налогового вычета я предоставила в свою бухгалтерию сейчас, в августе 2020 г. Подскажите, пожалуйста, имею ли я право на данный вычет или уже прошел 5-летний срок предоставления данных?

Ответ 23. Можно

Вопрос 24. Я неработающая пенсионерка, приватизирую служебную квартиру с рассрочкой на 40 лет. Положен ли мне налоговый вычет и за какой период?

Ответ 24. Вычет это налоговая льгота, сумма которая вычитается из налогооблагаемого дохода, и по прошлым доходам налог не пересчитывается. Если человек (неработающий пенсионер) не имеет дохода с которого удерживают налог, то и льготу не применить. К тому же для получения вычета гражданин должен состоять на учёте нуждающихся в улучшении жилищных условий.

Вопрос 25. Сообщение: Здравствуйте, подскажите пожалуйста у нас долевое строительство, муж работал на предприятии и мы носили все ежемесячные платежи по кредиту квартиры и нам высчитывали налог, то есть возвращали определённую сумму! я нахожусь по уходу за ребёнком инвалидом, муж уже не работает на предприятии, а в России! то есть мы не имеем никаких сейчас прав на выплату ? я так понимаю нужно работать на предприятии?

Ответ 25. В принципе правильно понимаете. Это льгота по подоходном налогу (т.е. можно уменьшить налог), соответсвенно если нет доходов облагаемых подоходным налогом эту льготу нельзя применить (нет налога нечего уменьшать). По доходам в РФ, в самой России льготу не применить там их законы, в ряде случаев наши граждане представляют декларации о доходах полученных за границе, конечно можно взять к зачёту налог уплаченный в РФ, но если есть налог в РБ, то можно применить вычет. Сам вычет не пропадает, Вы или супруг сможете применить его позже когда появится доход подлежащий налогообложению в РБ, как правило это работа, единственно сумма льготы обесценится так как есть инфляции и рост доллара.

Вопрос 26. Добрый день. Около года стою на очереди (Минская область) как нуждающаяся в жилье. В скором времени приобретаю жильё в городе Минске. Подскажите, положен ли мне вычет по подоходному налогу в данном случае? Или из-за того, что я не стою на очереди в Минске, а в Минской области, это невозможно? Заранее спасибо за ответ.

Ответ 26. Однозначно положен вычет, право на имущественный налоговый вычет по подоходному налогу не зависит от места постановке на очередь и соответствия этого места месту приобретения жилья.

Вопрос 28. Добрый день. 21.12.2016 мною был оформлен кредит на долевое строительство квартиры суммой 25 000 бел. рубл. Сумму 27 000 бел. рубл. вносили собственными средствами. Выплаты по кредиту с 01.01.2017г. На момент получения кредита находилась в декретном отпуске( с 25.03.2016- 26.05.2019). Сейчас хочу подать в бухгалтерию сведения на имущественный вычет. Скажите, пожалуйста, с какой даты писать на вычет? за какой срок? Как правильно составить заявление работодателю.

Ответ 28. Вы имеете право на имущественный вычет и соответсвенно возврат подоходного налога с даты оплаты собственными средствами (в вопросе эта дата не указана). Пишите заявление о предоставлении имущественного вычета и возврате уплаченного налога с 25.05.2019 г. (так как до этого срока не было налогооблагаемого дохода) на сумму оплаты собственными средствами 27000 и суммы уплаченные в счёт погашения кредита и процентов за всё прошедшее время.

Вопрос 29. Знакомый строит квартиру в рассрочку , к 2021 декабрю дом будет сдан. Сам работает официально дальнобойщиком в другой стране, доходов в РБ не имеет, ранее года 2 Назад работал в РБ, на учёте состоит как нуждающийся в улучшении жилищных условий. Начинал строительство квартиры как нуждающийся. На данный момент умер отец и кв. метров хватает. Ни жены, ни детей нет. Живет с сестрой. Вопрос- имеет ли он право на имущественный налоговый вычет? Если имеет, то с какого момента … уже с тех сумм, которые внесены в строительство квартиры или по окончании строительства? Имеет ли право его сестра на имущественный налоговый вычет с строительства его квартиры? Считается ли он как нуждающийся к концу строительства, если уже кв. метров хватает?

Ответ 29. Совет такой: документы сохранить (квитанции, договора и т.д.). Сейчас вычет получить нельзя, т.к. не работает в РБ и нет удержания подоходного налога. Если в будущем будет у него доход облагаемый подоходным налогом в РБ (даже через 10 лет) то можно будет получить вычет, если будет смысл в связи с инфляцией, и законодательство может поменяться, но право на вычет будет по расходам понесённым в период когда состоял на очереди (возможно до сих пор не сняли), но надодо бкдет переуточнить. Если вступит в брак и у жены будет доход в РБ, она может получить вычет. Тут надо ещё учитывать что квартира приобретается в рассрочку и вычет можно получить только после регистрации права собственности, но по расходам понесённым в период состояния на очереди. Сестра права на вычет не имеет. И вопрос надо полностью переуточнить при возникновении права получить вычет.

Вопрос 30. Здравствуйте. В 2019 году с мужем приобрели квартиру, на которую муж брал ипотеку, затем он подарил мне свою долю и я стала собственником данной квартиры, кредит продолжил платить муж. В 2020 году я продала эту квартиру. И это вторая моя продажа квартиры за 5 лет. Теперь надо подавать декларацию в налоговую. Каким образом будет определяться сумма облагаемая подоходным налогом? Как будет рассчитываться стоимость данной квартиры, если она дарилась мне и стоимость в договоре дарения не указана? оценку обязательно должно делать бти или другая независимая организация может ее сделать тоже? И какая стоимость оценки берётся кадастровая или рыночная?

Ответ 30. Оценка не берётся ни какая, только реальные расходы по уплате первого взноса, кредита и процентов по нему, всё можно проиндексировать по курсу доллара. То что платил супруг значения не имеет, это Ваши расходы, супруги несут расходы за счёт общих средств, т.е. предполагается что Вы давали ему деньги даже если и не работали. Если ещё кредит не выплатили, то и расходов нет. Вот налоговая может попытаться не принять расходы в сумме более 50%, но думаем надо заявлять все расходы, даже если они превышают 50% стоимости квартиры. Не видно сумм, может быть выгоднее заявить просто вычет 20%.

Вопрос 31. Добрый вечер! Такой вопрос. При покупке квартиры нам положен налоговый вычет. По сумме которая была взята в кредит все понятно, а вот по наличным деньгам, внесённым при оформлении договора купли продажи есть вопрос!! Согласно договору купли продажи сумма в эквиваленте 40000$ была передана в присутствии работника брти, регистратора. В пункте 2 было написано: по соглашению сторон, квартира продаётся за сумму в бел рублях, экв. 70000$. Далее сумму в размере 40000$ покупатель уплатил до подписания настоящего договора, остальную сумму экв. 30000$ покупатель переведёт на р/с (кредитование). Вот собственно вопрос: является ли договор купли продажи документом (альтернативой чека) о том что продавец получил наличные деньги? В бухгалтерии требуют расписку, которая по сути не нужна с данном случае. И важно просят дату передачи денежных наличных средств. Является ли дата подписаниям регистрации договора купли продажи этой датой?

Ответ 31. Да сам договор является подтверждением расходов понесенных наличными (своего рода квитанцией), бухгалтер не прав, да и расписка не предусмотрена законом. И дата это дата заключения договора, фактически дата его регистрации (регистрация сделки) в БТИ (в некоторых районах такую регистрацию делают нотариусы). Вы попросите её позвонить в налоговую или сами или она позвоните в Контакт-центр МНС.

Вопрос 32. Здравствуйте! Собственно вопрос:

В 2010 году мы с женой вступили в брак и стали на очередь по улучшению жилищных условий как молодая семья, в 2012 купили дом в Минском районе. В период с 2011 по 2016 мы оба работали в одной организация «А», с 2016 по настоящей период оба работаем в организации «Б». В 2021 году я только узнал о возможности получения налогового вычета в размере 13% от суммы покупки дома. Возможно ли получить его сейчас и , если да, то какие действия необходимо предпринять учитывая, что дом был куплен около 9 лет назад. С очереди на улучшение ЖУ мы не снимались. Дом покупали без каких-либо кредитов и т.д.

Ответ 32.

Вопрос 33. Помогите, пожалуйста, разобраться в следующем. В 2007 году я начала строительство квартиры от организации, в сентябре 2008 у меня родился ребенок, в октябре 2008 года квартира была сдана. Часть квартиры я кредитовала. Спустя год я вышла на работу и при оплате кредита предоставляла в бухгалтерию платежки, мне возвращали подоходный. В 2009 году я с ребенком стала на улучшение жилищных условий. В 2015 квартиру продала и купила за собственные средства более просторную. В данный момент у меня в собственности одна квартира, с учета я снята. Вопрос: имею ли я право на имущественный налоговый вычет.

Ответ 33.

Вопрос 34. Здравствуйте. Подскажите, можно ли освободится от подоходного налога, если квартира приобретена с помощью кредита (кредит выдали с июля 2020г.) и только теперь стал на очередь нуждающихся в улучшении жилищных условий 20.01.2021г. (площадь 40м.кв. 3 человека), т.к. до этого не знал о законе.

Ответ 34. В вопросе не указан город. Везде кроме Минска норма 15 м 2 на человека, встали на очередь и с момента постановки до момента снятия с очереди имеете право на применение имущественного налогового вычета по суммам уплаченным в этот период. Если потом будете приобретать ещё жильё, то второй супруг будет иметь право на вычет. Представляйте документы на вычет на работу! По суммам уплаченным до постановки на учёт нуждающихся вычет не положен, ну а на учёте будете и дальше стоять т.к. 40 м2, а норма 4 м2. Если в Минске , там норма 10 м2, и когда снимут с очереди права на вычет не будет.

Вопрос 35. Добрый вечер. Приобрели жильё до постановки на учёт. Какие есть случаи кода можно получить налоговый вычет? ( Про налоговый вычет узнали недавно, возможность стать на очередь нуждающихся была, просто не знали про 211 ст.).

Ответ 35. Если это покупка без кредита и рассрочки, и вся сумма за жильё уплачена, то вычет уже не получите, даже если были основания но не встали на учёт, вычет получить нельзя. А если жильё приобретено в кредит или рассрочку, то можно встать на учёт (даже через несколько лет если увеличится состав семьи и будут основания для признания нуждающимися в жилье)и получать вычет. Либо одному из супругов не прописываться в квартире а встать на учёт по месту жительства родителей.

Вопросы имущественный вычет 2021 год

Вопрос 36. Добрый вечер!! 29 сентября 2020 года наша семья заключила договор долевого строительства квартиры с местным УКСом, сдача квартиры в августе 2021 года. Оплата по строительству производится по графику без привлечения кредитных средств, за свои деньги. Семья состоит на учете нуждающихся в улучшении жилищных условий в исполкоме. Подскажите и поясните, имеем ли мы право на имущественный налоговый вычет и куда нужно обращаться, какие документы нужны?

Ответ 36. Уже сейчас имеете право на вычет, причем по расходам понесённым с сентября 2020, для получения вычета не требуется оформление собственности на квартиру, свидетельство о праве собственности доносите потом. За период с сентября 2020 г. по февраль 2021 налог должны вернуть единоразово, дальше при выплате каждой зарплаты будете получать вычет.

Документы: справка о состоянии на учёте, свидетельство о браке, договор долевого строительства квартиры, квитанции.

Вопрос 37. Добрый день. Подскажите, состою на очереди по улучшению жилищных условий с 2009 года в Минске. С застройщиком «Дана Астра» заключил «Договор создания долевого строительства на коммерческой основе» сдача дома -март 2022 год. Согласно действующего законодательства могу ли я рассчитывать на ЕДИНОРАЗОВОЕ возмещение затраченных средств (13 процентов), от покупки квартиры? Оплата за квартиру проведена собственными средствами 100 процентов.

Ответ 37. Документы на вычет имеете право подать по месту работы уже сейчас так как у Вас строительство квартиры, пересчёт налогов должны сделать с месяца оплаты строительства, (например, если оплатили в декабре, то налог возвращается с декабря). Но это не ЕДИНОВРЕМЕННЫЙ ВОЗВРАТ 13%, а на будущее, при каждой зарплате будут не исчислять подоходный налог, пока не предоставят вычет полностью, задним числом вычет не предоставляется.

Вопрос 38. Добрый день! В марте 2020 г. был заключен договор на строительство квартиры путем приобретения жилищных облигаций. С марта по май 2020 г. была произведена полная оплата стоимости жилищных облигаций. Свидетельство о госрегистрации оформил в феврале 2021 г. после сдачи дома. На учете нуждающихся в улучшении жилищных условий состою с 2014 г.

1. За налоговым вычетом обращаться в бухгалтерию по месту работы?

2. С какого времени и за какой период будет предоставляться налоговый вычет и мог ли я его начинать получать в марте 2020 г. еще без оформления права собственности (без свидетельства о госрегистрации)?

3. Возможно ли в моей ситуации получить вычет на затраты на отделку квартиры?

Ответ 38. Надо было уже давно обращаться, при строительстве вычет представляется до оформления собственности в том числе при использовании жилищных облигаций. Сейчас подавайте документы в бухгалтерию на вычет и пишите заявление чтобы сделали перерасчёт налог с марта 2020 года, с момента первой оплаты облигаций, т.е за период с марта 2020 по февраль 2021 должны единовременно вернуть налог, а далее вычет будет ежемесячно до полного погашения. По отделке вычета нет, только по сумме указанной в договоре на строительство квартиры.

Вопрос 39. Добрый день. Имущественный вычет, если гражданин находится на учёте нуждающихся в улучшении жилищных условий, предоставляется на сумму стоимости однокомнатной квартиры(интересует этот частный случай) и отделки в ней. А как он высчитывается, в случае, когда гражданин нуждается в улучшении условий, но покупает 3-х комнатную квартиру в новостройке?

Ответ 39. Вычет представляется на всю сумму покупки любой по площади одной квартиры (дома). Одинокий может купить и 5-ти комнатную квартиру и поучит вычет по всей стоимости. А семья из 4-х человек потянет только двушку и вычет получит по двушке. Верхний предел не ограничен, одно условие по одному жилому помещению.

Вопрос 40. Мужчина стал на очередь на улучшение жилищных условий в 2008 году. В 2013 году женился, на очередь дописали жену.

В 2015 приобрели 1-комнатную квартиру за наличные денежные средства (собственник муж). Имущественный вычет с 2015 года предоставляется по месту работы жены.

В 2018 году родился ребенок. С 2018 года имущественный вычет получал муж (остаток суммы был передан с места работы жены). В 2018 году с очереди были сняты.

В 2021 году родился второй ребенок. Семья из 4 человек встала на очередь на улучшение жилищных условий.

1-комнатную квартиру продали. В этом же году приобрели 3-комнатную квартиру (половина собственные средства, половина — кредит)(собственник муж). Имеет ли семья право на имущественные вычеты? И кто из супругов?

Ответ 40. Оба супруга не имеют права на вычет.

Вопрос 41. Читаю ст. 211 и не могу понять.

Ответ 41. Статья написана с использованием сложных предложении и конечно это не для понимания граждан, тут без филолога не разберёшься. Хороший текст закона когда простые предложения и много глаголов. Это так называемый — канцелерит.

Вопрос 42. Семья 4 человека (муж, жена, двое детей) стали в 2008 году на учет нуждающихся в улучшении жилищных условий. Дети (сын и дочь) после регистрации брака, каждый, стали на очередь, как молодая семья, получилось разделение первоначальной очереди (у сына осталась очередь с 2008 г., у дочери — с 2010 г.). Купили на вторичном рынке квартиру, договор купли-продажи оформлен на сына, который будет иметь право на имущественный вычет. Родители на данный момент работают и являются плательщиками подоходного налога.

Вопрос: Имеют ли право оба родителя на имущественный вычет?

Ответ 42. Права на вычет у родителей нет. В соответствии со ст. 211 Налогового кодекса: 1.1. в сумме фактически произведенных плательщиком и членами его семьи (супругом (супругой), их детьми и иными лицами, признанными в судебном порядке членами семьи плательщика). Родители в список не входят, к тому ж е была постановка на очередь молодой семьи.

Вопрос 43. Здравствуйте, положен ли моей жене налоговый вычет при строительстве квартиры в городе Могилеве за собственные средства, если на очереди нуждающихся она там не состояла, а стояла в городе Борисове. При этом у меня, её мужа, в городе Могилеве уже была своя квартира. И если налоговый вычет положен, то кто его должен платить, наниматель по основной работе в Борисове или налоговый орган в Могилеве?

Ответ 43. Вычет жене положен, нет ограничений по городу приобретения жилья и по мест постановки на учёт, вычет надо получать по месту основной работы в Борисове, если бы работала в Бресте, то у нанимателя в Бресте.

Вопрос 44. Здравствуйте! Ситуация состоит в следующем: моя жена в 2018 году стала на очередь нуждающихся на улучшение жилищных условий в городе Борисове по месту работы, а в 2019 году я, вместе со своей женой купил квартиру в городе Могилеве за собственные средства, без привлечения кредитов и прочих льгот. В 2021 году мы узнали, что нам полагается налоговый вычет на имущество, договор о купле квартиры и прилагающийся квитанции об оплате и прочие документы имеются. На данный момент моя жена с февраля 2021 года находится в декрете. Для получения консультации по данному вопросу я обратился на горячую линию вашего ведомства, где мне пояснили, что моей жене должны сделать перерасчет с момента покупки квартиры до ухода в декрет и выплатить данную сумму, оставшуюся часть по выходу из декрета на работу. После консультации моя жена обратилась за данной выплатой к главному бухгалтеру по месту своей работы, на что главный бухгалтер пояснила, что перерасчет они сделать не могут и выплатить соответственно тоже не могут, поскольку жена находится декрете по уходу за ребенком. Данную выплату сделают по выходу из декрета, либо обращаться в налоговый орган по месту жительства для выплаты. После данного разговора моя жена, а после и я снова обратились в ваше ведомство для консультации, где нам снова пояснили, что перерасчет и выплата положены. Об этом я сообщил главному бухгалтеру по месту работы своей жены, на что она ответила, что перерасчет делать не будут и если надо они могут дать письменный ответ, почему делать это не будут. У меня к Вам просьба, дайте письменный ответ в мой адрес на основании каких нормативно-правовых актов и каких статей нам положены данные выплаты, кто их должен выплатить и в какие сроки.

Ответ 44. Вам абсолютно правильно даёт консультацию налоговая инспекция, а бухгалтер не знает налогового законодательства, данный вопрос достаточно простой. Но Вы ошибаетесь что это официальный сайт налоговой, это просто ЧАСТНЫЙ БЛОГ и официальный ответ мы в принципе дать не можем. Вам надо направить письменный запрос в налоговую в районе места нахождения работы супруги, направляйте именно бумажный запрос а не электронный (ответ будет тоже электронным), дадут бумажный ответ за подписью руководителя инспекции или его зама, далее пишите на имя руководителя по месту работы супруги заявление произвольной форме о предоставлении вычета и прикладываете копию ответа налоговой.

В соответствии с п. 2, 5, 8 организация обязана вернуть излишне уплаченный налог в течении 15 дней с момента обращения, если она не нарушает срок с организации могут быть взысканы пени в размере учётной ставки Нацбанка за каждый день просрочки. Возврат налог возможен за последние пять лет. Право на вычет возникает с момента несения расходов, т.е. с 2019 года, и соответсвенно то налог который был уплачен с момента покупки квартиры до момента выхода в декрет организация должна вернуть.

В запросе в налоговой укажите вопрос с какой даты должен предоставляться вычет (пересчитываться налог) с даты оплаты или с даты регистрации права собственности. Например купили квартиру 20.10 числа, а право собственности зарегистрировали 02.11, ВЫЧЕТ ПРЕДОСТАВЛЯЕТСЯ С МОМЕНТА НЕСЕНИЯ РАСХОДОВ Т.Е. С 20.10, это к тому что в законе есть формулировка что вычет предоставляется поле регистрации права собственности, что опять бухгалтером будет истолковано неверно.

Вопрос 45. Какой кредит брать потребительский или на покупку квартиры? Мне не хватает совсем немного на покупку квартиры на вторичном рынке. В банке дают кредит на покупку квартиры, но перечислят его на счёт продавцу только в течении месяца с момента оформления собственности на меня, и с продавцом пока не могу договорится. Если я возьму потребительский кредит я получу по нему вычет и по процентам, наверное нет? Как предоставят вычет по кредитам?

Ответ 45. Например квартиру покупаете за 100 000, свои 80 000 и кредит 20 000:

- Если кредит на покупку жилья. В договоре будет указана сумма наличкой и сумма по кредиту. Сумма наличкой (80 000) будет предоставляться на основании экземпляра договора, а сумма оплат в погашение кредита и процентов по нему на основании квитанций на оплату кредита и процентов.

- Если берёте потребительский кредит не целевой и его выдадут в банке налом. В договоре будет указано что сумма 100 000 оплачена наличкой и на основании договора будете получать вычет на всю сумму. По процентам вычета нет так как кредит не привязан к покупке жилья.

Вопрос 46. Здравствуйте. Муж до брака стоял в очереди на улучшение жилья. В браке мы приобрели квартиру, но я не стала к нему на очередь. Могу ли я получить вычет?

Ответ 46. Нет. Вычет может получить только лицо стоявшее на очереди.

Вопрос 47. Добрый день. Если ограничения по имущественному налоговому вычету при покупке жилья, именно у кого купил? Конкретно по покупке у родственников (матери) или у родителей супруги, супруга. Имею ли я право на такой вычет?

Ответ 47. Комментариев по такому вопросу не видели. Но сделка между родственниками может быть совершена и вычет положен. Есть два момента незаконности:

- Возможна схема оптимизации, например, родители не дарят квартиру, а продают фиктивно, и дети получают право на имущественный вычет. Это фиктивная сделка, которая запрещена законодательством, вопрос просто в доказательствах.